長期投資で高いリターンを達成したいなら配当に着目することが大切です。

ファイナンス理論が学問的に発展し、ヘッジファンドなどがクオンツ投資で目の色を変えて株式市場で取引しているわけですが、株式投資って本来はすごくシンプルなものです。

株式会社に有限責任を前提として出資して、その株式会社の利益を配当として頂く。

もしビジネスが失敗したら、株券は紙切れになって投資家は損をする。

株式投資とは、本質的にはこれだけです。

配当に着目すること、たくさん配当を貰おうとすることが株式投資のリターンを高めるという事実は、何ら不思議なことではありません。

株式投資のリターンとは突き詰めれば配当でしかありません。

投資家期待がそれほど高くない高配当なオールドエコノミーを中心にポートフォリオを組んで、地道に配当再投資を繰り返すことが、長期での投資パフォーマンスを最高にすると私は信じています。

だからって、

インカムゲインこそ大事なんだ、キャピタルゲインなんてどうでもいい!

ってわけでもないです。

逆説的ですが、配当が大事だからこそキャピタルゲインも大事だと思っています。

なぜなら、キャピタルゲインだって、突き詰めればその根拠は配当だからです。

将来の増配を期待して株価が上昇することでキャピタルゲインを得ることができるのですから。

株式投資のリターンのすべては配当です。

なんですが、これには一つの前提が必要です。

その前提とは、人間の寿命より会社の寿命が短いということです。

もし、投資家である人より企業の方が早く死んでしまうなら(解散するなら)、会社清算金も含め、投資家のリターンはすべて配当金だと言えます。

しかし、その前提は成り立ちません。

コカ・コーラやジョンソン&ジョンソンのような昔からある優良企業は、私たちが死んだ後も、100年後も存在し続けていると思います。

また、人間の寿命どうこうの前に途中で株を売却して利益を確定することが普通ではあります。

いつかお金を使って人生を楽しむために株式投資をしているんだから、生きている内のいつか株を売却することになるはずです。

長期投資家のあなたもいつか必ず株を売る時がくるはずです。

いつか売る時がくるんだから、あなたもキャピタルゲインとは無縁ではいられません。

売却する時に、キャピタルゲインまであった方が嬉しいのは言うまでもありません。

配当を再投資を繰り返すのみだから、キャピタルゲインなんてどうでもいいと開き直るべきではありません。

キャピタルゲインも配当ですから。

いつか売却する時に、たくさんのキャピタルゲインを実現できるようにしたいものです。

さて、ちょっとHiroの「自慢」です。

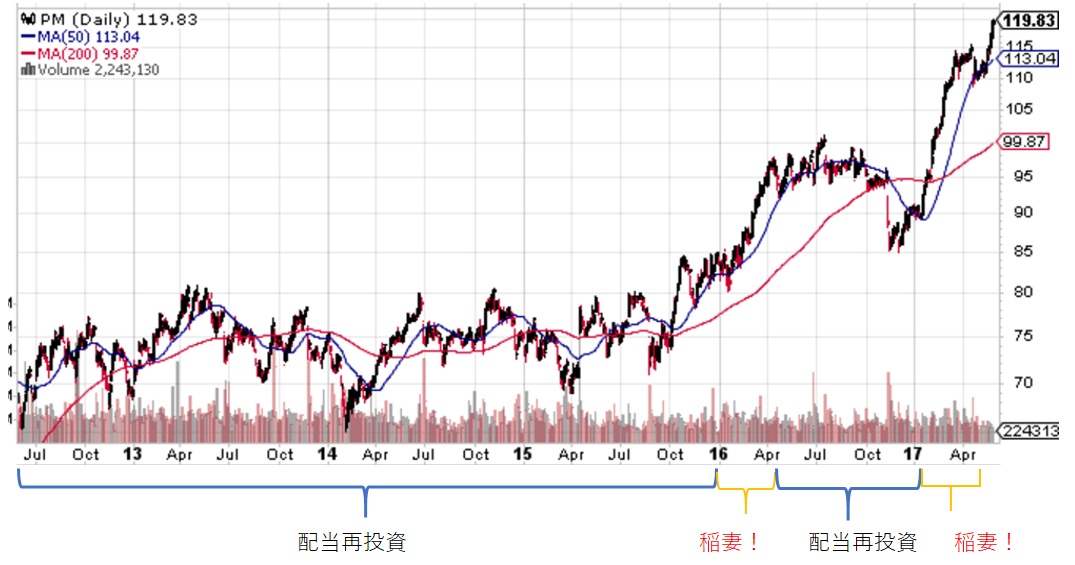

私はトランプ大統領当選後2016年秋~冬に、フィリップモリス株(PM)に130万円ほど投資しました。

当時のPMの株価は88ドル。

現在2017年5月の株価は、119ドルほど。

私のPM購入タイミングは抜群に良かったです。

以下、直近1年のPM株価チャート。

投資後、PMの株価はグングン伸びていきました。

投資後、PMの株価はグングン伸びていきました。

お前は新手のグロース株か!と言いたくなるくらい、株価は急上昇しました。

当時4.7%の配当利回りは、3.5%まで低下してしまいました。

さて、これは私Hiroの相場の読みが鋭いから、Hiroが将来を先読みできるエリート投資家だからこんなグッドタイミングで投資できたのでしょうか?

・・・

・・・

まさか、そんなはずはない。

単なる、偶然です。

運が良かっただけ、としか思っていません。

Hiroって奴は公認会計士だから、普通の人には見えない企業の未来が見えてるのかもって、まさかそんなこと思ってます??

申し訳ないですが、私には企業の未来なんてな~んにも見えてないですよ。。

財務諸表は読めても、未来の株価なんて全く読めません。

フィリップモリスはPERが20倍を超えていて、配当利回り3%を超えるディフェンシブ銘柄です。

基本的にそんな多額のキャピタルゲインを狙って投資する対象ではありません。

「配当さえきちんと貰えればそれでいいや」くらいに思って投資するくらいが丁度いいと思いますね、PMとかは。

でも、時として、今回の米大統領選後のように将来の増配をググっと株価が織り込む瞬間があります。

チャールズ・エリス氏は、それを「稲妻が走る瞬間」と表現しています。

この「稲妻が走る瞬間」に相場に居ることが大切です。

そして、それは大体読めるわけはないんだから、結局市場に居続けることが大切となります。

自分が長期保有インカム目的で投資したのに、運よく短期間で利が乗ったからって「あれ、もしかして俺って短期トレードの才能あるんじゃねえの!」って調子に乗らない方がいいと思います。

たまたま運がよかっただけです。

そういう謙虚さって大事だと思います。

別に短期トレードを否定しているわけではないですが。

長期投資では市場に居続けて、稲妻が走る瞬間をじっと辛抱強く待ち続けるしかありません。

稲妻が走るまでに、どれほど配当をコツコツ再投資できているかがミソです。

高配当株への配当再投資戦略では、特にこの「稲妻が走る瞬間」を大切にすべきです。

なぜなら、高配当株は短期的なキャピタルゲインは期待しにくく、株価は横ばいになるケースが多いからです。

そして、ある瞬間ドカン!って稲妻のように株価がググっと上昇する傾向にあります。

2016年秋のPMなんて、予想PERは20倍程度で配当利回り5%弱でした。

PER20倍ってことは株式益回り(PERの逆数)は5%です。

株式益回り(5%)=配当利回り(5%)ってことは、株式期待リターンのほぼ全部は配当だってことです。

そんな高PER・高配当利回りの株に投資して、短期的な値上がり益を求めるのはおかしな話です。

配当だけで十分十分って思って投資すべき。

もしキャピタルゲインもゲットできたらラッキーだなくらいに思ったほうがいいです。

さて、PMの株価チャートをもう少し期間を伸ばして過去5年分見てみます。

最初の3年間は、株価は上下しながらもほぼ横ばいです。

どう思います?

チャートで見ればあっと言う間に見えますけど、あなたが大切なお金で買った株の株価が3年間ずーーと上がらないんですよ。

NYダウはグングン上がっているのに。

耐えられます?

こういう冴えない期間に、しっかり配当を再投資して諦めずにガチっとホールドし続けた投資家が報われるんです。

2016年初からようやく株価が切り上がっています。

こういうのが稲妻の走る瞬間だと思います。

その後、2016年4月から2016年末までまた静かな横ばい期間が続いて、2017年に再び稲妻が走っています。

チャートを見てわかる通り、稲妻が走る瞬間って比較的短い期間です。

これを事前に予測してうまく市場を出し抜いて、稲妻の走る瞬間の手前で投資できると思います?

多分、、無理ですよ。

というか、無理でいいんです。

上のチャートを見ると、如何にもその稲妻の走る瞬間を捉えることが大事に思われるかもしれません。

確かに、株価が切り上がる瞬間に市場に居ることは大切です。

しかし、もっと大切なことがあります。

それは、株価が横ばいでつまらない時期に人知れずコツコツ配当再投資を実践することです。

株価横ばいや株価下落で残念な時期に配当再投資を繰り返して、保有株数を積み増している投資家こそ、本当の意味で「稲妻の走る瞬間」の恩恵に浸ることができるのです。

私はPM株を買った後すぐに株価が上昇して、ラッキーだったと言いました。

本当にラッキーだったのでしょうか?

株を買って即株価が急上昇して、本当にそれはラッキーなんでしょうか?

そうとも言えません。

投資した後も、株価が横ばい(むしろ下落)でいてくれることで配当再投資の効率が高まるのです。

効率の良い配当再投資が出来るからこそ、きたるべき「稲妻の走る瞬間」で莫大な利益を得ることができます。

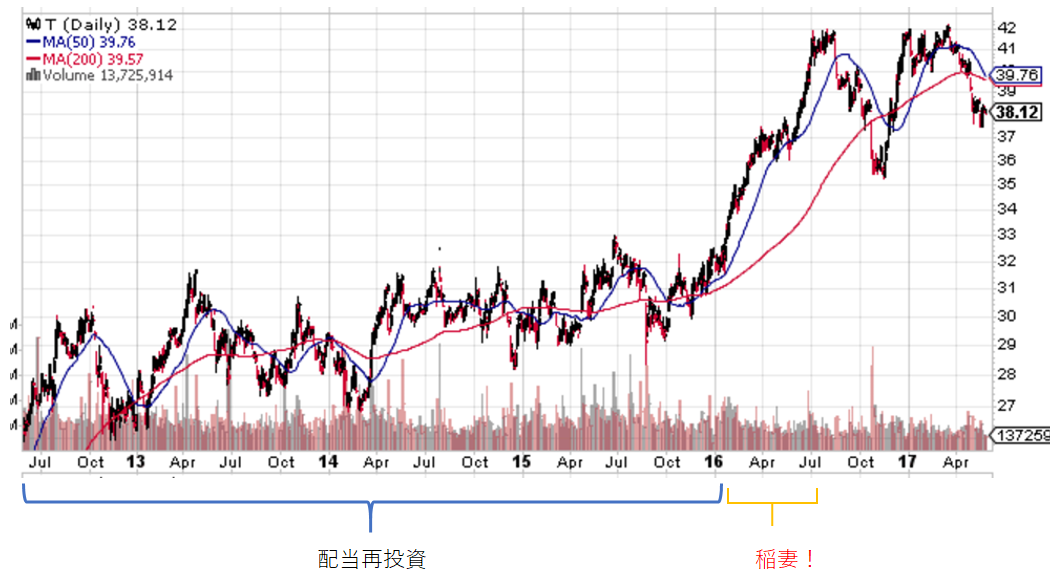

もう一つ例を挙げましょう。

これはAT&Tの過去5年チャートです。

言いたいことはPMと一緒です。

言いたいことはPMと一緒です。

2016年までの株価低迷期にコツコツ配当再投資を実践できた投資家は、2016年から大きな利益を手にしたはずです。

2015年あたりかな、バロンズでは「AT&Tはいくら何でも割安過ぎる!」と記事が出ていました。

大型株であっても、株価は常に合理的とは言えません。

ある瞬間に、キューっと株価か内在価値に収斂していくものです。

その瞬間まで、じーっと配当を再投資しながら我慢することが大切です。

その瞬間を予測しようとすべきではありません。

マーケットは論理ではなく感情で動いています。

人の感情的な行動を読もうなどと思うべきではありません。

シーゲル教授は、「配当は下落相場のプロテクター、上昇相場のアクセル」だと言っています。

ですが、むしろ下落相場の配当こそ未来の上昇相場のアクセルなのです。

下落相場の配当はプロテクターではなく、アクセルです。

あなたが投資している高配当株はそんな簡単には利が乗らないものです。

それは、そういうものだと思って我慢するしかありません。

人間誰しも、我慢忍耐が苦手なのは理解しています。

宿題するまでゲームしちゃダメよって言われても、ゲームしたくなった子供の頃のワクワクする気持ちは大人になっても忘れないでいたいものです。

我慢を美徳なんて思わなくていい。

ただ、配当再投資戦略では株価横ばい、株価低迷時は辛抱強く我慢する”金銭的”価値があるんです。

別にその我慢に”道徳的”価値なんてないっすよ。

あなたは金銭リターンが欲しくて、株式投資頑張ってるんですよね??

金銭リターンを求める感情は何もやましいものではありませんよ。

株式投資で稼ぎまくって、一度の人生を謳歌して下さい。

隣の席で来月の給料日だけを楽しみにモクモクと仕事をしている生活カツカツの金融リテラシーのない社畜の同僚を横目に、あなたは株で稼いで好きなだけ旅行でも、高級レストランでもキャバクラでも行けばいいじゃないですか。

人生楽しまないと損だと思います。

でも、そのためにはきちんとやるべき事をやって下さい。

NYダウがガンガン最高値を更新している時に、もしあなたの保有銘柄の株価が低迷していても諦めて売らないで下さい。

それは配当再投資で将来に備える時ですから。

下落しているときにしっかりガソリン満タンにすることで、上昇相場でロケットスタートできるんです。

※ただし、下落しても保有し続けるべき銘柄は、時に裏打ちされた優良企業に限ります。

配当再投資戦略こそ、上昇相場のキャピタルゲインを期待できるのです。

その短い上昇相場(稲妻の走る瞬間)に備えて、株価が上がらない時期に地道に配当再投資を行うべきです。

Hiro様、こんにちは。

「稲妻が走る瞬間」、何度聞いても素晴らしい言葉の響きですね

米国の利上げが確実視されていますが、Hiro様は何か狙っている銘柄はありますか?

私は一昨日のITセクターの調整でアマゾンをちょびっと買いました(シーゲル流派がアマゾン買うな‼←自分ツッコミ)、明後日辺りにIBMをガツンと買い、今までのようにしばらく円高傾向が続くなら、

Gapとシスコ·システムズまったり買い増しする予定です。

もうすぐ最新記事に追い付けそうです。なんか達成感~。

マッキー様、こんばんは。

『敗者のゲーム』で一番好きになったフレーズが「稲妻が走る瞬間」です。

特にディフェンシブな高配当株投資ではこの「稲妻が走る瞬間」が大切だと感じており、この記事を書きました。

成長株は最近のFANGのように、グングン株価が伸びる時がありますが、高配当株は基本的に株価上昇は望めません。

高配当ディフェンシブ株は、短期的なキャピタルゲインを期待して投資すべき対象ではないと思っています。

配当さえもらえればいいや、というスタンスかなと。

とは言え、やはり優良株式なので長期的には株価は右肩上がりです。

ふらふらしながら横ばいの期間が長く続いて、どこかのタイミングでググっと株価水準が1段上がっていくようなチャートをよく拝見します。

そのグッと「稲妻が走る瞬間」にマーケットに居ることが高い投資リターンを得る上で大切だろうなと感じております。

私が最近購入を考えている銘柄は一番はIBMですね。

あとは、ヘルスケア銘柄をもう一つ加えたいと考えており、最有力はメルクです。

HDVへの追加投資も検討中です。

他にも気になる銘柄はたくさんありますが、敢えてピックするとすれば上記です。

シスコシステムズいいですよね!

過去記事からご丁寧にお読み頂き大変恐縮です。m(__)m