※2022年12月期決算データ反映、コメント刷新

S&P100構成銘柄を中心に米国企業の業績、財政状態、キャッシュフロー、株主還元状況について過去10年分のデータをグラフ化しています。

今回はエクソン・モービル(XOM)をご紹介します。

基本情報

| 会社名 | エクソン・モービル |

| ティッカー | XOM |

| 創業 | 1870年 |

| 上場 | 1920年 |

| 決算 | 12月 |

| 本社所在地 | テキサス州 |

| 従業員数 | 75,000 |

| セクター | エネルギー |

| S&P格付 | AA |

| 監査法人 | PwC |

| ダウ30 | × |

| S&P100 | 〇 |

| S&P500 | 〇 |

| ナスダック100 | × |

| ラッセル1000 | 〇 |

地域別情報

地域別売上構成比

割愛

地域別売上高推移

割愛

セグメント情報

セグメント別税引き後利益割合

割愛

セグメント別税引き後利益推移

割愛

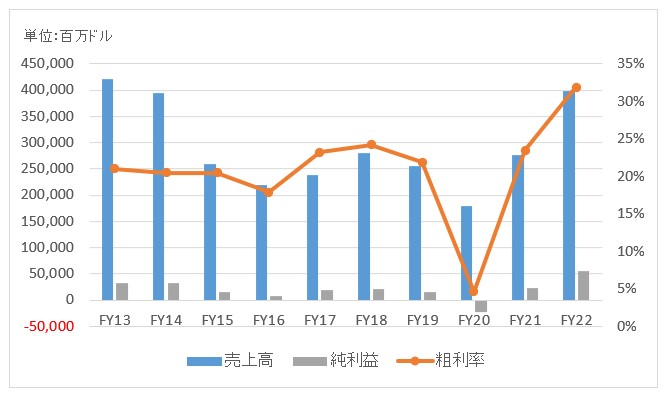

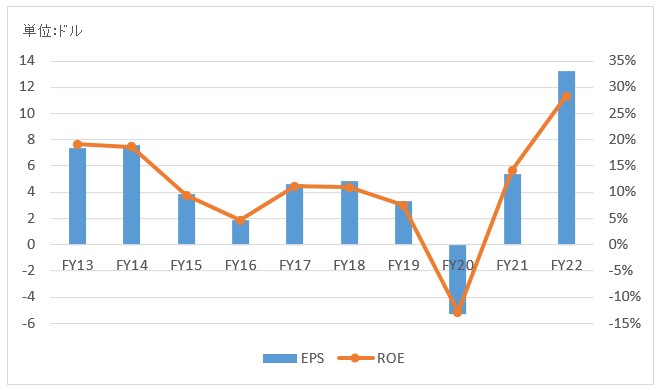

業績

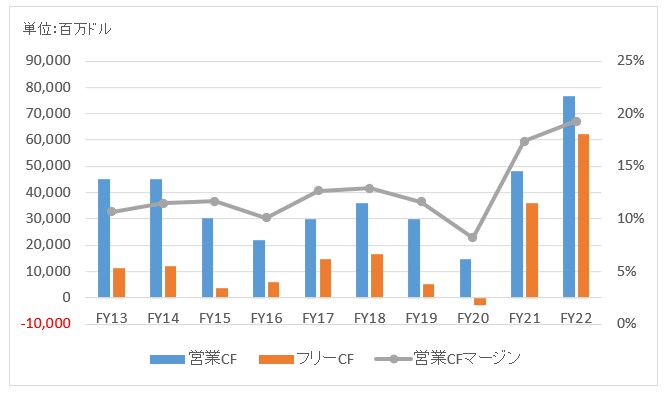

キャッシュフロー

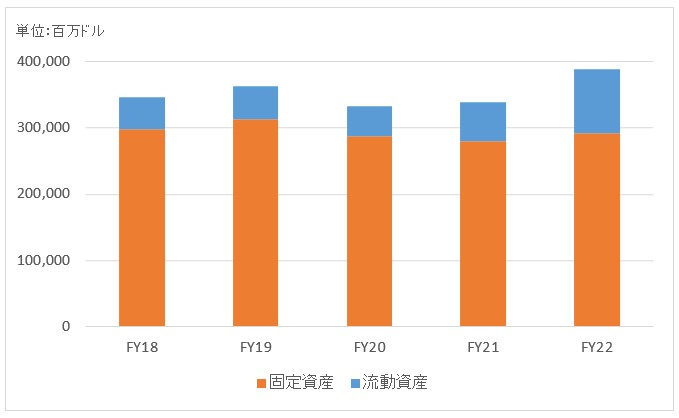

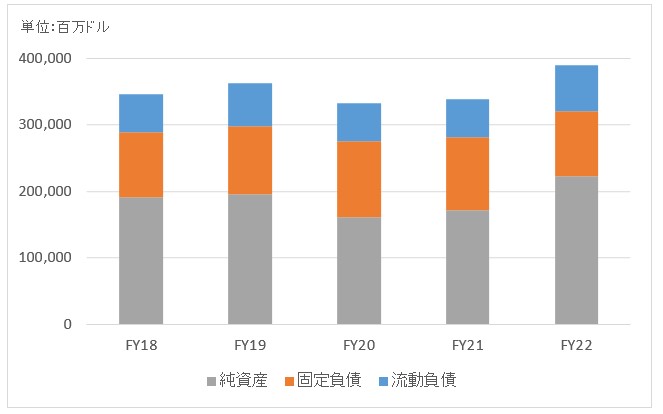

バランスシート

資産

負債純資産

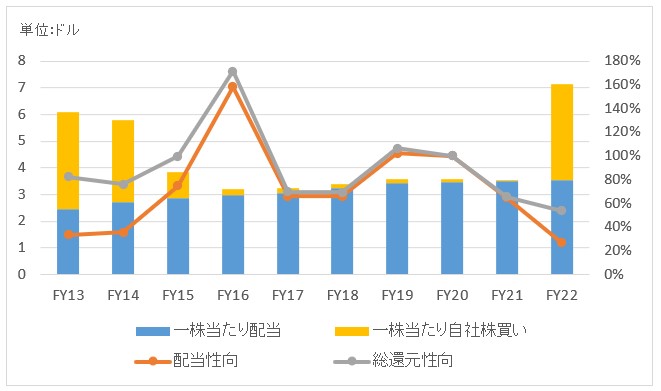

株主還元

※純損失のFY20は配当性向、総還元性向ともに便宜上100%としている

連続増配年数

40年

過去10年の配当成長

年率+5.0%

この10年で配当は1.6倍になりました。

過去の株主リターン(年率、配当込み)

過去10年(2013~2022):+6.9%

過去20年(2003~2022):+9.4%

過去30年(1993~2022):+10.3%

バリュエーション指標(2023/2/2時点)

予想PER:10.2倍 最新情報はこちら

配当利回り:3.2% 最新情報はこちら

コメント

エクソン・モービルは、ジョン・ロックフェラーが設立したスタンダード・オイルの流れを汲む世界最大の石油メジャーです。2012年まで時価総額世界最大の企業でした。

1999年にエクソンとモービルが合併し今に至ります。両社はともにかつてのセブン・シスターズの一つです。セブン・シスターズとは1950年~1970年代まで石油生産を独占していた7社を指します。英国のBP、英・蘭のロイヤル・ダッチ・シェルも旧セブン・シスターズに該当します。

米国内売上は約4割。

開示セグメントは以下の3つ。

・上流(Upstream)

・下流(Downstream)

・化学(Chemical)

上流は鉱区取得から探鉱、開発生産までを指します。鉱区の権益取得のため、エクソンは米国政府かのように他国と交渉します。エクソン=国家かのように思われいてた時代もあります。

下流は石油・天然ガスの輸送から加工、流通までを指します。

化学部門はナフサを加工してプラスチックやペットボトル、化学繊維の原料などを作っています。

FY22の売上高は3,987億ドルで前年比+44%と原油価格上昇により大幅増収。税引き後利益557億ドル、利益率14%で、額・率ともに恐らく過去最高。

営業CFは768億ドルでこちらも過去最高。

業績の割に増配率は低めでした。およそ10年ぶりに100億ドル超の自社株買いを実施しましたが、500億ドルを超える純利益を見ると物足りなさを感じます。

しかし、経営陣は23年度に350億ドルの自社株買い戻し予定を公表しています。今年度に22年の莫大な利益が株主に還元されることになりそうです。

こんにちは。以前はXOMのPERは高いと思っていたのですが、予想PERは17倍と普通なんですね。

ただ、原油の需給バランスは私には想像もつかず、やはり手を出しにくいですね・・・。

ところで、地域別売上高とか事業構成とかってモーニングスターに載ってます?

差し支えなかったら、どうやって調べているのか教えていただけないでしょうか。

ryoさん、お久しぶりです。

こんばんは。

確かに原油の需給バランスは読めないですよね。

やっぱりOPECの減産合意は守られないんじゃないかということで、原油価格も下がっていますね。

私はXOMは有望だと思っているものの、これ以上無分別に保有割合を増やすことはしないように気を付けようと思っています。

地域別売上高、事業構成はソースは米国会社四季報です。

ソースは全部morning starみたいな書き方をしていてすみませんでした。

四季報は2015年版を使っているので、ちょっと古いかもしれません。

よろしくお願いします!

お久しぶりです。

記事は読んでいたんですが、コメント欄が凄い人ばかりになって気後れしてました。

米国会社四季報ですか。ありがとうございます。

恥ずかしながら、値段分使いこなせる気がしなくて買っていませんでした。

すぐに新しいのが出版されますし・・・。

でも、hiroさんのように数年に1冊買う方法は良さそうですね。真似させていただきますw。

>コメント欄が凄い人ばかりになって気後れしてました。

ですよね、わかります。

別にたくさんお金持っている人が凄い人ってわけではないですが、資産を2千万円とか4千万円持っている方から運用の相談を受けると私も気後れします。。

で、気軽に質問できる問い合わせフォームを作ったのですが、ここでもお金持ちの方からたくさんご質問頂いてやっぱり気後れすることありました。

もちろん、自分が持てる経験知識をフル稼働して誠実にお答えしておりますが、非常に責任を感じるところです。

投資は自己責任とは言え、、ですね。

私は投資のアドバイスができる時はもちろん頑張ってしたいのですが、どちらかと言うと「みんなで米国株投資頑張ろう!」ってワーワーとモチベートする役割を担えるくらいかなと思っています。

>恥ずかしながら、値段分使いこなせる気がしなくて買っていませんでした。

確かに結構な値段しますよね。

私は米国株初心者なので、この2015年版春夏号が初めての購入でした。

2015年の秋冬号は買わなかったです。

2016年の春夏号は買いたいと思っています。

こんな感じで出版は半年に1回のようですが、私は1年に1回で十分かなと思っています。

結構読んでるだけでも楽しいのでおすすめですよ!

数字は見ているだけだと眠たくなりますがw、企業紹介の文章は結構面白いです。

初めまして。いつもブログ拝見しています。

以前からHiroさんの財務分析は参考にさせていただいていたのですが、

最近B/Sの見方を勉強し始めたので今回の更新は非常に為になりました。

今後もB/S分析を更新していただけるととても嬉しいです。

はじめまして、こんばんは。

BSって難しいですよね。

経理部に配属になって数年経った人でも、「まだBSを完全に理解できないから教えて欲しい」と言われることが結構あります。

ニュースなどで話題になるのはいつもPL情報ですものね。

銘柄分析記事にBS情報を載せることでどれくらい皆様のお役に立てているか不安でしたが、このようなコメント頂き嬉しく思っています。

米国株投資家に人気があるであろう大型銘柄から優先的に記事をアップデートしていきます。

もちろん、BSデータも載せますね。

これからもよろしくお願いします!