WSJ読んでて、どうしても見せたいグラフがあってブログ書いてます!!

ちょっとこれ見てくださいよ~。

(ウォールストリートジャーナルより)

(ウォールストリートジャーナルより)

↑

めっちゃおもろいデータや~!!

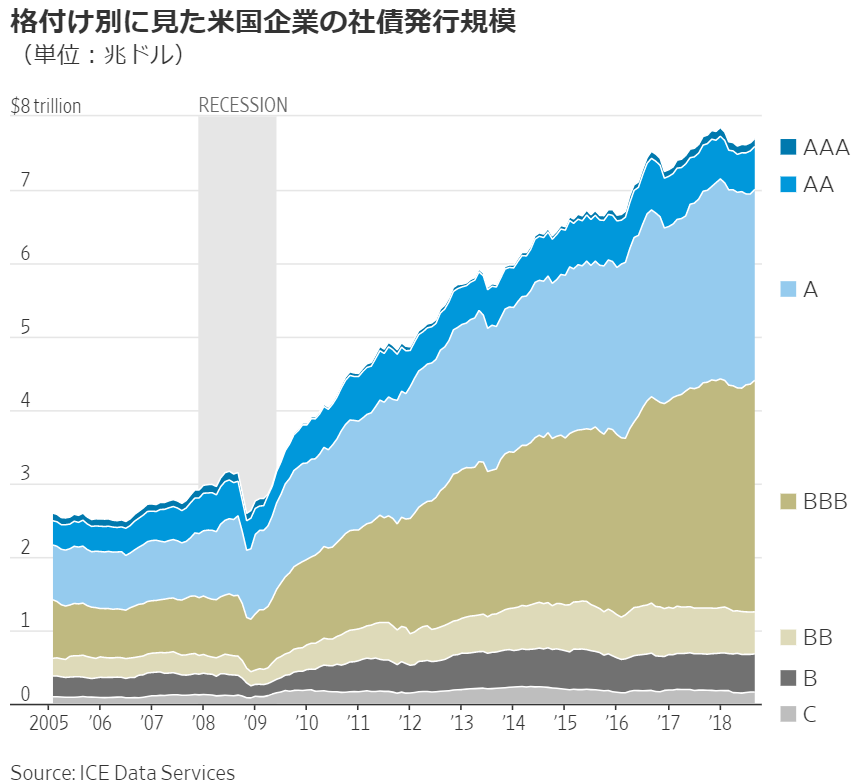

米国企業の格付け別の社債発行残高です。しかも、時系列データになっています。これは興味深くて勉強になるデータです。永久保存もんです。

AAAの規模がすっごく小さいことがわかりますよね。私の知っている範囲ではAAA格付けを得ている企業は、ジョンソンエンドジョンソン(JNJ)とマイクロソフト(MSFT)の2社だけです。両社とも財務状態が健全なだけでなく、毎年の営業キャッシュフロー創出力が圧倒的であることが、AAA格付けの理由だと見ています。

米社債の世界ではJNJとMSFTはキングです。米国債と同じくらい安全だと評価されています。

今回のWSJの記事が着目していたのは、ジャンク債(投機的)一歩手前であるBBB格付けの社債残高が増えている点です。

はい、ここでまたもう一つグラフをお見せします。

(ウォールストリートジャーナルより)

(ウォールストリートジャーナルより)

↑

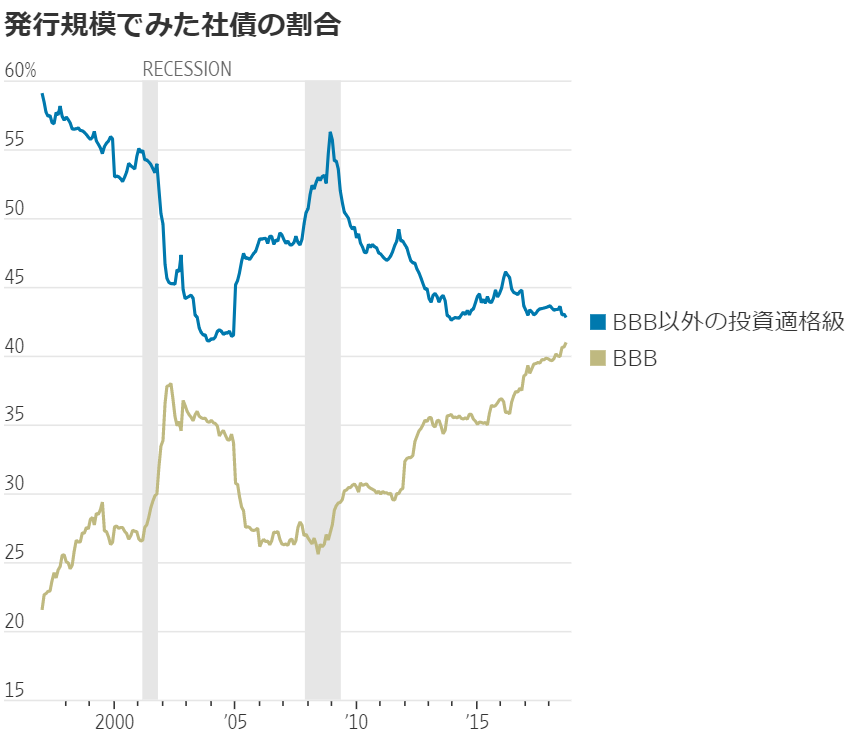

これも面白いグラフですよね~。残高ではなく全体に占める割合を示しています。

青は「BBB以外の投資適格級」とありますが、要するにAAA、AA、Aの社債の比率ということです。茶色?の線がBBBの社債の発行残高の比率です。

こう見ると、確かにBBBの社債の割合が顕著に増えていることがわかりますよね~。BBB格付けの社債残高は全体の40%にも上っています。

ただ文章で書くだけじゃなくって、こうやってデータで客観的に示してくれるところがWSJのしっかりしているところです。信頼できる経済メディアです。

なぜBBBの社債がこんなに増えているのか?

それについて、WSJはこう言っています。

企業の最高財務責任者(CFO)たちは自社の社債がジャンク債に格付けされない範囲でできるかぎり大量の資金借り入れを行っている。ジャンク債への格下げは借り入れコストの急激な拡大につながるからである。

WSJより

ジャンク債(BBB未満)になると、急激に借入金利が上昇するので、ギリギリ投資適格級であるBBBに収まる範囲でうまく借入を実施しているということです。低金利を利用して(最近は金利上昇してきたが)、極限まで資金を調達しておこうという企業の財務戦略が透けて見えます。

まさに、FRBの思惑通りということですね。金融環境を緩和して資金の調達コストを下げることで、企業の借入を増やして経済を活性化させる。もちろん、これは企業サイドの健全性があるからこそできることです。お金だけジャブジャブ増やしても意味がないのは日本を見れば明らかです。

低金利だからたくさんお金を借りておきたいけど、自社の格付けが投資非適格になるのは避けたいわけです。追加で借入する時のコストが跳ね上がるし、世間的な評判も悪くなりますから。ジャンク債になった瞬間、機械的に債券を売却する機関投資家はたくさんあります。

だから、CFOは格付けをコントロールします。この格付けマネジメントはCFOの重要な役割の一つです。

2年くらい前、大手町で開催されたKPMG主催のセミナーに参加したことがあります。「CFOに求められる役割とは」みたいな演題でした。その中で出てきた内容の一つが、この格付けコントロールです。CFOは自社があと追加でいくら借入したら格付けが引き下げられて借入コストが上昇するのか、CEOにアドバイスしなくてはならない。それもCFOの役割だと。

は~、なるほどな~と思いました。僕は下っ端スタッフでもちろんCFOではありませんが、企業のファイナンスセクターのトップに立つ人は、そんなところまでケアしてCEOをサポートしなきゃいけないのか~、大変やな~と思ったのを今でも覚えています。

そんな事情があって、BBB格付けの社債は急増しています。社債を発行できるのは、当たり前ですがその社債を引き受けてくれる投資家がいるからです。低金利を受けて、少しでも利回りの高い債券があれば多くの投資家が飛びついてくる状態です。

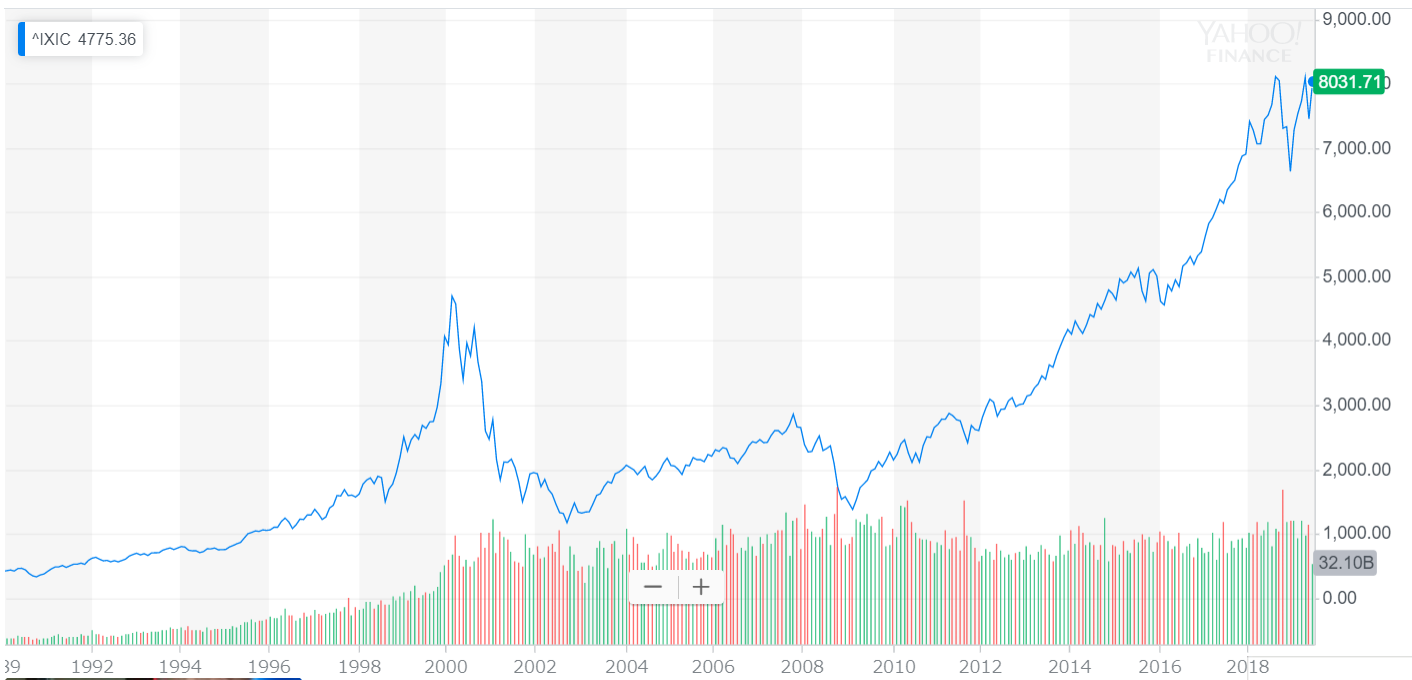

それがよーくわかるのが、このグラフです。

(ウォールストリートジャーナルより)

↑

これも勉強になるグラフです。

もうね、今回の3つのグラフだけで今月のWSJ購読料4千円の価値があるくらいです(笑)。一番上に格付け毎の発行残高推移のグラフなんて、作成するの大変だろうな~と思います。きちんと数字で確認するって重要ですよね。

で、このグラフは米国債と投資適格社債(AAA、AA、A、BBB)の利回り格差を示しています。

利回り格差が大きいほど社債が敬遠されていることを意味します。2012年は2.5%くらいの利回り格差(つまり社債の方が米国債よりも2.5%利回りが高い)がありましたが、最近は1%台前半です。

これは社債利回りが下がっているというより、米国債利回りが上昇してきたことが影響していると言えるでしょう。2012年の米10年債の利回りは一時1.5%を下回るレベルでしたが、最近は3%を超えています。

つまり、もっとも安全な米国債の魅力が増しているのに、それより質が劣る社債の価格はそれほど下落していないというわけです。

なぜでしょうか?

う~ん、なぜでしょう。。明確な理由はわかりません。

「投資適格だし、どうせデフォルトはないっしょ。なら、米国債より少しでも利回りが高い社債に投資して、リターンを増やそうぜ!」

↑

このように考える投資家が多いということでしょうかね。

確かに、法人減税もあって米国企業の業績は堅調です。急に流動性が逆回転するシグナルはあまり見られません。逆イールドが心配でしたが、長期債の利回りは最近徐々に切り上がってきました。

なので、少しでも高い利回りを求めて社債に資金が流れるのは合理的とも思えます。

がしかし、リスクに見合わな量の資金が押し寄せることが、過度な金融緩和の弊害でもあります。

米国債(10年):利回り3%

投資適格級社債:利回り4%

↑

あなたならどちらを選びますか?

世間の投資家は、利回りが1%ちょっと高いだけでも社債に価値があると判断して資金を投じています。果たして、それは本当にリスクに見合った投資なのでしょうか。どうでしょうか、答えはわかりません。

一つ言えることは、少なくとも過去と比較すれば社債(投資適格)は買われ過ぎているということです。しかも、もっともジャンク債に近いBBBの割合が高まっているにもかかわらず、米国債との利回り差は下がっているわけです。

長年続いた金融緩和の影響で債券市場全体が割高になっている可能性がありますが、特に社債のリスクには気を付けた方がよさそうです。リスクに見合ったリターンを提供していない可能性があります。あくまで可能性ですが。

そんなことを考えさせてくれる、メチャクチャ興味深いWSJの記事でした。

Hiro さん

いつも役立つ話題提供有難うございます。

まさに先週から考えていた米国投資適格債券への投資にズバリと解説してもらいすごく勉強になりました。

ローリスクに見える投資適格債券も見方を変えると隠れたリスクが見えるかも知れない……こういう考察を示唆できるのも経済専門紙に精通して、そして分かり易く情報を発信して頂くHiroさんに感謝です。

投資のリターンを期待する時、リスクの自己管理ができているか大事ですよね。性格がハイリスク志向なので……それで昔はFXで痛い経験もしました。

今回の投資適格債券と米国債券の投資を適度に具体的なデータと抽象的な考察まで……こんな分析は私には無理なので……Hiroさんの目線からフィルターに通った情報を一つの指針にしたいと思ってます。

最高な正解は投資の世界では誰も分からないけど……そこそこ良い選択肢は多くあると信じてます。

いかにしてバレバレなハズレを選ばないか……これが投資で長生きする最適解かなぁ…と、凡人ながら思いました。

機会があれば公益企業に投資する米国ETFの比較など解説して頂くと大変嬉しいです

いつも有難うございます

ちょうど最近、Yabochanさんがおっしゃっていた内容と関連するタイムリーなWSJの記事だな~と思って読んでました。

各格付けの発行残高の割合ってどれくらいだろうか?って以前疑問に思ったことあったのですが、ググっても良いデータが拾えませんでした。

今回のWSJの記事は視覚的に見やすいグラフで、しかも時系列で示してくれていて、もう大興奮でした(笑)。

格付け評価って有用ですが、弊害もありますよね。

BBBなら須らくOKとは思わないのです。

リーマンショックの時はっきりわかったことですが、格付け機関にはモラルハザードのリスクがあります。

お金をもらっているから、本当はジャンク債水準だけど「サービス」で投資適格にしているリスクもなくはないと思います。

「社債市場が次のバブルを生む・・・」とはさすがに思っていませんが、社債の利回りが相対的に下がっていることがよくわかる記事でした。

債券市場って難しいですよね。。特にFRBなどの中央銀行が大量に買ってきたので、それがどれくらい資産価格を歪めているのか想像もできません。

FRBのバランスシート縮小は初の試みで、これが債券市場にどれくらいインパクトがあるのか誰もわからない状況です。たぶんイエレンさんもわからないと思います。

今の低インフレを考えれば、米国債の3%ちょいの利回りは妥当なのかもしれません。

>機会があれば公益企業に投資する米国ETFの比較など解説して頂くと大変嬉しいです

はい、ETFの解説記事の更新はたいぶサボっていますw。

せっかくコミュニケーションセクターができて、セクターETFが一新しますから、これを機にブログ記事も整理したいです。

もちろん公益株ETFも。

引き続きよろしくお願いします!