会計ネタのご紹介。ちょっと専門的かもしれませんが、なるべく分かりやすく書くよう心掛けるので、良かったらお付き合いくださいm(__)m

先日2018年度のアッヴィの決算書を眺めてたんですけど、ちょっとビビったことがありました。「なんじゃこりゃ???」って戸惑ったことがありました。それが、研究開発費(Research & Development)の爆増。

純利益は前年比プラスなのに営業利益が大きく前年割れしてたから、何が起こっとるんや~と見ていると研究開発費が2倍にも増えてるんです。FY17が53億ドルなのに対してFY18は108億ドル。いやいや、増えすぎやろ。。

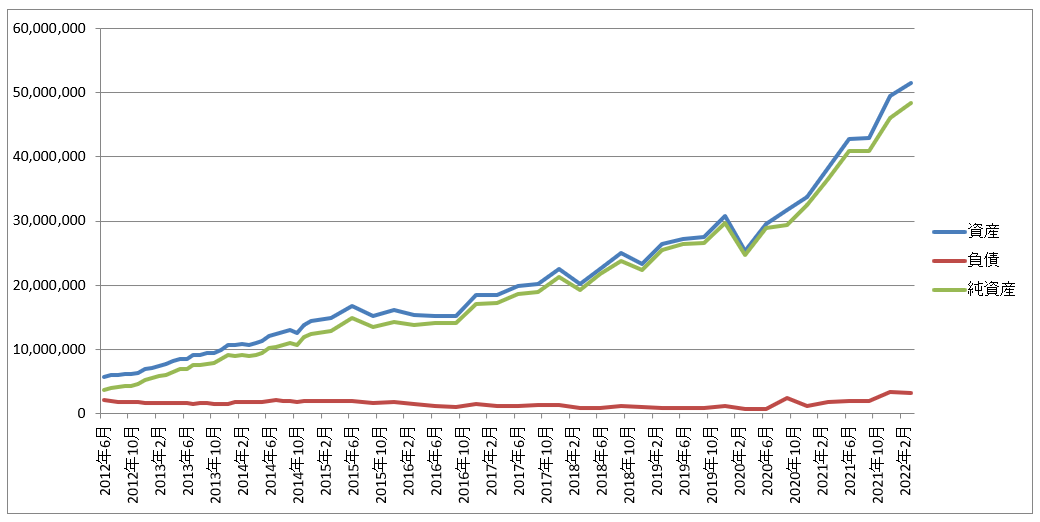

以下はアッヴィのFY13~FY18の研究開発費と売上高比率の推移です。

↑

ね、おっかしいでしょ?

普通、R&D費用なんてこんな急に増えないから。研究開発費ってその内訳の半分以上は人件費です。研究開発部門で働いている従業員のお給料は「人件費」ではなく「研究開発費」として処理されます。もちろん、実験の材料費や治験費用とかそういう変動費もありますけど、大半は人件費だから固定費です。

「今年は研究開発に力を入れるぞー!!」とどれだけ気合を入れたところで、急にそのコストが2倍になることは考えづらいです。なぜなら、研究人員というリソースは有限だからです。逆に言うと、よほどドラスティックなリストラをしない限り、急にコスト削減するのも難しいです。

何が起こってるのか調べたくアッヴィのForm 10-Kを読んでいたら、こんな一文を発見!

アッヴィ Form 10-Kより

Research and Development(R&D) expenses in 2018 increased from 2017 principally due to a $5.1 billion intangible asset impairment charge related to IPR&D acquired as part of the 2016 Stemcentrx acquisition following the decision to stop enrollment in the TAHOE trial.

グーグル翻訳の力もお借りして和訳します。

TAHOE試験の中止により2016年にStemcentrx買収に伴って認識した仕掛研究開発費51億ドルを減損処理しました。これによって、2018年度の研究開発費は2017年から増加しました。

アッヴィ Form 10-Kより

TAHOE試験とは肺がん治療の臨床試験のようですが、詳しいことは知りません。とにかく、FDAの承認可能性が低くなり臨床試験が中止になったことで、過去の買収で取得した研究開発資産を減損したとのこと。これが51億ドルですから、FY18の研究開発費の増分をほぼ説明できます。

仕掛研究開発費(IP R&D)とは、企業を買収した時に被買収企業が持つ開発資産の価値を見積もって資産化したものです。たとえば、FDA承認が高い確率で期待できる開発パイプラインがあれば、承認後の予想収益を見積もってその価値を資産化することがあります。研究開発費は原則として発生時に全額PL費用処理なんですが(特に製薬業界はほぼ全部費用処理)、企業買収の時は資産化することがあります。

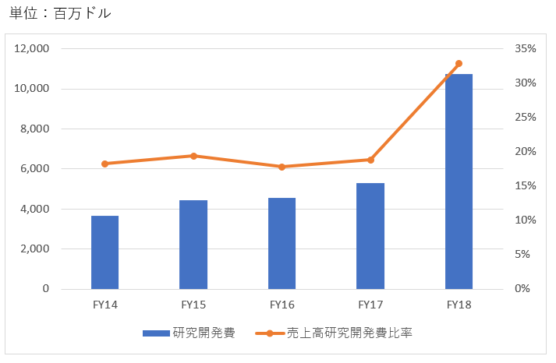

たとえば、純資産価値100の会社を300で買収した時はこんな会計仕訳が起こります(開発資産の価値を80とする)。

300の現金を払って純資産価値100を得て、さらに80の開発資産を無形資産として認識、残りをのれんに突っ込みます。実際の仕訳はもうちょっと複雑です。あくまでイメージです。

この「仕掛研究開発費(In-Process R&D)」は費用科目ではなく資産科目です。将来の売上に貢献するものとして一旦資産化し、開発対象製品がFDAの承認を得て実際に市場に出回ったタイミングで償却を始めます。償却が始まるまではバランスシートに眠ったままです。

なんですが、「もはや資産価値はない」と判断されたら減損となります。のれんや事業資産の減損と同じで、過去に資産計上したけど将来のキャッシュ獲得に貢献しないと判断されれば容赦なく減損です。

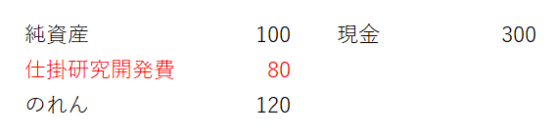

アッヴィは2018年度に仕掛研究開発費(IP R&D)を減損し、その費用を研究開発費で処理していました。なので、研究開発費が前年から2倍にも急増していたわけです。こんな仕訳イメージです。

別におかしな処理ではないです。納得です。ですが、1年分の研究開発費に匹敵する開発資産の減損とはデカいな。それだけM&Aに高値を払ってしまったということ。価値ある開発項目とジャッジして50億ドルも対価を払ったのに、その投資が失敗だったと認めたことになります。

アッヴィは2018年度の調整後EPSは増益だったと発表しています。それは、もちろんこの51億ドルの減損費用を除いている前提です。まあ、それはおかしくない。こういうM&Aに伴って認識した無形資産の減損は調整後EPSから除くのが普通です。うちの会社も同じ事態に直面したら、多分調整後EPSから除きます。

が、調整後EPSがプラスだったらそれでOKというわけでもありません。減損であれ何であれ、あらゆる費用は結局株主負担です。調整後EPSとはあくまでも机上の計算に過ぎません。今回のアッヴィの減損50億ドルは間違いなくアッヴィ株主が負担する費用です。一時的な費用として無視して考えて構わないですが、こういう減損が起こっていることはしっかり認識しておいた方がよいです。もちろん、今の株価にもしっかり織り込まれているはずですが。

まあ、製薬会社はこういうことは珍しくないです。何百、何千という開発案件があって、その中で会社の収益に貢献できるまで育つのは2、3です。

M&Aで取得した開発資産の減損はやや珍しいとしても、内部開発が実を結ばないことは日常茶飯事のはず。製薬会社の株主は、そこはしっかり理解してリスク資本を投じる必要がありますね。製薬会社の日々の研究努力が世界のヘルスケアに貢献していることは間違いないこと。どっしり構えて、長期的な目線で資本を持ち続ける忍耐力が求められますね。

ふー、とにもかくにもアッヴィの研究開発費爆増の理由がわかって安心しました。先日のクラフトハインツの件もあって、決算書で疑問に思う点があったら妥協せずにちゃんと調べなアカンなと反省してます。懐疑心懐疑心。しかもアッヴィは私の投資銘柄の一つだし。 アッヴィ株(ABBV)買い増すか迷ってます~。リスク高いかな。。