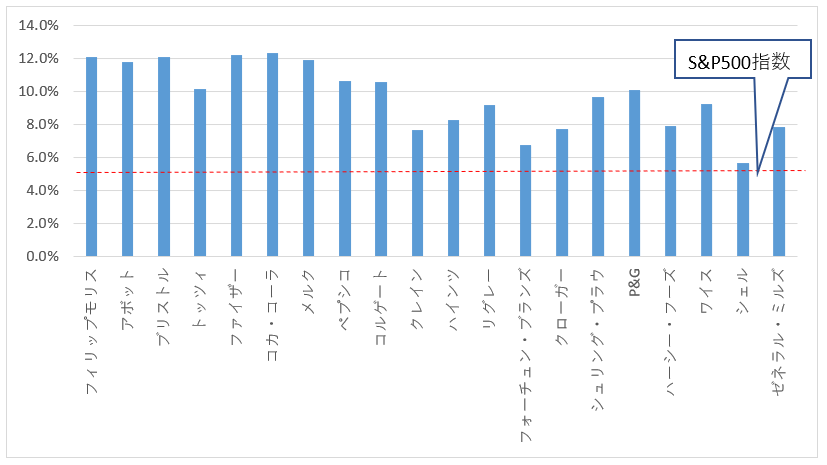

長期投資では利益率が高く、株主還元意欲旺盛な優良企業の株を適正価格で買うことが重要です。

では、何を以って「優良企業」と判断すればよいのか?

過去の財務データを見るのがもっとも確実なスクリーンニング方法です。未来は過去の延長ではありませんが、これまで高い収益率(たとえば営業利益率20%以上)を継続して上げてきた企業は、構造的な強みを持っており、今後もその強みが維持される可能性が高いです。

「継続して」という点は重要です。まぐれで1期間だけボロ儲けできた企業ではダメです。できれば過去10年分の財務データくらいはチェックしておくべきと一般的には言われます。米国株銘柄分析カテゴリーでは、過去10年分のPL、キャッシュフロー情報等を掲載しています。

過去10年分はチェックすべしと言われるのは、10という数字がキリがいいのもありますが、10年分くらい遡れば一度くらいは景気後退期を経験している可能性が高いという点が大きいです。リセッション時もきちんと黒字を確保して減配していない銘柄を長期投資対象として選びたいところです。最近で言えばサブプライムローン問題に端を発する金融危機が2008年に起こりましたが、そんな2008年も変わらず高収益を上げている企業というのは投資対象として信頼できますよね。

今は2018年です。景気回復期に突入して10年が経とうとしています。

ってことは、今後は過去10年すべての期間が景気回復局面になります。過去10年の中にリセッション期が全く含まれないことになります。景気回復期だけの財務データを見るより、景気が悪かった時の財務データもきちんとチェックして銘柄選別をした方が好ましいです。機械的に「過去10年見れば大丈夫だろ~」とならずに、過去の財務データを並べて確認する趣旨に立ち返えって、外部経済環境が悪かった時の業績も気に掛けれるといいですね。

名の知れた有名企業に投資しておけばそれで結果的にOKとなることも多いですが、やっぱり自分で数字を見て納得して銘柄を選んだ方が、安心してホールドできますよ。それは間違いないです。

来年の米国株銘柄分析ではFY08のデータも含むように過去11年分のグラフにした方がいいかな~とも考えています。ただ、あまりにデータ数が多いと見にくくなるので悩ましいです。

とにかく「リセッション時の業績と配当はどうだったんだろうか?」という発想は、持っておいて損はないです。Morningstarの財務データは(少なくとも無料で利用できるのは)過去10年分しかありません。ですが、配当情報ならたとえばDividend.comを見れば10年以上昔の情報も見れます。こういった無料のサイトで十分ですので、リセッション期の業績・配当まできちんとチェックして銘柄を選別しましょう。