最近さぼり気味でしたが、4ヵ月ぶりにポートフォリオの定点観測を行いました。7月末ベース。先月そこそこ大きな銘柄入替もやったということもあって。

あと、こちらも4ヶ月ぶり、バランスシートを作成しました。

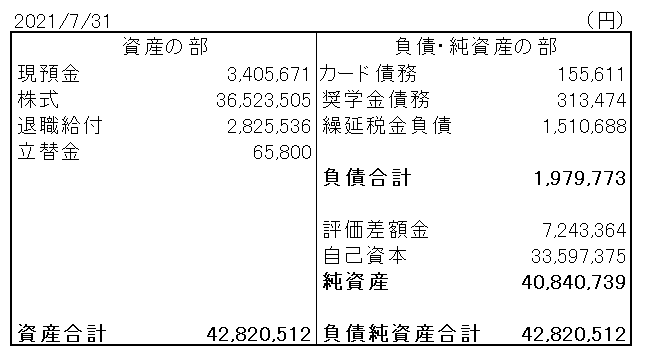

バランスシート

先ずはバランスシートから。家庭全体ではなく私個人のBSです。会計チックに言うと連結BSではなく単体BSです。

退職給付債権を除いて金融資産はちょうど4千万円ほど。コロナ禍真っ只中の時は2千万円台でした。株価と歩調を合わせてこの1年で資産はかなり増えました。

現預金は340万円とやや多めに確保。生活にちょっとお金が必要になりそうで、いつもより多めに流動性を確保しています。

負債は198万円ありますが、大半は株式評価益に対する繰延税金負債(=いま株を売却したら支払わなくてはならない所得税相当)です。

キャピタルゲインが多くなってくると、この繰延税金負債はちゃんとBS計上しといた方がいいです。特に仮想通貨など税率が高くなるケースは税務負担を可視化しておいた方が安心ですよ。資産だけ見ると億万長者なのに、負債を引いた純資産ベースでは全然及ばないってこともあり得ますから。

一応、純資産でも4千万円は突破。特に節目というわけでもありませんけどね。目標の純資産1億円に向けて邁進していきます。あと10年で到達できればいいなあ。

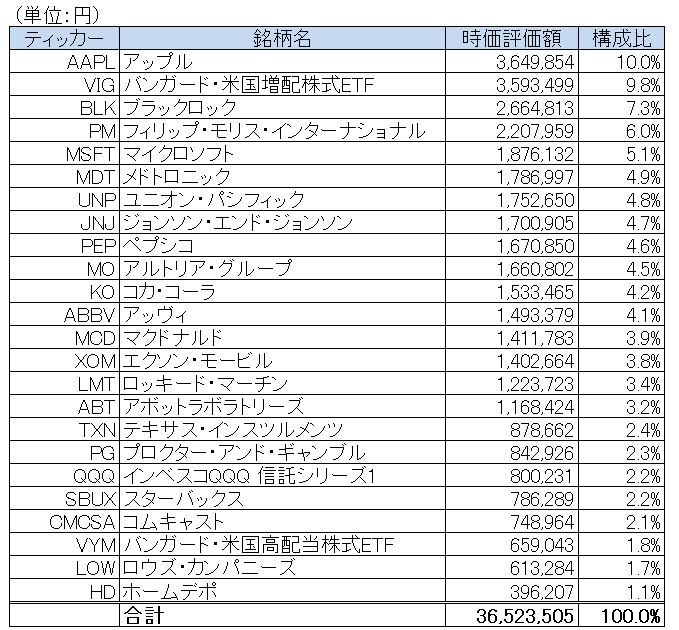

株式ポートフォリオ

上で紹介したBSの株式36,523,505円の明細が以下。

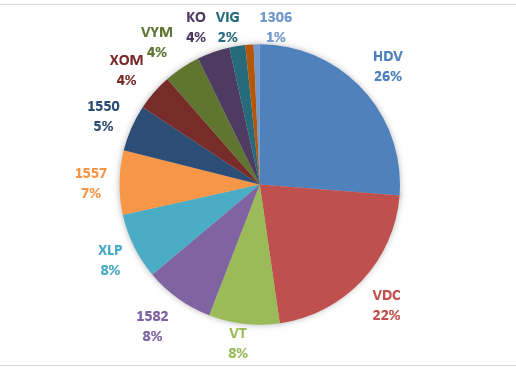

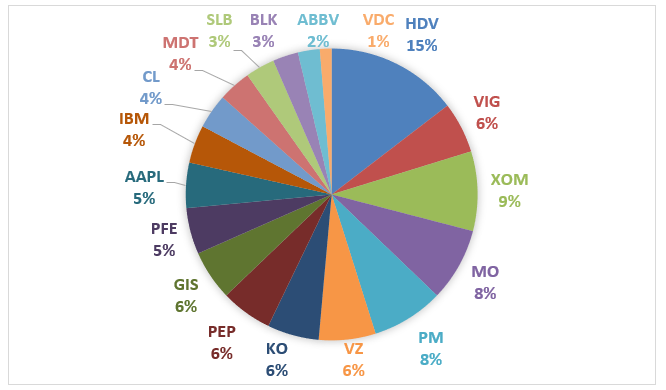

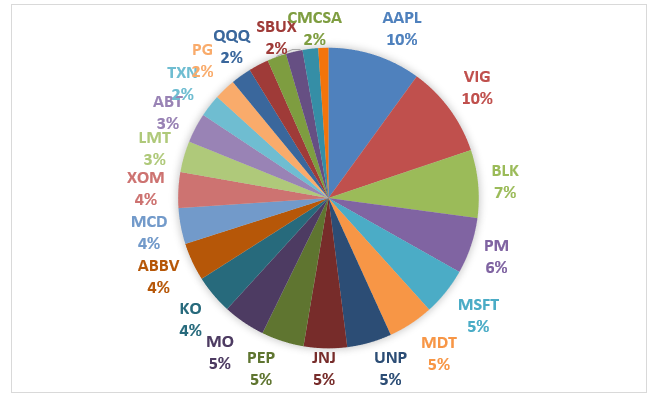

構成比をグラフにします。

前回チェックした3月末からの大きな変化としては、HDVをすべて売却したこと。その代わりにQQQを新規購入。あとVIGとVYMに追加投資しました。

個別株としてはこの4か月でアボット・ラボラトリーズ(ABT)、ロウズ(LOW)を買いました。LOWはもうちょっと勢い続くと思ってましたが、ここしばらく横ばい状態です。

保有株の6月期決算は概ね好調でした。株価には織り込み済みというマーケットの反応ではありましたが。

上位銘柄の構成に大きな変化はなし。アップルが1銘柄で全体の10%を占めています。集中投資というわけではありませんが、個人的にややリスク過剰な気もしてます。追加投資は今後数年はしないと思います。

個別株は1銘柄で3%~5%くらい目安にしています。構成比が低いTXN、PG、SBUX、CMCSA、LOW、HDなどを追加で買っていきたいです。特にコムキャストは決算がかなり良かったので注目度上がってます。

その他銘柄では、ロッキード・マーチン(LMT)がかなり割安だと見ているのですがどう思います? 決算も悪くなかったですし。ちとPER低すぎじゃないでしょうか。

個人的にLMTは大型株の中で今もっとも投資妙味を感じます。すでにポートフォリオの3%超を占めるまで買っているので、追加投資する気はあまりないですが。

新規銘柄として気になってるのはS&Pグローバル(SPGI)。株価が上昇基調で買い時を見失ってしまいましたが、虎視眈々と狙ってます。財務データチェック済みですが超優良グロース株です。ビザ、マスターより欲しい。

あとはETFにもうちょっと頼りたいとも考えています。今はVIG、VYM、QQQ合わせて全体の14%ほど。

このまま景気回復が続くのか、すでにピークは過ぎていてリセッション手前なのか。インフレ率は高まるのか、今まで通り低位で推移するのか。金利は上がるのか上がらないのか。優勢なのはバリュー株かグロース株か。

いつだって相場は読めないですが、今ほど混沌としている時はそうないのではと感じます。コロナ禍で過去に例を見ないような急激な財政支出を実施したので、今後の経済の行方は誰もわからないという状況です。

基本は低金利&経済回復というストーリーだと思うので、相場から降りるのは得策ではないでしょう。株価は高いけど、他の資産クラスに比べれば米株のリスクリターンは妥当です。

個別株の判断は難しいけど、ポジションは徐々に増やしていきたい。そんな時はETFを活用するのが賢明なのかなと。