35年ローンの返済第1回目が訪れました。月の返済額(元本と利息の合計、管理費は別途)は18万円強です。

これまで家賃15万円弱のアパートに住んでいたので、毎月のキャッシュアウトの額は3万円以上増えています。管理費、修繕積立を含めると6万円近く増えています。

しかし、心の負担感は圧倒的に軽くなりました。

ローンの返済はあくまで借りた金を返しているだけ。会計的に言うと負債の減少であって、費用の増加ではありません。利息は費用ですけども。

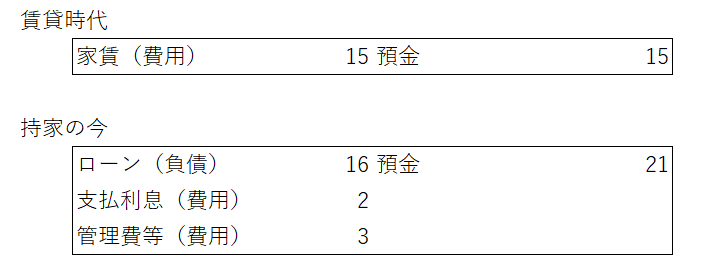

賃貸の家賃支払と持家ローン返済をそれぞれざっくり仕訳で表現するとこうなります。

単位:万円

貸方のキャッシュアウト自体は今の方が多いけど、費用は格段に少なくなりました。21万円の支出のうち16万円が負債の減少で、費用はたったの5万円です。

15万円の家賃と比べれば、毎月の家計PL負担は10万円も軽くなった計算です。

しかも、6800万円で買ったマンションは、すでに中古市場では7500万円くらいでは評価されそうです。素人見積もりですが、周辺相場を見て現実的な範囲と思っています。

少なく見積もっても500万円程度の含み益はすでにあるかなと踏んでいます。今後マンション価格が下がるリスクもあるし、目前売るつもりもないので、あくまで心の会計的な感じではありますが。

物件価格の話はさておき、家賃支払からローン返済に切り替わったことが想像以上に心地良いです。

家賃負担はなくなり、その代わり毎月コツコツ借金が消えていく。そして、マンション時価とローンの差額がドンドン拡大しホームエクイティが潤沢になっていく。家計の純資産が増えていく。

ああ、これ快感。チョー気持ちいい。

米株のみで財産形成していくつもりでしたが、米株+都心マンションのダブルエンジンが比較的信用力のあるサラリーパーソンの最適解ではと最近思うようになりました。

投資資産としての魅力度は米株>マンションなのですが、マンションは低利でレバレッジをかけれるのが強いですね。

つい1、2年前は100%賃貸派だった自分が信じられないです。結婚してもっとも価値観が変わったところかもしれません。価値観が変わったというか、自宅不動産に対する認識の誤りが是正されたと言った方が正確かもしれません。

20代のもっと若い頃に都心マンションの経済価値に気づいていればな~と今でも悔やむことがあります。

最近はかなり不動産価格が上がってきたので安易なことは言えませんが、基本的にはシングルでも早めにローン引いて残債減らしを開始した方が得なことが多いと思います。良い立地に買っておけば、転勤や結婚で環境が変わっても容易に売れますし。