・株主の利益とは配当でしかない

・投資額当たりの配当額を最大化することが重要

↑

このブログで私が一貫して主張し続けていることです。

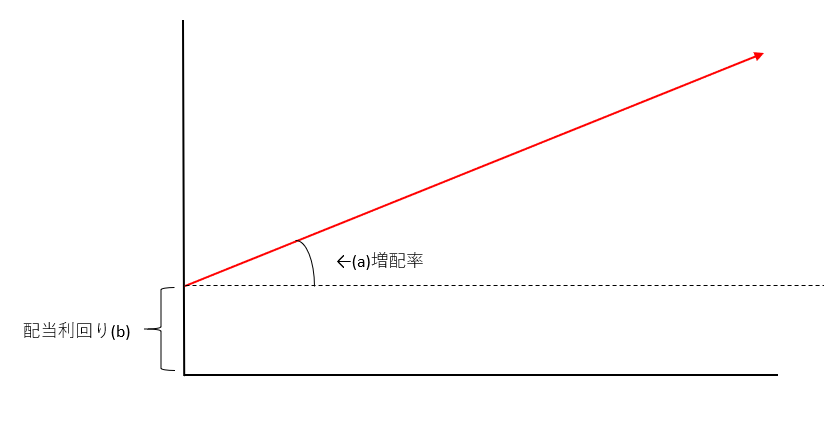

配当利回り、将来の増配率(期待)のバランスを考えて投資する必要があります。

↑

↑

このように、中学校で習った一次関数のグラフのように、投資銘柄の現在の配当(配当利回り)と将来の配当(増配率)をイメージします。将来の増配は未来のことなので分からなくて当然なのですが、それでも自分なりのストーリーを描くようにします。

このように言うと、「じゃあアマゾンなどの無配株を考える時はどうすればいいのか?」という疑問が出てくるかもしれません。

確かにその疑問はごもっともです。

配当利回り、将来の増配率と言ったところで、まだ配当を出していない企業については考えようがありません。〇〇年後から配当が始まると想定して計算することもできそうですが、かなり大雑把に仮定をおかなくてはなりません。

でも、心配無用です。

配当ではなく利益で考えればいいだけです。

利益あってこその配当です。「株主(資本家)の総投資リターン=総配当額」なわけですが、それはイコール総利益額とも言えます。利益から配当を出さないのであれば、それはタコ配当です。

例外はありますが、原則として長期的には「利益=キャッシュフロー」です。

つまり「利益=配当」です。

配当と利益、どっちを判断の軸に置くべきかと言えば私は配当派です。会計上の利益は多少恣意的に操作することができますが、現金は嘘をつかないからです。また配当こそが株主の確定利益だからという思いもあります。せっかく配当を出しているなら配当をベースに考えたいです。なので、上のグラフでも配当利回り、増配率(利益成長率ではなく)を示しました。

無配株は配当はないのだから、当たり前ですが配当を基準に銘柄分析、投資判断はできません。でも、そんな時は利益を使えばいいだけです。

「長期的な投資額当たりの利益を最大化できるかな~」と考えればOKです。

配当ではなく利益です。

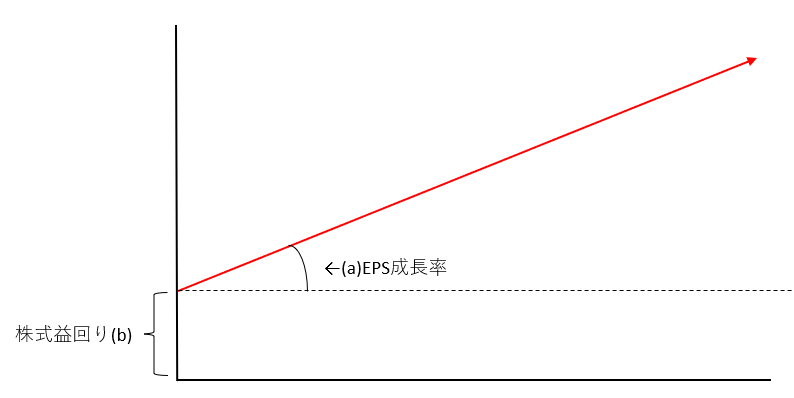

つまり、上のグラフを無配株に適用したければ、

配当利回り→株式益回り

増配率(DPS成長率)→利益成長率(EPS成長率)

と置き換えればいいです。

↑

このような図をイメージして無配株へ長期投資できるといいのかな~と思います。

無配株って配当がないからキャピタルゲインを得るしかないって思いがちじゃないですか?

はい、確かにその通りです。配当がないんだから、株主が利益を得るにはキャピタルゲインしかありません。

しかし、だからと言って無配株への長期投資の発想法が有配株のそれと変わることはありません。有配か無配かの違いは、投資利益の源泉を本質的に変えるものではありません。有配企業であれ無配企業であれ、株主の利益は企業が稼いだ利益であり(いつか払われる)配当です。

無配株は、「何となくいいタイミングで株価が上がって、値上がり益を確定できればいいんだろう~」って思われがちです。

別にどう考えようと各投資家の自由ですし、別にその考えを否定するつもりはありません。でも、もしあなたが投機ではなく長期”投資”として優良無配株(アマゾンやアルファベット、フェイスブック等)をホールドしているのであれば、常に利益を見なくてはなりません。ビジネスを見なくてはなりません。

つまり、株式益回り(PER)とEPS成長率をウォッチするということです。そして、投資額当たりの利益を最大化するよう投資判断していく必要があります。そこを見誤ることがなければ、株価は後から嫌でも勝手に付いてきます。将来配当を出すまでホールドできれば、莫大なインカムゲインで報われることになるでしょう。

具体的に考えてみよう。たとえば、フェイスブック(FB)。

最近、個人的にもっとも注目している無配銘柄がフェイスブック(FB)です。先日の決算発表を受けて、株価が一時20%近くも暴落しました。最近は少し戻しましたが。

そんなフェイスブック株について、「割安だ」という声もあれば、「いやまだ割高だ」という声もあり、色んな意見が専門誌でも飛び交っています。ちなみに、僕はフェイスブック株は割安だと考えている派です。

なぜ、フェイスブック株が割安に見えるのか?

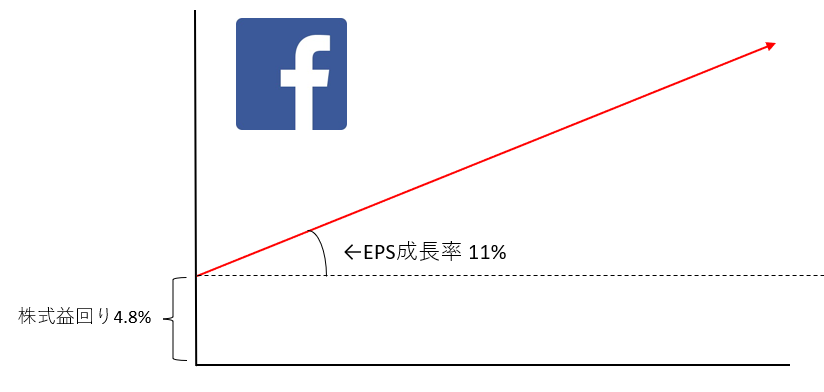

上で掲げたモデルで説明します。

現在のフェイスブックの2018年予想利益に基づくPERは21倍です。つまり株式益回りは4.8%(1/21×100)です。

では、EPS成長率はどうなるでしょうか?

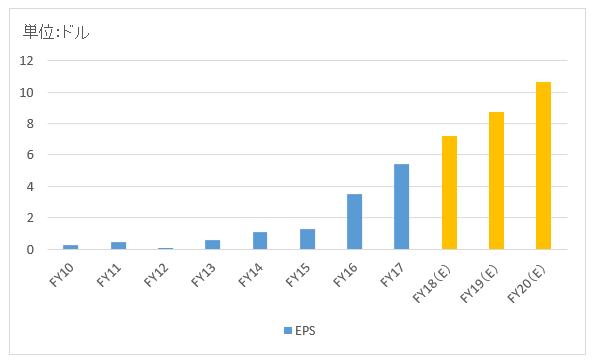

将来のことを考える時は先ず過去の実績から見ます。以下はフェイスブックのEPS実績(~FY17)とEPS予想(FY18~)です。

このグラフからフェイスブックのEPS成長率をどう設定するのがよいでしょうか?

正解はありません。できる限り情報を集めて、後は自分なりに想像するしかありません。

まあ、過去の凄まじい伸び率が今後も続くと仮定するのはあまりに乱暴です。そこで、FY17(実績)~FY20(予想)までの増益率(CAGR)を弾いてみます。

計算すると年率25.56%でした。

凄い伸び率です・・。

いや、でもこの数字もまだ楽観的過ぎるかな。FY20予想数値は四季報から取得した数字ですが、この数字には先日フェイスブックが決算説明会でアナリストに話した利益率低下が反映されていません。フェイスブックCFOは、今後営業利益率が40%台半ばから30%台半ばに低下すると発言しました。

ってことで、FY20の予想EPSをちょっと保守的に見積もります。現在のFY20予想EPSは10.7ドルですが、ざっくり30%減益になるとして7.5ドルとします(この辺の仮定はざっくり適当です)。

そうすると、FY17(実績)~FY20(予想)のEPS成長率は11.6%にまで下がります。

以上をまとめると、僕がイメージするフェイスブック株のグラフはこうなります。

株式益回り:4.8%

EPS成長率予想:11%

これかなりお買い得だと思いませんか!?

僕はこういうイメージを抱いているから、今のフェイスブック株が割安に見えるんです。

配当利回り4.8%もあって、今後毎年10%以上も増配できる銘柄があったらめっちゃ欲しいじゃないですか?

(実際にはフェイスブックは配当を出さずに、利益は留保していますよ。)

どうでしょうか?

ホントにフェイスブックのEPS成長率が11%も維持できるのか、この辺が議論の分かれ目でしょうか。

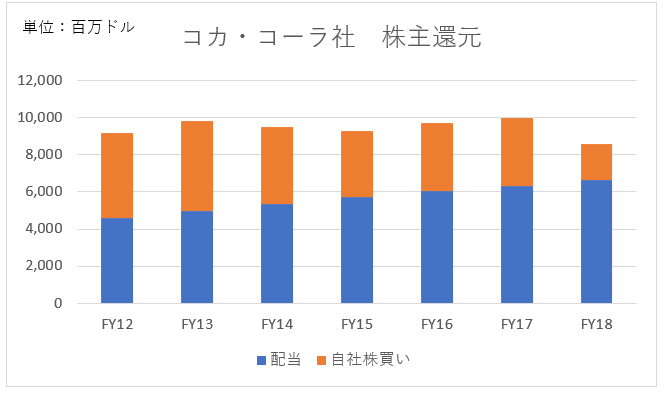

少なくとも、今のマーケットはフェイスブックの純利益(EPS)は、今後は大きくは成長しないと見ているのでしょう。だから、予想PER21倍と成熟企業コカ・コーラ社と同じ程度で評価しています。

まー、答えはわかりません。

あ、この記事は別にフェイスブックが割安かどうか検証することではありません。無配株への長期投資の考え方、発想法を伝えることが趣旨です。

色んな視点があるかとは思いますが、私は無配株を評価する時は上記のグラフをイメージして判断します。

結局、利益利益利益利益なわけです。利益がすべてです。過去から積みあがった利益がいつか株主に配当として還元されます。その累積利益が将来の累積配当であり、イコール株主の総リターンになります。

無配株は有配株以上に株価ばかりに目が行きがちですが、長期投資家が見るべきは株価ではなく利益(=将来の配当原資)です。

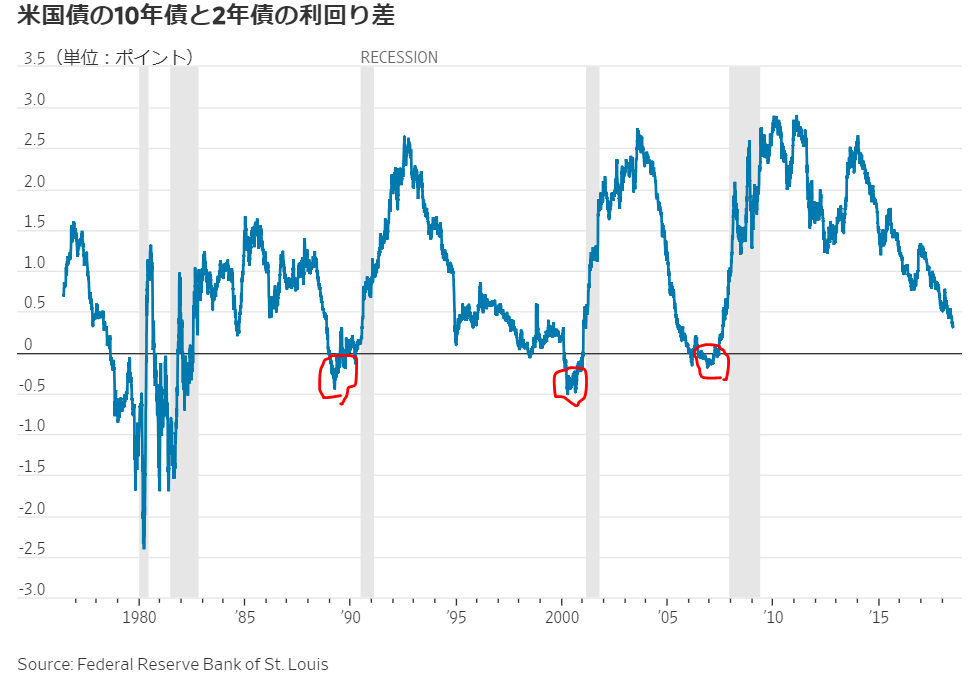

こんばんは

そろそろ景気後退する論がありますがhiroさんはどう思いますか。

新興国や日本中小、銅と金が冴えないのは米国金融引締めのためであり、来年の米国金融引締めに米国は耐えられても世界の金融市場は耐えられないだろうというものです。

一方でハイテクが絶好調なのでQQQを買い増ししたい誘惑にもかられます。

あ、アクティブ債券ETFのTOTLがSBI証券で取引出来るようになりましたがTOTLはhiroさん的にはどうでしょうか。BND等よりモーゲージ債を多く含み結構優秀と聞いたのですが、紹介しているブログが少なくて判断に迷っています。

こんばんは、お久しぶりです。

素人意見ですが、私は景気後退はまだまだ先かな~と思っています。

むしろ、リーマンショックの傷が癒えてようやく今からスタートくらいに思っています。

(株価という意味では、とっくに当時の最高値更新していますが)

リセッションというのは、どこかでマネーが滞留したり、債務返済が滞って起こるものと理解しています。

細かい統計データまで見ているわけではありませんが、普段のWSJ等のニュースを見る限りそのようなアラートはほとんどありません。

懸念は、米国の自動車ローンと中国の債務水準(全体的な)でしょうか。

特に中国は最近また金融緩和に動いており、ちょっと心配です。

中国が風邪をひくと、米国経済も風邪をひくと思いますので。

QQQですね。

まだ上がりそうですね。

債券は株式以上にETFを選んだ方がいいですよね。

TOTLって初耳でした。

すみませんが普段のウォッチ対象外で、あまり意見を持ち合わせてない状況です。

が、少しモーニングスターでTOTLについて調べましたので、簡単に所見を。

モーケージ債が半分以上とはアクティブETFらしいですね。

米国の住宅ローンのデフォルト懸念は小さいと見ています。失業率は低いですし、賃金上昇率も平均並みはあります。

株価も上がっており、家計の購買力は上がっています。

アメリカの消費者のお財布事情は結構ホクホクなはずで、債務返済が滞るリスクは小さいと思います。

あとFRBのバランスシート縮小がどれくらい影響するのかな~というのがちょっと気になりました。

FRBはモーゲージ債を結構買っていたはずなので。

なるほど! アマゾン、グーグルなど無配企業は株価の上昇による利益確定しかないのかなと思っていましたが、こういった視点があるのですね。 その意味でもS&P500の配当利回りが低いという表面的な側面にとらわれてはいけませんね。

高配当株であれ無配株であれ、長期投資で見るべき点は共通だと私は思っています。

それは株価ではなくビジネスです。

株価ではなく利益。

アマゾンもグーグルもガッチリ利益が出ているので、長期有望だと思います。

もちろんS&P500も。