ヘルスケアセクターは大きく言って、

・医薬品メーカー

・医療機器メーカー

の2つに分かれるかと思います。

主な米国の医薬品メーカーとしては、ファイザー(PFE)、メルク(MRK)、アッヴィ(ABBV)、ブリストルマイヤーズスクイブ(BMY)等が挙げられます。医療機器メーカーはメドトロニック(MDT)とアボットラボラトリーズ(ABT)が大手2強です。医薬品も医療機器も両方取り扱っている大手企業としてジョンソン&ジョンソン(JNJ)があります。

なお、アボットは医薬品事業も若干持っていますが、リスクの高い新薬開発事業はアッヴィとしてスピンオフしているので、医療機器メーカーとして見た方が適切だと考えています。

現在の各社の予想PERは以下の通りです。

| ティッカー | 会社名 | 予想PER | 業種 |

| PFE | ファイザー | 14.2 | 医薬品 |

| MRK | メルク | 15.3 | 医薬品 |

| BMY | ブリストルマイヤーズスクイブ | 16.0 | 医薬品 |

| ABBV | アッヴィ | 10.6 | 医薬品 |

| JNJ | ジョンソン&ジョンソン | 16.1 | 医薬品+医療機器 |

| MDT | メドトロニック | 17.6 | 医療機器 |

| ABT | アボットラボラトリーズ | 22.6 | 医療機器 |

ファイザーとメルクの2社は2018年株価がかなり好調ですが、それでも予想PERは14~15倍でS&P500平均の18倍を下回ります。一方で、医療機器メーカーのメドトロニックとアボットの2社は(こちらも株価は結構上がっていますが)、医薬品各社に比べてPERが高めです。

これは今だけの一時的な現象ではないだろうと思います。

医薬品ビジネスの方が医療機器ビジネスよりもリスクが高く、したがって医薬品メーカーのPERの方が医療機器メーカーのそれよりも低くなっているのかな~と解釈しています。

薬の開発に必要なお金は、医療機器の開発よりも1桁多いと言われます。開発期間も10年超の長期に渡ります。しかも主要な疾患に対する薬は開発し尽されており、希少疾患や治療が難しいと言われる認知症などにアプローチする開発プロジェクトが増えています。これらの開発投資は非常にリスキーです。

医療機器の開発も決して楽なことではありませんが、新薬開発みたくウン千億円ものお金が掛かることは普通はありません。特許切れで後発薬にシェアを奪われるといった類のこともあまり聞きません。競合に製品を真似されることは多いでしょうが・・。

↑

↑

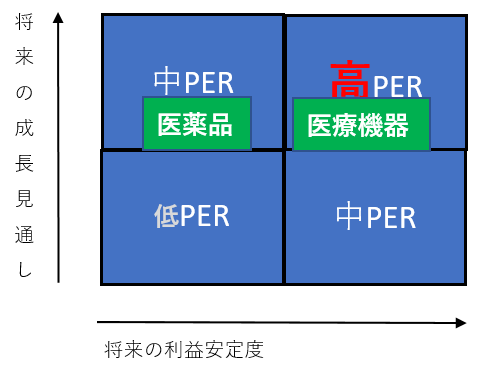

これは以前紹介した、Hiro独自のPERマッピング表です。企業間(業種間)のPERを比較するときは、この表に当てはめて考えるようにしています。

PERは

・利益成長力

・利益安定度

の2つの要素が大きく影響していると考えます。

利益成長力が高い方がPERは高くなります。同じく、利益安定度も高い方がPERは高くなります。この2要素以外も色々と考えられますが、ざっくりシンプルに考えるためのツールです。

この表の中に、医薬品と医療機器をマッピングさせるとこんなイメージです。

ヘルスケアはディフェンシブセクターではありますが、世界的に高齢化が進展することを考えると、長期的な利益成長見通しは明るいと思います。なので、医薬品も医療機器も縦軸の「将来の成長見通し」は同じで平均よりやや上。

ヘルスケアはディフェンシブセクターではありますが、世界的に高齢化が進展することを考えると、長期的な利益成長見通しは明るいと思います。なので、医薬品も医療機器も縦軸の「将来の成長見通し」は同じで平均よりやや上。

異なるのは「利益の安定度」です。医薬品の方が安定度では医療機器に劣ると見ています。

よって、医薬品メーカーの方が相対的にハイリスク・ハイリターンでPERは低くなり(益回りは高くなり)、医療機器メーカーの方が相対的にローリスク・ローリターンでPERは高くなっている(益回りは低くなる)と解釈しています。

個別株でヘルスケアセクターにアプローチする場合、うまく医薬品銘柄と医療機器銘柄を使い分けて、リスクを調整しながらポートフォリオ組めるといいのかな~と思います。もちろん[XLV]等のヘルスケアセクターETFの使うのもありですね。私は医薬品2社(ファイザー、アッヴィ)と医療機器1社(メドトロニック)を保有しています。

製薬会社の方が期待リターンは高いですが、それと引き替えに高い株価ボラティリティを受け入れなくてはなりません。医療機器のメーカーは、(あくまで相対的に)期待リターンは低いですが(相対的に)株価ボラティリティは小さいです。

どこまでリスクを取るかは人それぞれなので答えはありません。私個人の感覚としては、製薬会社1社がポートフォリオ全体の10%を占めるのは怖いです。今ファイザーとアッヴィを保有していますが、ポートフォリオの5%が限度です。医療機器メーカーのメドトロニックなら10%まで比率を引き上げても怖くはないです(ま、利回りが低いのでそこまで増やすつもりはありませんが)。

あと、非常に使い勝手が良くて便利な存在だと思っているのがジョンソン&ジョンソン(JNJ)です。JNJは医薬品も医療機器も両方やっているので、リスク・リターンは中間くらいと位置付けています。売上高の5割が医薬品で、4割が医療機器です(残りの1割は消費者向け商品)。

実際、JNJの予想PERを見ると、医薬品メーカー以上医療機器メーカー未満といったところです。JNJは高収益で連続増配年数も長いし、リスク・リターンのバランスも良いしで、色んな意味で優秀な銘柄だな~と思います。

今ヘルスケアセクターで狙っているのはJNJです。

利回り3%超えないかな~w