先日の日経新聞に銀行の預金残高が過去最高に達したとの記事がありました。

「長引く低金利にもかかわらず、銀行の預金残高が増え続けている。年間10兆円増のペースで過去最高を更新しており、2015年11月末時点で677兆円に達した。預金者の内訳を調べると、高齢化や長寿化で「貯蓄から投資へ」という逆流現象が起きている実態が浮かび上がる。」(以上、日本経済新聞 第46673号 3面より抜粋)

60歳以上の高齢者世帯が預金残高を押し上げ、60歳未満の現役世代はむしろ減少しているとのこと。60歳以上の年金世帯は心理的にリスクを取り難いので、預金残高が増えているのは高齢化が進む日本では自然だと思います。投資経験がないにも関わらず退職金を複雑な高コスト投信などに投資してしまうより、預金のほうがましでしょう。

アメリカと日本の資産運用の違い

アメリカ人が特別に優秀な気はしないが

高齢化に起因するところもありますが、日本の家計は低リスク・低リターンの普通預金や定期預金の比率が高く、株式などのリスク資産の割合が低いと言われます。対して、アメリカでは家計に占める株式等のリスク資産の割合が高く、資産運用によって資産を増加させより豊かに生活していると言われます。この事実からアメリカ人は低コストの良質な金融商品で長期投資して金融リテラシーが高い。逆に日本人は金融教育・投資教育が遅れていて金融リテラシーが低いと言われます。

これ本当なのかなと思いました。普段経理の仕事をしていて、確かにアメリカ人は会計に詳しく鋭い質問をしてきて賢いなと思うことが多いです。ただ、一緒に働いている日本人の同僚もとても優秀ですし、金融・投資という面だけ日本人が相対的に劣っているとは日常からは感じ取ることができません。

アメリカと日本のリスク資産比率

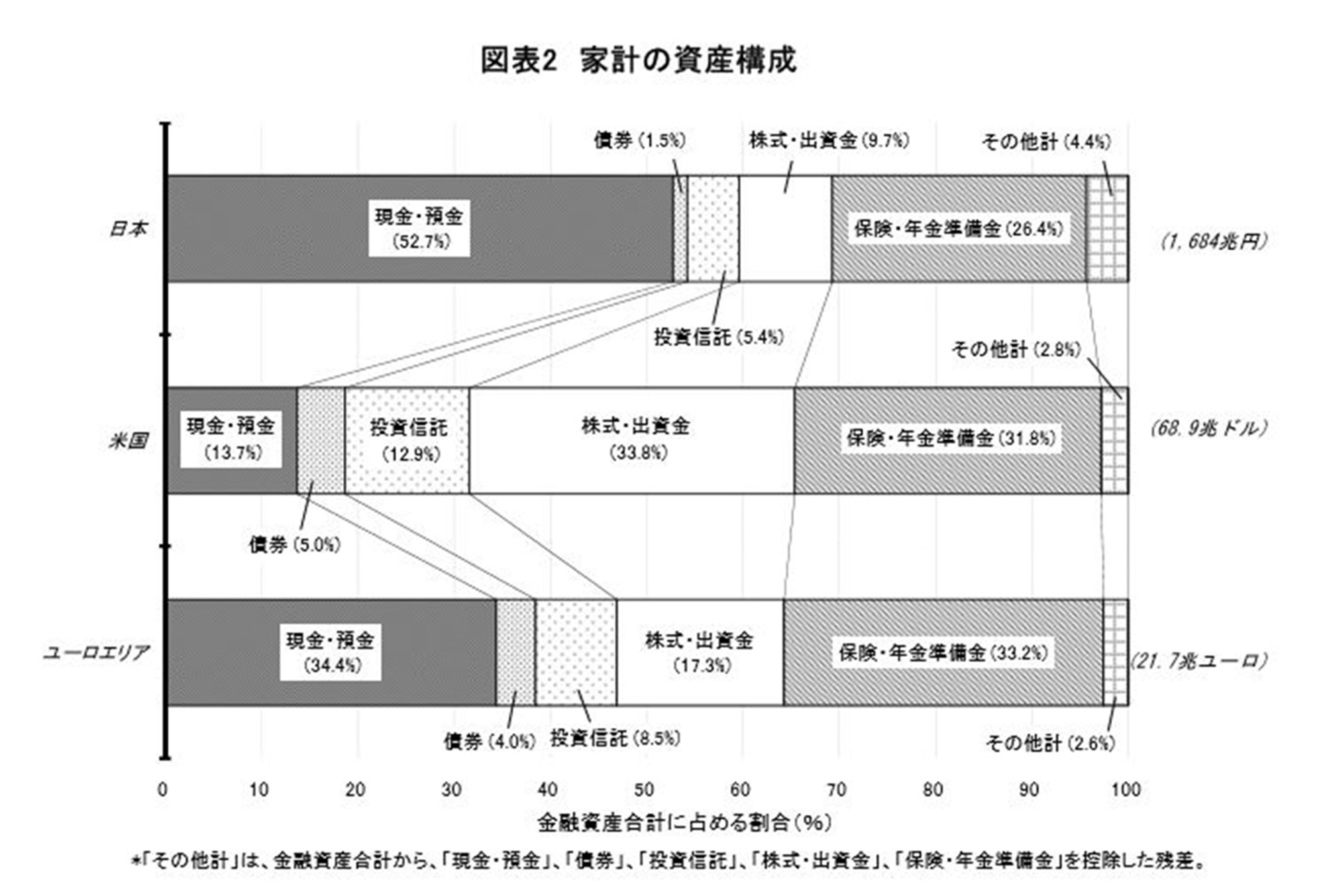

先ず事実確認をしてみました。これは日本銀行の2015年第3四半期「資金循環日米欧比較」という資料にあったグラフです。

株式・出資金と投資信託をリスク資産とすると、リスク資産の比率は、

日本:約15%

アメリカ:約47%

欧州:約23%

という結果になりました。やはりアメリカのリスク資産の比率が高いことがわかります。

総資産に占める株式等の割合が平均で47%あるということは、運用に積極的な一部の人はかなりのリスク資産比率であることが推測されます。

アメリカと日本の投資銘柄の違い

では、アメリカ人は主にどのような資産に投資をしているのかネットで調べてみました。参考になったブログがありましたので、記載させて頂きます。こちらです。

「投資金融ブログ」さんが、日米の売れ筋金融商品をまとめたモーニングスターの記事を載せています。それによるとアメリカ人は、バンガード社の商品を始め低コストのインデックスファンドが上位で人気であることがわかります。

1位 バンガードトータルストック 信託報酬0.17%

2位 バンガード500 信託報酬0.17%

3位 バンガード・トータル・インターナショナル 信託報酬0.22%

ひきかえ、日本人は信託報酬が1.5%以上もするアクティブファンドばかりです。

1位 新光US-REIT 信託報酬1.53%

2位 ラサールグローバルREIT 信託報酬1.5%

3位 フィデリティ・USハイイールド 信託報酬1.58%

インデックス>アクティブと無条件に思っているわけではありませんが、信託報酬が1.5%で売買回転率もそれなりにあるだろう投資信託が、S&P500連動の低コスト低回転率インデックスファンドに長期で勝てるとはとても思えません。

アメリカ人の資産運用が日本人より賢明な背景

アメリカ人は単に株式投資比率が高いだけでなく、低コストな経済合理的な商品を選んでいることがわかります。以上を鑑みると、やはりアメリカ人は日本人より賢く投資をしていると言えると思います。では、なぜ多くのアメリカ人は日本人よりも経済合理的に賢く投資ができているのでしょうか。大きく2つあると私は思っています。

①金融教育の違い

アメリカは資本主義の本丸で幼いころから積極的に投資教育がなされていると言われます。バフェットも11歳から投資を始めたそうです。

私はアメリカの教育現場を見たことも実際に聞いたこともないので、本当にアメリカの金融教育が進んでいるのか説得力のある個人的体験に基づいた説明をここでできません。ただ1冊の書籍を挙げたいと思います。

昔図書館で借りて読んだだけなので、すべての内容が記憶にあるわけではありません。でも、内容はとても濃く高校生でこれらの勉強ができるのは幸せだなと思いました。ローン、利子、クレジット、株式投資、債券、BS・PLなど幅広く取り扱っています。

私がこれらをすべて知ったのは就職して社会人になってからです。高校生の時から資産運用の重要性や世の中のお金を仕組みを知ることができれば、若いうちから投資を行うことができ、時間という長期投資において最も大切な資源を最大限有効に活用することができるなとアメリカの高校生を羨ましく思いました。

②独立FAの存在

独立FA(ファイナンシャルアドバイザー)は特定の証券会社等に属さずに、経済的に独立した立場で個人投資家に資産形成のアドバイスを行う職業です。特定の証券会社や保険会社に所属しているFAは無料でアドバイスをしてくれることも多いですが、彼らは必然的に自社のしかも手数料の高い(会社にとって有利=投資家にとって不利)な金融商品を勧める強いインセンティブがあります。独立FAは客に不利な商品を勧めても何のメリットもないので、純粋に客にとって有利な商品を提言できる環境にあります。独立FAは客へのアドバイス料が自分たちの給料の唯一の源泉なので、無料で相談に乗ってくれる可能性は低いですが、その分投資家にとって有益なアドバイスをしてくれる可能性が高いと言えます。

タダより怖いものはないということです。

アメリカではこの独立FAを通じての投信やETFへの資金流入が多いと聞いたことがありました。そこでこの事実をグーグル先生で調べてみました。

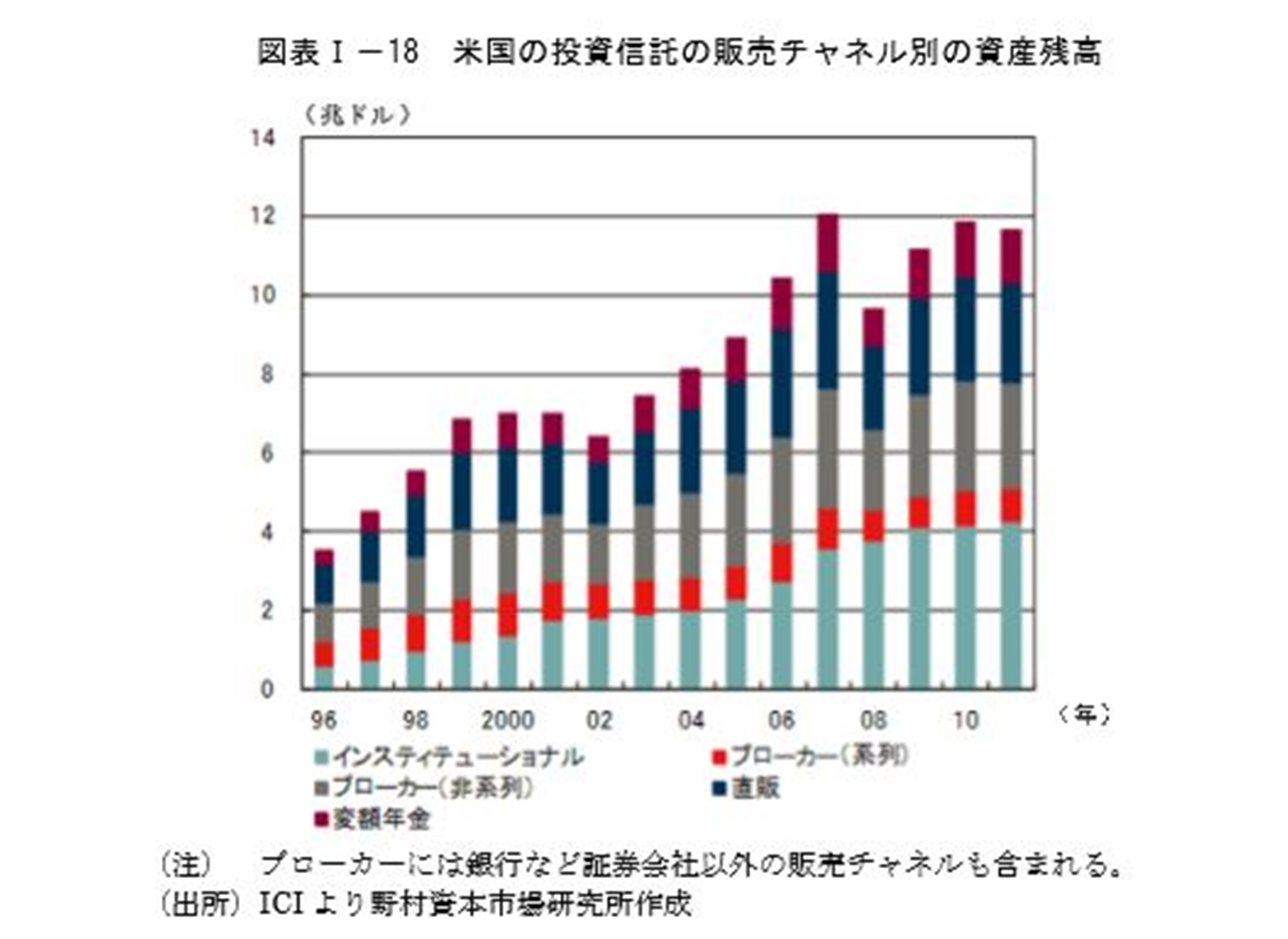

経済産業省の「我が国の個人金融資産の資産運用高度化のための調査」報告書なるものを発見しました。そこから一つのグラフを引用します。

ここからわかり通り、投資信託の資産残高のうちブローカー(非系列)経由の割合が25%もあります。ブローカー(非系列)というのは独立FAと同義です。

ここからわかり通り、投資信託の資産残高のうちブローカー(非系列)経由の割合が25%もあります。ブローカー(非系列)というのは独立FAと同義です。

日本の投信の販売チャネルのデータは見ていませんが、独立FA経由が10%もないことは間違いないでしょう。

独立FAを通じての購入が多いアメリカでは、低コストで経済合理的な金融商品を世間の人々が購入する機会が多いと言えそうです。アメリカでは投資教育も盛んなうえ、もしその教育から漏れて正しい金融商品を選択できる目を養うことができなくても、独立FAに相談することでバンガードなどの低コストインデックスファンドを購入している層が存在することが推測されます。

対して日本では、投資金融教育も貧弱なうえ、低コストの優良金融商品を勧めてくれる独立FAに相談する文化もほとんどありません。日本では、自分で本やネットで勉強しないと低コストな優良投資信託・ETFには辿り着けない構造になっています。読書する習慣がもしなければ、インデックスファンドやETFの存在すら知らずに過ごす可能性が高いのではないでしょうか。インデックスファンドが最も有利な選択とは思っていませんが、何もわからずに証券会社で対面で買わされる商品よりましなのは断言できます。

日本はこれから期待

アメリカでは投資教育が充実しているので、やはり現状ではアメリカ人は日本人より金融リテラシーが高いというのは間違いなさそうです。ですが、日米の資産運用結果の差は国民の投資リテラシーの差のみではなく、独立FAの存在も大きな影響を与えていると思います。確定拠出年金などの税制優遇制度の存在もあるでしょう。

私は仕事を通じて、手前味噌ながら日本人は優秀だと思っています。日本の資産運用の世界はまだまだ開幕したばかりです。低コストで世界分散投資ができるようになったのもここ10年くらいの話です。これからやや時間はかかるでしょうが、金融教育の充実や独立FAの台頭、資産運用成功者の存在、などが牽引することで日本も今のアメリカのような資産運用大国となっていくのではないかと希望を持っています。

“アメリカ人は日本人より金融リテラシーが高いのか?” への1件のフィードバック