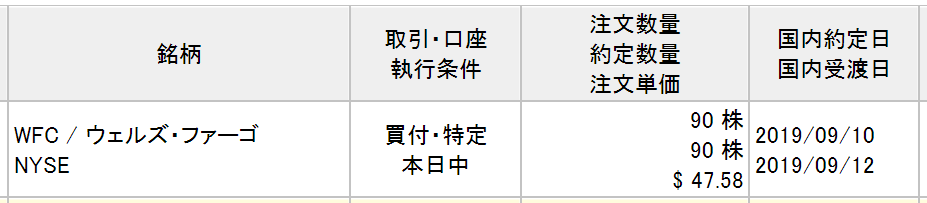

昨夜、大手リテール銀行でバフェット銘柄としても有名なウェルズ・ファーゴ(WFC)に約50万円投資しました。新規銘柄です。

今月はすでにブラックロック(BLK)に20万円強投資しており、追加で50万円も買う余力はありません。種銭を捻り出すため、以前からひっそり保有していた生活必需品セクターETFのVDC全株30万円強相当を売却しました。

ETFはHDVとVIGの2つを軸に据えていますが、もはやいつ買ったか記憶もありませんがVDCを保有していたんです。もともといつか売るつもりでした。

銀行株を買う日が訪れるとは思いませんでした。

ウェルズ・ファーゴに投資した理由は主に以下の2つ。

①ポートフォリオのセクター分散

②欲

①ポートフォリオのセクター分散

以下は景気循環、金利循環に対してどのセクターが強いかを示した図です。

左下は景気後退・金利低下に強い象限です。ここには「消費安定」、「ヘルスケア」、「通信」がいますが、私はこれらのセクターに属する銘柄を多く保有しています。コカ・コーラ(KO)、ペプシコ(PEP)、フィリップモリス(PM)、ジョンソンエンドジョンソン(JNJ)、ファイザー(PFE)、ベライゾンコミュニケーションズ(VZ)など。

以前はセクターが偏っていても構わないと思っていました。分散効果が弱くても問題ない。ディフェンシブ株は長期で市場をアウトパフォームするはずだから、マーケットなんて気にせず持ち続ければいいんだって。

そういった考えが変わってきました。ディフェンシブ株に対する信用は未だに持っていますが、ポートフォリオのボラティリティ抑制を無視するなんて発想を、毎日株価をチェックしている自分が持つのは傲慢でした。

ファイナンス一般論に従ってきちんと分散の効いた資産構成に変えていこうと思い、保有額の少ない金融セクターに目を付けました。ウェルズ・ファーゴなどの銀行株は金利上昇局面で強さを発揮してくれます。フィリップモリスやベライゾンなどの高配当銘柄は金利上昇局面に弱いです。将来の金利は読めませんが、どう転んでもお互いの損益が相殺されやすい環境にしていきたいです。

さらなるセクター分散を進めるため、次は「工業(資本財)セクター」への投資を検討しています。スリーエムやユニオンパシフィック、ボーイングなどが候補です。

②欲

ウェルズ・ファーゴの2019年予想PERは9倍台で、益回りは10%を超えています。10年債利回りが1%台で預金金利も低迷するなか、この銀行株の高回りは魅力的に見えます。バフェットは銀行株に自信を強めているようで、バークシャーの上場株ポートフォリオの40%以上が銀行株になっています。

投資で儲けたい。Grow Rich Slowlyのマインドは変わりません。1年で100万円を1億円なんて発想は全くありません。所詮大型株に対するノーレバ投資です。ただ少しでも高いリターンを獲得したいという欲求があります。個別株投資をしてるんだから何とかS&P500平均を超えたい。

そのために低PER銘柄を買えばいい、なんてそんな甘いことはさすがに思ってないです。市場は合理的です。PERが低いのにはそれなりの理由があるはず。だいたい今まで低PER銘柄に手を出して報われた記憶がないです。IBM、アッヴィ・・・。

だから、今回のウェルズへの投資も強い自信はないです。低金利から脱しない限り、株価の大幅アウトパフォームはないと思っています。世界にマイナス利回りの債券がたくさん流通していて投資家は必至で利回りを追い求めています。名目プラスを維持している米国債はまだまだ魅力的です。米金利への押し下げ圧力は強いです。

しかし、ファンダメンタルズを考えれば債券は明らかにバブルです。補正には時間を要するかもしれませんが、いずれ債券が適正なリターンを提供するまで金利は上昇する(債券価格は下落する)と信じています。そして金利が上昇した時、銀行株は大きく値を上げるはず・・。わからんけどね。

堀古英司氏はブログで「債券のバブルは株式のバブルよりもかなりしつこいものになる傾向があります。 」とおっしゃっていました。なぜか気になるところですが、中央銀行という巨大な買い手が存在することがその一因かなと個人的には考えます。結局中央銀行が損益無視で債券を買い続ける限り、金利は低空飛行を続けるのかもしれません。

そんなことしたらインフレが起こって、それが金利上昇をもたらしそうですが、ただ金融を緩和するだけではどうやらインフレは起こらないのかもしれません。ここ10年の日米欧の経済環境を見るとそう思わざるを得ないです。

なんかごちゃごちゃ言いましたが、やはり銀行株は売られ過ぎてチャンスなんではという思惑があります。10年後どうなっていることやら。

まあ、まだ50万円です。ポートフォリオの5%に当たる120万円相当までゆっくり買い増していくつもりです。WFCの一つだけ。これ以上銀行株を増やす勇気はありません。

なお複数ある銀行株の中からWFCを選んだのは過去の財務データ、株主リターン、ROE、バリュエーションなどを見た結果です。

(関連記事)

米銀行株から一つ選ぶならどれがいいか?

タバコ株を売ってゴールドマンとモルガンなど、金融ゴリラに賭けるのも良いんじゃないでしょうか。

金融株でオラつかせましょう。 w

投資銀行株はどうも長期保有する気になれないですねw

でも米国の投資銀行は本当に強いなあと思います。

今はサウジの件で頭が一杯でしょうね。

Hiroさんこんばんは。てっきりWFCは保有されているとばかり思っていたので少し意外でした。

私も米国株を始めた際にとりあえずで少額購入しましたが、それ以降全く買い増してません(笑)

Hiroさんと違って他のデータは全然みてませんでしたが、配当利回りが4%を超えてきているので久々に購入してもいいかなとなんとなく私も思っていましたが。

しかし、リセッション入りするか?とか言われると銀行株を買うタイミングは難しく感じてしまいます。

ここ数年で米銀はかなり自社株買いをしてEPS、DPSともに増えましたが、株価は横ばいです。

結果としてPERは下がり配当利回りは上がっています。

今まで銀行株は選択肢になかったですが、ちょっと欲が出ました。

ポートフォリオ分散という意味合いもありますが、リターン狙いの気持ちも結構あります。

今後10年で年率10%超えないかな~と淡い期待を抱いていますw。

そんな甘いことはないとわかっていますが。

タイミングは難しいですよね。

リセッションもそうですし、金利がさらに低下するリスクもあると覚悟しています。

hiroさん始めてのコメント失礼します。

以前より、このブログを読ませて勉強させて頂いており、このような良質な情報をタダで読めること、生まれた時代とhiroさんにとても感謝しております。

実は私も2ヶ月程前にhiroさんと同じような心情から金融株の物色をへてウェルズファーゴを保有するにいたり、今回hiroさんが金融株のなかでもウェルズファーゴを選ぶような気がしていましたが、実際そうなった為嬉しくなり、この流れでお礼コメントしたくなりました!

ウェルズファーゴは、配当利回りが4%程ありますが、堀古さんによると自社株買いが10.9%もあるということで、バフェット銘柄でもある為、これからも保有しながらウォッチしていきたいと思っております。

こんにちは。

コメントありがとうございます。

おっしゃる通りで、現在の米銀行は財務健全でFRBからのお墨付きも貰っており、莫大な株主還元を実施しています。

ウェルズ・ファーゴはFY18に200億ドル以上の自社株買いを行っていて、これは配当総額の2倍を超えます。

配当+自社株買いだけで時価総額の10%に到達しており、これが株主に利益をもたらさないはずがありません。

にもかかわらず、株価は低迷しています。

やはり低金利が銀行の収益を圧迫するという疑念が根強いからでしょう。

しかし、いつかこれまでのEPS向上施策が株主リターンに反映させる時が来るはずです。

タイミングはわかりませんが、それまで配当再投資を続けながらしっかりホールドしていきたいです。

これからもブログ続けていきますので、どうぞよろしくお願いします!