最近、『とびきり良い会社をほどよい価格で買う方法』という本を読んでます。優良企業に長期投資しましょうってのが筆者の主張で、私の投資方針とも合致します。とても勉強になる良書です。

この書籍の中で、このようなくだりがありました。

「シラーPERは、エネルギーのような素材関連銘柄のバリュエーションを判断するのに適している」

↑

「あ~なるほどなー、これ確かにそうやな~」って思いました。

シラーPERって何?

シラーPERという言葉を聞いたことありますか?

そんなにメジャーな指標ではないと思うので、知らなくても全然問題ないですよ。これから簡単に説明するので、頭の片隅に置いてもらえれば嬉しいです。

概念はいたって単純です。過去の平均利益(EPS)をベースにPERを算出しましょうって話です。具体的には過去10年分の平均EPSと株価を比較してPERを算出します。より厳密にはインフレ率を加味しますが、まあざっくりと「過去10年分の平均EPSと株価の比率がシラーPER」って理解でOKかと思います。

言葉でまとめるとこんな感じ。↓

| 指標 | 説明 |

| PER | 前期(確定済みの直近決算)の実績EPSと株価の比率 |

| 予想PER | 当期の予想EPSと株価の比率 |

| シラーPER | 過去10年分の平均EPSと株価の比率 |

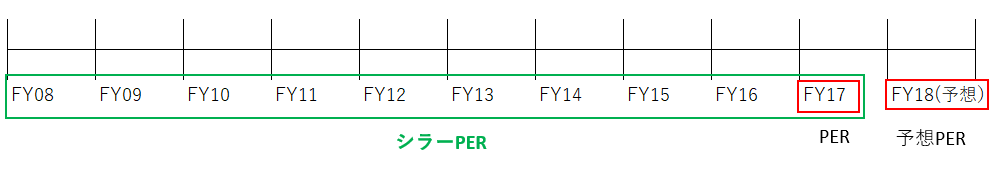

もうちょい視覚的にまとめると、こんな感じかな↓

どうでしょ、単純な話ですよね。シラーPERとか表現聞くとなんか小難しい専門的な指標に聞こえるかもしれませんが、単に過去の利益を平均しているだけです。

一応ねノーベル経済学賞を受賞したエール大学のロバート・シラー教授が開発した権威ある指標なんですが、ぶっちゃけ誰でも考え付きそうなシンプルな指標ですw。ま、実際はインフレ率を加味しますし、他にも細かいパラメーター設定があるのかもしれませんけどね。

シラーPERで見ると米国株は割高と言われ続けてきたが、個人的に「う~ん」って感じ

ここ2,3年ですかね~、私が米国株投資を始めた2016年あたりから「シラーPERで見れば米国株は明らかに割高。そろそろ大きな調整やリセッション入りが来てもおかしくない。」的なことが言われ続けてきました。

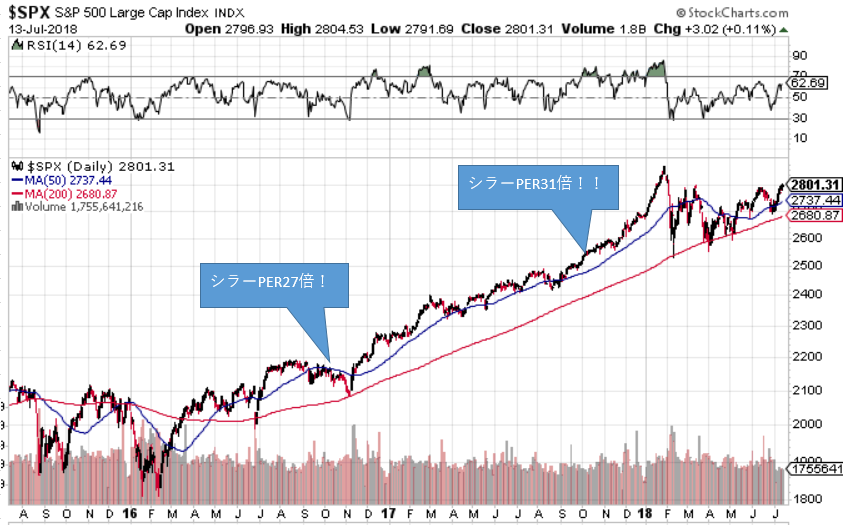

2016年秋頃のシラーPERは27倍。リーマンショック直前2007年と同水準で危険領域に突入していると言われていました。また、1年後の2017年秋頃のシラーPERは31倍とさらに高まっていました。

が、その後の米株の推移はご存知の通りです。小さな調整局面はあったものの、基本的には右肩上がりが続いており、金融ショックが起こるような債務過剰も見受けられません。中国がやや不安なものの。

以下は直近3年間(2016年8月~)のS&P500指数の推移です。

シラーPERで割高だ~と言われていた2016年秋頃のS&P500指数は2100台でしたが、その後は2800を超えるまで上昇しました。+30%以上です。2016年に米株を売っていたら今頃後悔していることでしょう。

結果論かもしれませんが、シラーPERで割高割安を判断するって結構無理があると思います、個人的には。株価は未来の利益、配当を反映して値付けされています。確かに未来は過去の延長ではありますが、過去は過去です。やはり、未来に目を向けた予想PERや、直近決算の実績PERを見る方がバリュエーション判断の指標としては有益ではないかと考えてます。

2009年から米国経済は緩やかな景気回復が続いています。過去10年すべての期間が景気回復期になろうとしています。なので、過去10年分の平均EPSを使うシラーPERが割高に見えるのは当然です。

シラーPERに限らず何でもそうですが、一つの指標で株式の割高割安を判断するのは不可能です。てか、あらゆる情報を組み合わせたって、将来のマクロ経済動向なんてそう簡単に読めるもんじゃありません。自分の中で警戒心を保つために、PERや配当利回りなど基本的な指標を頭に入れて、慎重さを忘れずに投資を続けるしかありません。

シラーPERも他の指標と同じく参考程度に使えばいいものです。ノーベル賞のお偉い学者が考案した指標だからって完璧なわけではありません。

知っておくこと自体は意味あることだと思います。今米国株のシラーPERは歴史的に見て高水準だという事実を客観的に把握すること自体は大切ですが、それイコール暴落寸前という解釈は行き過ぎかな~と。

シラーPERは、市況の影響を受けるエネルギー株などに有用

シラーPERの良いところは利益を均すことができる点です。

市況の変動で損益が大きくブレる企業のバリュエーションを見るときにPERはあまり使えません。今のEPSに継続性がないからです。たとえば、2014年後半から原油価格が急落したことで、石油メジャーであるエクソンモービルのPERは一時50倍以上になりました。PER50倍は一見すると割高と思われるかもしれませんが、一概にそうとも言えません。原油価格下落で一時的に収益が圧迫されており、その低い利益をベースにPERを算出しているだけだからです。

エクソンやシェブロン、ロイヤル・ダッチ・シェルなどのエネルギー企業(特に上流が多い企業)は、どれだけ堅実に経営していても原油価格次第で業績が落ち込むことがあります。今般のシェール革命に端を発する原油価格急落では、各社とも配当は何とか維持しましたが、利益ベースでは最終赤字に転落した企業もありました。利益が赤字になってしまうとPERは算出不能になります。

こういう、市況によって業績がブレる銘柄のバリュエーションを見るときにシラーPERが活躍します。過去10年分の利益を平均しますから、原油価格の変動も平均されます。赤字企業のPERは算出不可能ですが、シラーPERなら算出可能です。

エネルギー株をはじめとした素材セクターの銘柄にシラーPERは適していそうです。シラーPERを計算してくれている外部サイトを見たことはないので、自分で計算する必要がありそうでそこが面倒な点ですね。Morningstarのサイトで、米国企業の過去10年分のEPSをエクセルにダウンロードできるので、式組んで自分で計算することはできそうです。

こんにちは。

凡人な一般投資家です。

Hiroさんのブログを読んでいると、味気ない数字達に息吹を与えて……こんな風に簡明に解説してくれると素人投資家には大変助かります。

今を知るのに過去からの流れを感じ、未来のストーリーを探る……知的戦略の醍醐味がビシビシ伝わります。

もちろんゲームでは無いので、損失に対してリスク管理は真剣に、そしてリアルな痛みに耐えるメンタルを鍛えることが大事なんでしょうねぇ。

ギャンブルの必勝法に……永遠に勝負を続ける限り負けは無い……と、聞いたことが有ります。

市場の変動に振り落とされずに、資産を市場で運用続ける限り……投資も負けない仕組みが存在するんでしょうね、たぶん。

このブログと一緒に投資家として、成長していきたいと思います。

こんにちは。

シラーPER理解して頂けて良かったです!

CAPEレシオとも言います。

たまにWSJにも出てきて簡単に説明してるのですが、文章で説明されると読む気がしなくて飛ばす人も多いかなと。

ってことで、簡単に図で表してみました。

>過去からの流れを感じ、未来のストーリーを探る

そうですね、長期投資とはまさにこう定義できますね。

先ずは過去の数字をしっかり抑える、ここは基本かつ最重要なポイントですかね~。

で、それを踏まえて未来を想像するわけですが、ここは難しいです。

ま、この未来がわかれば誰でも簡単に億万長者になれるので難しくて当然なのですがw。

コカ・コーラやペプシコが50年後も高収益のまま存続していると信じて投資しているわけですが、100%そうとは言い切れません。

最後は直感ですね。長期投資って理屈理屈って思われがちですが、最後はサイエンスではなくアートかなと。そこが長期投資の楽しいところかな~と思います。

株式投資をすると財務会計だけでなく、経済・ビジネスの勉強にもなりますよね。

私も日々成長していきたいです。

『とびきり良い会社をほどよい価格で買う方法』

を買いました。

まだ半分程度しか読んでおりませんが、やはり長期で見たら

生活必需品・ヘルスケアは強いですね。

シーゲル教授の教えと同じです。

これを読んでETFはVOOでなくヘルスケアセクターETFのVHTにすればいいじゃん

と思いました。

以前はVOOを取り入れると言っておったのですが、長期投資で見たらやはり生活必需品、ヘルスケアを中心にポートフォリオを組まねばと思いました。

個別株ならコカコーラ、フィリップ・モリス、P&G、ジョンソン&ジョンソン、ファイザー、メルクetcを中心に組もうって感じですかね。

(まだ半分程度しか読んでいませんが。)

タイトル見て飛びついて買っちゃいました。

衝動買いでしたが、勉強になる良書でよかったです。

シーゲル教授やバフェットの考えを継承されている方が書いているようですね。

結論は一言、とにかく優良株を買えです。

このシンプルな結論をどれだけ信じて、そして実践できるか。

シンプルですけど、腑に落ちて納得して投資を続けるためには深い学習が必要だと思います。

VHTもいいですね。セクターETFだとXLPなどの生活必需品系もおススメです。

特に最近は生活必需品のパフォーマンスが芳しくなく、XLPの分配金利回りは3%を超えていた気がします。

ブログ始めたばかりの頃に記事を書いた記憶があるのですが、私はXPLは買うけどVHTは買わない方針にしていました。確か、記憶によれば利回りの関係で。

今ではXLPも全部売っちゃいましたけどね。

VOOもVHTもXLPもどれも優良商品だと思います。