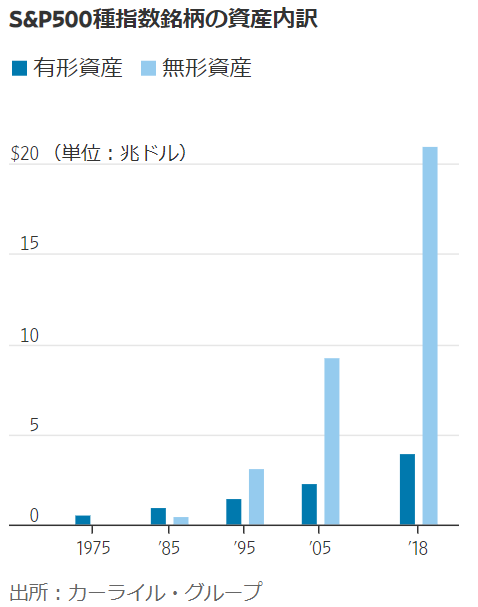

ちょっとWSJに面白いデータがあって、どうしても紹介したくって記事を書いてます。このグラフを見てくださいな。

(ウォールストリートジャーナルより)

これおもろいデータだと思いませんかー。会計職の私は興味津々ですよ。

S&P500構成企業の有形資産と無形資産のバランスを示しています。この20年での無形資産の増加が著しいですよね。

企業のコアコンピタンスが製造設備などの有形資産から研究開発資産やブランド、顧客データなどの無形資産に移り変わってきた様子がよくわかります。この流れはコロナ禍でさらに加速しそうです。

WSJの記事には言及がなかったですが、上記の無形資産はバランスシートに計上されていない資産もカウントしていると思われます。つまり、簿価純資産と時価純資産(株式時価総額)の差額を無形資産として集計していると思われます。

銘柄分析の記事を書く中で米国企業のバランスシートを結構見てきましたが、オンバランスの有形固定資産と無形資産は上記ほどの格差はないと思いますし、あと、有形資産と無形資産を足すと25兆ドルくらいになってNY市場の時価総額に近似するので。

バランスシートに表現されない無形資産が増えているということです。オフバランスの資産が増えれば、企業の実力の割に純資産は小さくなり、結果としてPBR(株価 / 純資産)は大きくなりがちです。

オフバランスの無形資産を多く抱える高収益な優良企業(SaaSの勝ち組など)ほど、PBRは高くなります。

高PBR=割高だから避けるべきという一般論もありますが、その論理は現代の投資環境では成立しないことが多いので注意が必要です。世界のITサービスのプラットフォームを担う巨大企業が多い米国市場は特にそうです。

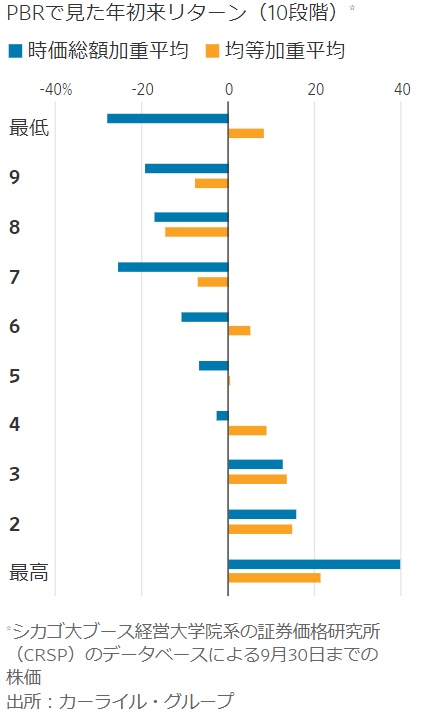

むしろ高PBRの企業に積極的に投資した方が株主は報われるくらいです。それを示したデータがこれ。

PBR別のリターンです。年初来の結果と測定期間は短めですが、PBRが高い企業ほどリターンも高いです。コロナ禍でもグロース株が強さが目立ちますから、感覚とも一致するかと思います。

20年、30年という長期で見ても高PBR銘柄の高リターンが実現するかはわかりませんが、私はその可能性も十分あるだろうと思っています。

ちなみに過去10年で見ると、高PBR銘柄が低PBR銘柄に勝っているとのこと。

過去10年間、PBR上位10%の銘柄が年平均18%のリターンだったのに対し、PBR下位10%の銘柄のリターンは5%未満にとどまった。

ウォールストリートジャーナルより

PBR=PER×ROEですが、高PBRは高PERというより高ROE、つまり株主資本に対して利益が大きい優良企業を示していることが多いということをWSJのデータは示しています。

21世紀に入ってから米国企業を中心に無形資産(オフバランス含む)の割合が増加しているのは知っていましたが、この様な時系列の数値データは初めて見ました。勉強になる。

よく言われることですが、現行の会計基準の元では、もはやバランスシートは企業の実態を示していませんね。

お久しぶりです。しばらく更新がなく、このようなご時世でもあるので色々心配しておりました。

何事もなさそうでよかったです笑

ご心配おかけして申し訳ありません。

体調は元気なのですが、新生活(引っ越しました)に慣れず苦戦しております(笑)。

マイペースな更新となってしまいますが、今後ともよろしくお願いいたします。

これから同じコメントが続くと思いますが、心配をしていました。

正直、ホッとしました。

今後もよろしくお願いします!

すみません、だいぶ生活が落ち着いてきて、ブログ書く余裕も生まれてきました。

不定期になるとは思いますが、ゆっくり更新続けて行く予定ではあります。

こちらこそ、これからもよろしくお願いします!