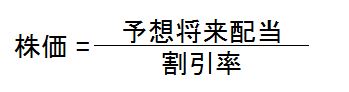

株価は以下の式で表せます。

分母の割引率の基礎となるのがリスクフリーレート、つまり債券利回りです。

現在、米国債10年物の利回りは1.7%台です。欧州にはマイナス利回りの債券がたくさんあります。歴史上例を見ないほどの低金利時代が到来しています。

この低金利が高い株価を正当化するとよく言われます。株価の公式を見れば確かにその通りだと思いますよね。分母の割引率が低くなれば、株価は高くなります。

私も低金利は高い株価を正当化すると思っていますが、その理由が異なります。分母の割引率を低く設定するのは危険だと思います。今の低金利はマネーをジャブジャブ供給し過ぎたことの反動に過ぎないからです。いずれマネーの量(供給)がビジネス側(需要)に寄り添って、金利は上昇すると予想します。

では、何が高い株価をサポートするのか。分母じゃなければ分子です。将来の予想配当、予想利益が増えると思います。この低成長時代に何を言っているのかって思われそうですが、私は中期的に企業の利益(EPS)は一段上がると思います。

低金利がそれを示唆しているように見えてならないのです。低金利になっているのは資本が不要だからです。ビジネスを拡大する上で、銀行から借金してデッカイ工場を建てて、たくさんの従業員を雇うことが少なくっているからです。ハイテク企業だけでなく、あらゆる企業の労働集約度が低下し知能集約度が上がっています。ファストファッション大手のユニクロは、倉庫を含めサプライチェーン全体の自動化を推進しています。

それは企業の利益を押し上げます。製造の自動化によって原価率は改善します。ホワイトカラーの業務がAIに置き換われば、SGA(販売費及び一般管理費)の人件費、旅費、その他経費が減少します。

あらゆる企業がソフトウェアカンパニーになることで、あらゆる企業の営業利益率が向上すると思います。結果として株価が上がり、株主は富を得ます。

低金利で割引率が下がるから、将来利益(配当)の現在価値が上昇し理論株価が上がる。だから高い株価も問題ないという発想には私はちょっと懐疑的です。でも、結果オーライというか、別の理由で、現在の米国株のやや高めのPER(18倍)はそれほど問題ではないと思っています。別の理由とは「あらゆる企業がソフトウェアカンパニー」になり、将来のEPSが上昇するというシナリオです。

考えが楽観的過ぎるかもしれませんが、いま自分が考えていることを、正直にそのまま言葉にしてみました。間違っている可能性も高いので、一つの読み物程度に捉えて下さい。