「良い金利上昇」、「悪い金利上昇」とか言われることがあります。

ですが、企業の経営者からすればそんな区別なんてなく、金利上昇はすべからく「悪」ですよ。企業にとって金利が上がっていいことなんて何一つありません。FRBが利上げすれば借入金の利息負担が増えて減益要因になります。金融機関を除けば、利上げが企業収益にポジティブな影響を与えることはありません。

では、なぜ「良い金利上昇」とか「悪い金利上昇」とかいう言葉があるのでしょうか?

これについて、車の運転にたとえてちょっと説明してみようと思います。

「良い金利上昇」とは、FRBがほどよくブレーキを踏み込んでくれることを期待した(長期)金利上昇です。「悪い金利上昇」とは、FRBがブレーキの踏み具合をミスすることを懸念した(長期)金利上昇です。

↑

ん、どういう事??って感じだと思いますが、以下で説明してみます。

企業=アクセル、FRB=ブレーキ。経済は常にアクセルとブレーキを同時に踏んでいる状態。

→コントロールがすっごく難しい。

普段、車の運転しますか?

都内は駐車場がバカ高いし電車網が発達しているので、車を持ってない人も多いです。都内在住の私は当然車を持っておらず、年に数回伊豆などに旅行に行くときにレンタカーを運転するくらいです。

車って普通にオートマを運転する分には簡単ですよね。アクセルとブレーキ、あとハンドルの操作だけと言ってもいいくらいです。スピードを上げる時はアクセルペダルを踏み込めばいいし、スピードを落としたいときはアクセルペダルから足を離してブレーキペダルを踏めばいいです。

車を運転する時はアクセルとブレーキを同時に踏むことってあり得ませんよね。ドリフト走行でもしない限りはw、アクセルとブレーキを同時に踏むことはありません。アクセルとブレーキを同時に踏んで、スピードをコントロールしろって言われたらめちゃくちゃ難しいと思いませんか??

そんなの無理っすよね(笑)。アクセルとブレーキを両足で同時に踏みながら一定の速度を維持するのって無理ですよね。。

その神業をやってのけるのがFRBです。

経済は常にアクセルとブレーキを同時に踏んでいる状態です。

だから難しいです。だから時に止められない高インフレが起こるし、時にリーマンショックの様な信用収縮が起こります。

企業=アクセル

FRB=ブレーキ

こう考えて下さい。

企業は常にアクセル全開なんです。猛スピードで走ろうとします。どんな状況であっても企業は利益を最大化して株主価値を上げるために全力でビジネスをしています。でないと競合他社に負けてシェアを失って、従業員が路頭に迷います。経営者は株主から怒られます。企業が常にアクセル全開なのは良いことです。そうやって競争して社会は豊かになってきました。

でも、時には企業活動を制御せねばならない時があります。あまりに経済が過熱し過ぎると、急激に物価が上昇して経済が混乱する恐れがあります。また、好景気で有り余ったマネーが収益性の低い投資対象にまで回ってしまい、長期的な国富の棄損につながる恐れがあります。

ここでFRBの出番です。

あまりに企業がスピードを出し過ぎるとFRBがブレーキを踏みます。これが利上げです。利上げをしても企業は構わずアクセル全開です。それでもFRBはブレーキを踏み続けます。つまり、アクセルとブレーキを同時に踏んでいる状態です。経済って常にこんな感じです。だから金利操作は難しいんです。FRB議長の心労とは如何ほどなのでしょうか、、庶民の私にはとても分かりません。

現実の車なら今何キロで走っているのかスピードメーターを見れば一目瞭然ですよね。50kmなのか80kmなのか誰でも分かります。で、制限速度50kmの一般道で80km出していれば「ちょっとスピード出し過ぎかな~」と判断してブレーキを踏めますよね。

でもでも、経済にはそんな分かりやすいスピードメーターはないんです。企業がどれくらいのスピードを出しているのか明確に測る術はありません。これは困ったことです。

では、FRBは一体何を基準にブレーキを踏めばいいのでしょうか??

FRBは様々な統計数値を見ています。雇用統計やGDPなど私たちが表面的にニュース等で見る以上の細かな情報を隅から隅まで読み解いています。なぜ読み解く必要があるのか、、それは経済にはスピードメーターがないからです。企業は常にアクセル全開なわけですが、だからと言って今がスピードオーバーなのかどうかを示してくれるメーターはないのです。

だから、FRBは超大変です。車の窓から外の景色が動く速度を感じ取って「ああ、今は時速50km~60kmくらいかな。。う~ん、まだブレーキを踏み込むレベルではないかな。ちょっと様子見でいいか。でもそろそろ放っておくと危ないかな~」などと判断します。

制限速度80Kmの都市高を今から走ると想像して下さい。

インターチェンジから高速に乗って、「さあ今から加速して合流するぞー」と思ってアクセルを踏み込んで時速50kmくらいまでスピードが上がったところで、急にキュルキュルってブレーキが掛かったらどうですか。めっちゃ危ないですよね。後ろから走ってくる車に追突されちゃうかもしれません。高速道路で過度にスピードを緩めるのってむしろ危険です。利上げを急ぎするのはこんなイメージです。ブレーキを掛けるのが早過ぎるんです。

逆に、追い越し車線でアクセルを踏み続けて時速150kmになったらどうでしょう。さすがにブレーキ踏まないと危険です。ドイツのアウトバーンじゃないんだから、いくら追い越し車線でも時速150kmは危険です。すぐにブレーキを踏んでせめて110kmくらいには落とすべきですよね。利上げが遅くなり過ぎるのはこんな感じです。ブレーキを掛けるのが遅すぎるのです。

実際の車の運転で、高速道路に乗り入れる時の合流でブレーキを掛けるアホなんていません。高速道路で時速50kmでブレーキを踏むことなんてないでしょう(渋滞じゃなければ)。なんでブレーキを掛けないかと言えば、体感もあるでしょうがスピードメーターに今の速度がはっきり表示されているからです。だから、判断ミスをすることは少ないです。

でも、実際の経済にはスピードメーターはないのです。そんな中で車の速度を感じ取って、適切にブレーキを踏まなくちゃいけないのがFRBです(しかもアクセルは常にべた踏み)。ミスれば大事故です。FRBそんな重大な責務を負っています。こんな難しい仕事が他にあるでしょうか。。

今はスピード出し過ぎ?、それとも巡航状態?

2018年に入ってから米国の長期金利が上がってきました。インフレ懸念が高まっています。FRBは今年3回の利上げをする見込みですが、もしかしたら4回利上げするかもしれません。これは、FRBがどれくらいの勢いでブレーキを踏むのか迷っているということです。ブレーキを踏むことはほぼ確実です。でも、どれくらいのさじ加減でブレーキを踏むのかはまだ分かりません。

「良い金利上昇」とは、FRBがほどよくブレーキを踏み込んでくれることを期待した(長期)金利上昇です。「悪い金利上昇」とは、FRBがブレーキの踏み具合をミスすることを懸念した(長期)金利上昇です。

過度にインフレが高まるとは、詰まるところFRBのブレーキが緩すぎるということです。それを懸念して長期金利が上がるということは、つまりマーケットがFRBの利上げが遅きに失することになると考えていることを意味します。

2009年から始まった長い景気回復が今も続いています。今私たちはどれくらいのスピードで高速道路を走っているのでしょうかね?

どう思いますか?

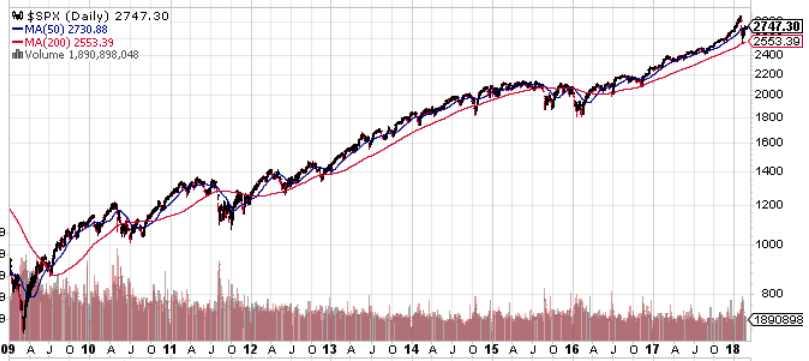

2009年から今日までのS&P500指数の推移です。

2009年4月を底にグングン伸びています。700台まで下がったS&P500指数は今や2700を超えています。この10年で4倍近くも上昇しています。

高速道路での車の運転で言えば、リーマンショックは交通事故でした。一時的に近くのサービスエリアに避難して故障した車を修理しました(サービスエリアで車を修理できるのかっていう突っ込みは勘弁して下さいw)。

そして2009年4月、車は再び走り始めました。

サービスエリアから高速の走行車線に戻る時ってどうしますか?

最初はグッとアクセルを踏みますよね。ブレーキなんて一切考えません。先ずは走行車線を走る車の流れに乗るために、時速90km程度までスピードを上げますよね。

経済も一緒で、先ずは金融危機という事故から復帰して通常の巡航状態に戻る必要があります。この時、FRBはブレーキは踏みません。完全にブレーキペダルから足を離して、企業活動というアクセルを全開にさせます。それがゼロ金利政策でありQE政策です。QE政策なんてブレーキから足を離すどころか、ニトロぶっ放すようなもんです(映画ワイルドスピードのように・・)。

2009年から9年がたった2018年現在、さすがに米国経済は走行車線には戻っています。もしかしたら、今は追い越し車線に車線変更してかなりスピードが上がっているのかもしれません。

どうでしょうか、、ここが判断が難しいところです。先に述べましたが、実際の車の運転とは違って経済にはスピードメーターがありません。今走行車線を制限速度内で走っているのか、それとも追い越し車線を時速150kmで暴走しているのか、確かなことは誰にも分かりません。イエレン元議長もパウエル議長も100%の確信を持つことはできません。

FRBの警戒心は高くなっています。1月の雇用統計で賃金が上昇しましたし、CPI(消費者物価指数)も前年比2%超の上昇となりました。様々な統計数値がFRBにアラートを鳴らしています。「車が制限速度を超えそうだよ!!」って。

でも、ホントに制限速度を超えて暴走しているかは分かりません。最後はえいや!の判断でブレーキを踏むしかないのが実情でしょう。FRBがブレーキを踏み過ぎると、経済が冷え込んでリセッション入りする恐れがあります。株主である我々からすれば、良い感じにブレーキを踏んで時速80km~90kmを維持して欲しいもんです。

しかし、、それは無理なんです。そんなにうまいこといかんのですよ。景気循環はあるもんです。低金利の時に信用が拡大して、それを察知したFRBがキューっとブレーキを掛けて信用が収縮します。それの繰り返しです。ずっと時速80kmで巡行できるなんて都合のいい話はないと思った方がいいです。歴史を振り返れば明らかです。

無理なんですよ、だって経済にはスピードメーターがないのに、そんな中でアクセルとブレーキを同時に踏みながら同じスピードで走り続けるって無理ゲーです。いくらFRB幹部が秀才の集まりだとしても無理なんです。AIでも代替不可能です。だから、これからも景気循環はあります。

時速10kmの状態から、追い越し車線を150kmで走るまでに経済はだんだん過熱していって、そこでFRBがブレーキを掛けるとどうしても時速30kmくらいにまでスピードは落ちちゃいます。んでもって、そこでようやくFRBはブレーキから足を離してまたスピードが上昇し始めます。

そういうもんです。経済という車のスピードを一定に保つのは不可能なんです。

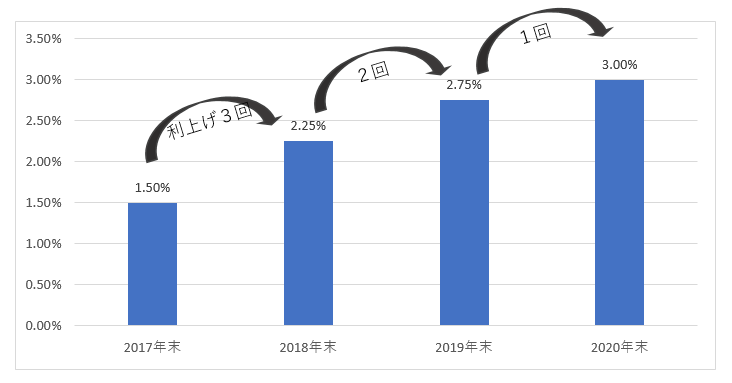

以下はFRBの今後の利上げ予定です(ドットチャート)。

これは「良い金利上昇」になるのか、それとも「悪い金利上昇」になるのでしょうか?

当然FRBはこれが「良い金利上昇」になると思っています。

2020年に3%か、、どうでしょうかね。これくらいの金利水準が今の米国経済にとって丁度いい感じの金利水準なのでしょうか。昔のように5%まで金利が上がることはないと思っていいみたいです。

これがニューノーマル?

ホントに?

車がちょっと古くなってきて昔の様な猛スピードは今はもう出ないから、そんなグッと強くブレーキを踏む必要はないとFRBは考えているようです。

どーでしょうかね~。素人の私には分かりません。FRBの先生たちに任せるしかありません。

自然科学と違って、人間がそこに媒介しますから、反応がまた反応を生み出して、信用が拡大したり、急に収縮したりしますよね。

そこが経済の難しいところであり、面白いところでもありますね。

これまでも、そして、これからも、経済には人間というプレイヤーが関与し続ける限り、オーバーヒートとクレジット・クランチを起こすんでしょうね。

そんなことを考えながら仕事をしてるFRBの議長の心労は相当なものでしょうね…。

社会科学って面白いです。

なんで面白いかと言うと、社会科学は人間心理が絡むからかなって思います。

そこ(人間心理)を単純に理論化できないから、理論と実務は全く整合しないことが多々あります。

ここ数年行動経済学の書籍をよく見かけますが、とても面白い分野だと思います。

投資家界隈ではプロスペクト理論は有名ですね。

経済に波があるのは仕方ないですね。

資本主義に内在された必要悪みたいなもんだと思っています。

でもそこに投資チャンスがあるとも言えますね。

投資リターンを上げるためにもっとも必要な勉強って心理学かもって最近思ってます。

アノマリーは馬鹿にできないなと。