日本ではあまり普及している印象はありませんが、配車サービス市場が世界規模で拡大しています。

一番有名な会社は2009年サンフランシスコで創業した米ウーバー・テクノロジーズでしょうか。ウーバーは世界最大の人口を誇る中国でシェアを取ろうと頑張ってきましたが、結果はダメでした。。

ウーバーは中国市場に数十億ドルもの資金を投じてきましたが。でも結局中国進出から3年でギブアップ。

ウーバーは2016年に中国事業を現地の大手同業に売却することになりました。

その配車サービス中国大手企業とは、滴滴出行です。←ディディチューシンと呼びます。

滴滴出行は中国での配車サービス事業でウーバーに勝ちました。中国市場はフェイスブックも苦戦している通り、米国企業と言えども参入が難しい市場です。それは、中国政府が現地企業を優遇して、外資の参入を妨害する傾向にあり、中国外企業としては非常に不利な戦いを強いられることが大きいです。

アマゾンでさえ、中国のアリババの牙城を崩すには至っていません。

まあ中国のマーケットが魅力的だってわかっているから、政府はそれだけ強気な規制を設けることができるのだとは思いますけど。

滴滴出行は米アップルや、中国テンセント・ホールディングスからも出資を受けており、バックのサポートも充実しています。特にアップルのテクノロジー資産にアクセスできるメリットは大きいと言われます。

配車サービスはタクシードライバーと移動したいお客さんとを繋ぐマッチングビジネスです。車両を保有する必要もなく、ドライバーを直接雇用する必要もない、つまり在庫が不要なビジネスモデルです。

社会資源の無駄を効率化して減らして価値を出すビジネスとも言えます。

ネット社会特有なビジネスモデルという印象がありますね。

滴滴出行は中国市場で米国企業に勝ち、大手企業から出資も受けており盤石な体制ができつつあります。

滴滴出行のような成長企業に投資家は目を奪われがちですが、賢明な長期投資家は滴滴出行のような成長企業を避けることが賢明です。

滴滴出行は55億ドルの増資を発表しました。

今回の増資引受にはソフトバンクグループも含まれています。

増資をするとどうしても株価にはネガティブに作用しがちです。

増資ってどういう意味でしょうか?

資本を増やすと書いて「増資」です。

資本とは株主資本のことです。

株主に対して新株を発行して、新たに資金を調達することを増資と言います。

要するに新たな金集めです。

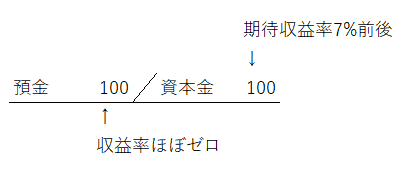

増資をするとこんな会計仕訳が起きます。

預金 100 / 資本金 100

左側(借方)の預金はわかりやすいですよね、増資ってお金を調達するんだから増資すれば預金が増えます。

右側(貸方)の資本金ってちょっと分かりにくいですが、要は株主の持ち分が増えたって意味です。

ここで考えて欲しいのは、両者の収益率の差です。

現金の収益率っていくらでしょうか?

日本ではほぼゼロですよね。

他国でも安全資産の利回りは低いです。例えば、米国短期国債(3か月)の利回りは0.8%ほどです。

一方で、資本金の収益率はいくらでしょうか?

てか、資本金の収益率って何ですかね?

それは、株主の期待リターンです。100円の出資に対して株主が要求する利回りです。それがいくらかは厳密には測り得ませんが、大体7%前後とみておけばいいでしょう。

増資って7%のコストでお金を調達することを意味します。で、それだけ高コストで調達した資金も少なくとも一時的には収益を生まない預金置かれます。

7%という高利でお金を調達しているんだから、企業としては増資したうえで企業価値を上げるのはハードルが高いことです。

マーケットはもちろん、預金が預金のまま放置されるなんて思っていません。何らかの事業に投資して将来キャッシュを生むという未来図を描きます。その未来図をベースに株価が値付けされます。

ただ現実はそんなに甘くなくて、右側の株主要求利回り(=株主資本コスト)を超える投資利回りを左側の資金で実現できないことも多いです。

少なくとも短期的にはそのリスクを織り込むからこそ、増資は株価下落を招きます。

増資すると希薄化されて株価が下落するという報道を見かけますが、あまり厳密な表現ではありません。確かに株式数が増えて(資本金が増えて)一株当たりの取り分が減るように見えますが、調達した資金でパイを拡大できれば別に希薄化しないわけです。

今回の例でいえば、調達した資金を7%を超える利回りで回せば株主利益は棄損しないことになります。

増資=悪、と即に決めつけるべきではありません。

しかし!!

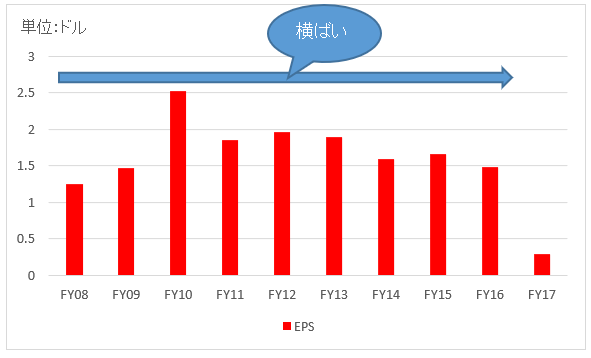

歴史を振り返れば、増資を繰り返して成長する企業というのは将来の業績拡大が楽観的に見込まれて、株価が割高になりがちです。

増資の反対が自社株買いです。

自社株買いをすると企業から購入代金として預金が流出してしまうけど、その分資本も減ります。

滴滴出行のように増資を発表しWSJで注目を浴びる企業は一見して、高収益を生み出すように思われます。いや、思われるというかそれは実現する可能性が高いでしょう。滴滴出行が高い収益を生み出す未来の優良企業に成長する可能性は十分あります。

ただ、株主リターンはとてもその成長に追いつくことはできないでしょう。

自分が損をしてでも、未来のテクノロジー社会を牽引する新興企業を支えたい人は滴滴出行のような成長企業に投資してもいいと思います。誰も止めはしません。

ですが、しっかり株主リターンを得てあなた自身がきちんとお金持ちになりたいなら、増資を繰り返す滴滴出行のような成長企業への投資は控えるべきです。

それよりは、地味に自社株買いを繰り返す成熟企業に長期投資したほうがお金持ちになれる可能性は高いと思います。

※注記

滴滴出行は非上場なので一般投資家は投資できません。例として挙げただけです。