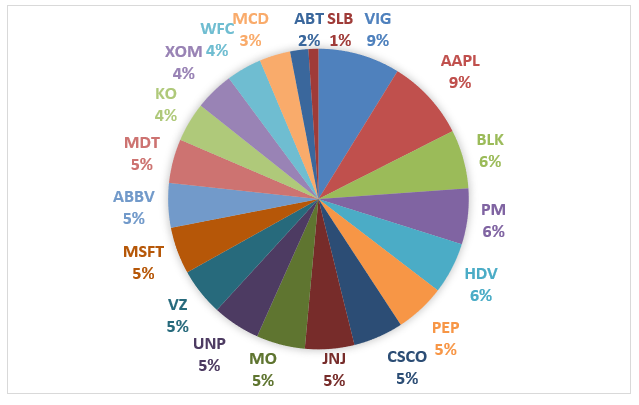

月末にポートフォリオをチェックして翌月初に投資するスタイルです。6月末のポートフォリオは以下。

1銘柄5%均等を目標にしています。当面は構成比5%未満の銘柄を買い足していく方針です。具体的にはコカ・コーラ(KO)、エクソンモービル(XOM)、ウェルズファーゴ(WFC)、マクドナルド(MCD)、アボット・ラボラトリーズ(ABT)が買い増し候補。SLBは塩漬け状態です。。

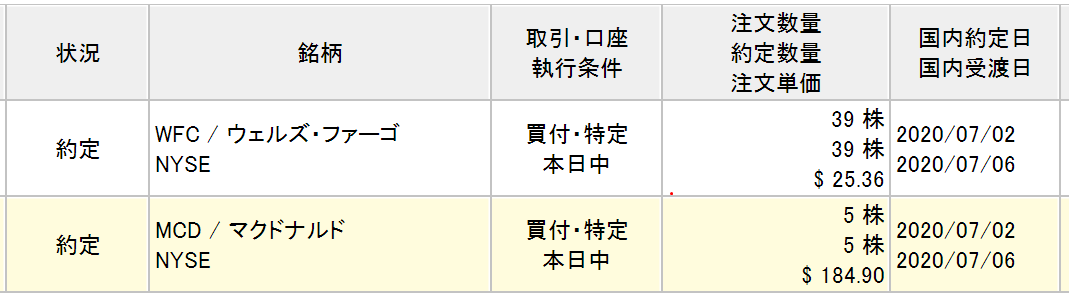

7月度はWFCとMCDにしました。それぞれ10万円ずつ計20万円です。やや円安に振れていたので、ドル口座にあった約1,000ドルをWFCに充当。これでドル口座はすっからかんです。MCDは円貨決済。

WFCはFRBの規制に基づいて減配する公算が高くインカム好き投資家として残念ではありますが、まあそこは株式価値の本質ではないので。トータルリターン追求のために見るべきはDPS(一株当たり配当)よりもEPS(一株当たり利益)です、もちろん。

コロナ禍で融資の焦げ付きが予想されるうえ、FRBは少なくともウイルス問題を乗り越えるまでは低金利を続ける可能性が高いです。銀行ビジネスには悪材料しかありません。

が、バリュエーション的にはかなり魅力的に見えます。コロナ前のEPSレベルで考えればPERは5~6倍とか、そんな水準です。もちろん、その水準までEPSが簡単に回復することはないですけどね。コロナ禍でもっとも被害を受けているのは大企業ではなく中小企業。WFCに投資するとは、間接的にそれらの中小企業に投資するようなもんです。

リスクは決して低くはないけど、株価はそのリスクを織り込んだ水準まで下がっていると感じています。バロンズ等の専門紙はJPモルガンやバンクオブアメリカを推奨していることが多いですが、過去のリターンなどを見るにWFCがいいかなと思いチョイスしました。WFC以外ならUSバンコープ(USB)がいいかな。

マクドナルド(MCD)はWFCのような割安感はないです。コロナ前からデリバリー、ドライブスルーにしっかり投資をしており、アフターコロナで一段と存在感を増している外食産業の勝ち組です。

ただ、日本が特に好調というのもあるので、きちんと米マクドナルドのグローバルの決算をウォッチする必要があるとは思っています。日本マクドナルドは凄いですよね。5月の既存店売上高は前年比+15%ですよ。客数は2割以上減っていますが、単価が45%も上がったとのこと。ドライブスルーで家族分まとめて買ったりするんでしょうね。私は月1~2回くらいのペースでランチで行ってます。もう終わってしまったけど、サムライバーガーは美味すぎて感動しましたよ。

MCDのFY20予想PERは32倍ですが、これは一時的に利益が落ち込んでいるからです。ただ、コロナ前のEPS水準に戻ってもPERは20倍ほどはあります。割安感はない。どころかちょっと割高感すらあります。長期保有ならペイできると思って買い増しを続けています。

げっ、ウェルズファーゴ買い増しですかー。

強いですね

こういう時に冷静に企業価値が市場評価と比べて割安か割高か判断できる人が長期的に利益を得ることができるのでしょうね。

自分はやっぱ短期的にGAFAMのリターンがいいから、どうしてもそちらに行きがちになってしまいます。

ウェルズファーゴは減配とのことで痛いです。

確信はありませんが、ポートフォリオの一部を逆張りに振ってみても面白いかなと。

正直言って配当制限するほど銀行の資本は不足してないと思いますが、まだリーマン危機の記憶も新しく、当局も慎重なのかなと思います。

おっしゃる通り、私もハイテク大手は今後も強いパフォーマンスを出すと思います。

それは社会のニーズがあるからというのもありますが、何より市場を独占しているからです。

その証拠に利益率が圧倒的です。

リスクは規制ですが、無形資産中心のビジネスを規制するのは何かとハードルが高そうです。