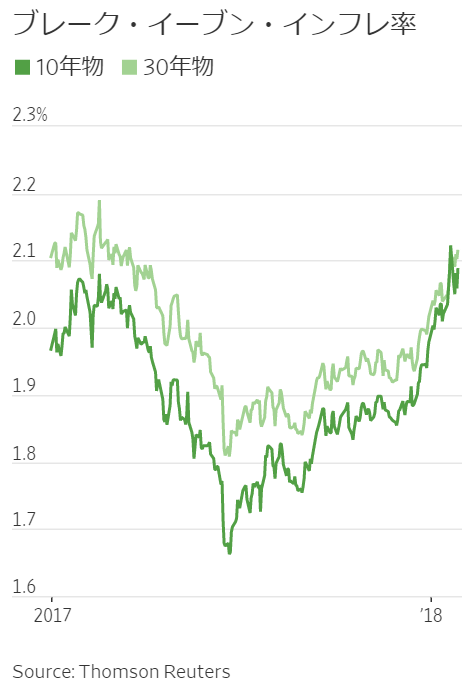

これは米国のブレーク・イーブン・インフレ率(BEI)の推移です。 (出典:ウォールストリートジャーナル)

(出典:ウォールストリートジャーナル)

BEIとは普通国債利回りから物価連動国債利回りを控除して求められる利回りです。ちょっと小難しい感じがしますが、BEIは期待インフレ率を示しています。なぜBEIが期待インフレ率になるかはこちらの記事をご参照頂くとして(興味ある方は)、一旦結論だけでも知っておいて頂ければと思います。

ブレーク・イーブン・インフレ率(BEI)

=普通国債利回り-物価連動国債利回り

=期待インフレ率

2018年は賃金上昇による期待インフレ率上昇が株式相場にショックを与えたこともあるのか、WSJなどでちょくちょくBEIに言及している記事を見かけます。

で、上のグラフをご覧頂きたいのですが2017年半ばのBEIは1.7%を下回るまで低下していますよね。その後、特に2018年に入ってからBEIは大きく上昇して2%を超える水準まで回復しました。

BEIが低い時は株価が割高になりがちです。いや割高って表現はあまり正確ではないかな。低いBEI=低い期待インフレ率ということは、その低いインフレ率を前提に株価が値付けされるので、表面上のPERは高くなる傾向にあります。物価があまり上昇しないなら名目リターンが低くても実質リターンは満足できますから、過去と比べて割高なバリュエーションでも株への買いが進みがちす。

いいんです、インフレ率が低いならPERが高くても(益回りが低くても)実質リターンはそれほど棄損しないのは事実なので。ただし、問題なのはBEIはあくまで期待インフレ率ということです。期待でしかありませんから、実際のインフレ率と乖離すれば、当時の株価バリュエーションは誤っていたということになります。期待インフレ率が1.7%だったけど、実際にはその後3%までインフレ率が上がってしまえば、期待インフレ率1.7%の時に株を買ってしまった投資家は割高を掴まされたということになります。

株式のバリュエーションとは、企業の長期的な収益力と株価の関係から判断されるわけですが、企業の収益力だけじゃなくってインフレ率も考える必要があります。物価上昇も含めての企業収益だという考えもあるでしょうけど、企業個別の収益予測とインフレ予測は別々に分けて考えるのが一般的かな~と思います。

株のバリュエーションは

①企業の収益予想

②インフレ予想

の2つの視点で主には考えることができます。①は当然みんな注目するのですが、②は結構忘れ去られがちな気がします。期待インフレ率が低い時は、株が割高に評価されているリスクがあるので慎重になる必要があります。

これから米国のインフレ率がどう推移するか予断はできませんが、どうやら2%程度のインフレ率は問題なく達成できそうな感じです。経済のグローバル化などによって、低失業率の割にインフレは進んでいないとFRBは考えているようですが、2%のインフレ率はすでに実現していますし今後も持続すると思われます。

ということは、、やはり2017年半ばの1.7%というBEIは「市場の誤り」だったと言って差し支えないでしょう。フィリップス曲線は成立しなくなった、低インフレが常態化するはずだというマーケットの評価は誤りで、やはり雇用が逼迫すればそれなりに物価上昇をもたらすということです。「今度ばかりは違う(This time it’s different)」ではなかったということです。

私は基本的に毎月投資するスタンスです。BEIが低下していた2017年半ばも割高かもな~と思いつつ、将来は分からないということで追加投資を続けていました。

2017年4月にはアルトリアグループ(MO)に100万円

5月にはベライゾン(VZ)に50万円

7月にはIBMに50万円

9月にはVDCを売却してペプシコ(PEP)、ゼネラルミルズ(GIS)、アルトリア(MO)に300万円

↑

こんな感じで結構積極的に投資をしていました。

そして、今現在、上記銘柄はVZ以外はすべて含み損ですorz。

短期的な株価の動きの理由なんて一つに特定できるものではありませんが、投資した2017年当時と比べて2018年はBEIが上昇し長期金利が上昇していることが、含み損の一因であることは疑いようがありません。つまり、私は割高なタイミングで数百万円のマネーを投資してしまった可能性が高いわけです。

タラレバを言っても仕方ありませんが、長期金利の上昇(期待インフレ率の上昇)を予測できていれば、2017年当時は投資を一旦ストップして現金で保留しておくこともできたかもしれません。

いやいや、やはり将来のマーケットを予測するのは難しいです・・。あくまでも、すでにBEIが上昇して長期金利も上がった今だから言えるだけです。

投資を専門にしているファンドマネージャーや機関投資家でさえも、将来のマクロ経済を予測するのは難しいことです。ましてや、私たち個人投資家には先ず無理です。あなたも2017年に投資して今含み損になっている銘柄があるかもしれません。結論から言えばちょっと高値掴みだったかもしれません。でもそれは仕方ありません。長期的にコツコツ入金していくのがサラリーマン投資スタイルですから、時には割高なタイミングで投資してしまうことだってあるもんです。

過去の投資タイミングはあまり気にしなくていいと思います。私も後悔が全くないと言えば嘘になりますが、当時の自分として最善の意思決定をした結果ですから諦めは付いています。これも勉強です。長期投資であれば、多少の買値のミスは時間でリカバリーできます。

長期投資をすれば、マーケット・タイミングを間違うことからくる不利益をある程度、軽減することができます。いいかえれば、買いタイミングの下手さは、その株を長期で持つのならば比較的問題にならなくなるわけです。

『Market Hack流米国式投資の技法』より

ただ、どう見ても明らかに割高なタイミングってのはあり得るので、そういう時には投資を控えるのも戦略です。PERや配当利回り、長期金利など基本的な指標はウォッチしておいた方がいいと思います。2017年半ばの米株式は「明らかに」割高なタイミングとは思いませんでした。だから僕は投資を続行しました。

極論ですが、コカ・コーラやジョンソン&ジョンソンのPERが50倍になったら、どう見ても相場が熱狂し過ぎです。こういう「明らかに」割高なタイミングさえ外すことができれば、あとはコツコツ投資していれば長期では十分リターンを得られると思います。10年、20年先を見据えて配当を貰い続けましょう。

配当銘柄メインだったら損だしで税金分程度はカバーも出来るしドンマイです!

ですね、配当コツコツもらいながら気長に頑張ります。

確かにうまく損だしするのも戦略ですね、考えます。

Hiroさん、こんばんは。

>あなたも2017年に投資して今含み損になっている銘柄があるかもしれません。

はい、まさにそうです。特に昨年半ばに米国株メインで、配当再投資で行こうと思いディフェンシブ銘柄を中心に買い付けたため、含み損が大半です。汗

この記事を読んだときはブログというより直接メッセージが届いたのではないかと錯覚するくらい刺さりました。笑

おっしゃるとおり当時このような予想がついたかというとそうではなく、むしろ遅れれば遅れるほど株価が上がってより買いづらくなるなという感覚だったと思います。

今は辛抱どきと捉え、退場することなく居続けたいと思います。

こばいんさん、こんばんは。

2017年は今振り返ると、やはり期待インフレ率、長期金利は低過ぎたかな~という感じではありましたね。

でもそんなの、今だから言えるだけですw。

あの当時は低インフレはもう少し長引くという意見もたくさんありましたし(FRB内でさえ意見が割れていた)、ここまで急激に金利が上がることを予測するのは困難です。

これから金利がどうなるかも分かりません。意外に2%台に逆戻りする可能性もあります。

買いのタイミングを遅らせると、その分配当を取り逃します。

優良企業への投資であれば、あまりバリュエーションを気に過ぎることなく継続して投資していった方が成果は出そうな気がします。

ただマクロ経済指標を確認しておくこと自体はとても大切なことですね。

現金をストックするのは本当に難しいですよね

S&P500の平均利回り7%だから現金入ったらすぐ買わなきゃ!

と思ってしまいます

金融危機が来るやないなや大量にストックしておいた現金を使えるような投資家に憧れます

>現金をストックするのは本当に難しいですよね

世間的には、現金をなるべくストックしたいと思う人の方が圧倒的に多いですね。

そう思えるぷにぷにさんは本物の「投資家」ですね。

私も現金はなるべく持ちたくない派です。

優良株も大きく下落するタイミングはあるもんだな~と最近感じておりますが、それでも過剰な現金を持つくらいならさっさとマーケットに放り込んでおきたくなります。