インカム投資に向くハイテク銘柄(バロンズ)

今週のバロンズに「インカム投資に向くハイテク6銘柄」という記事がありました。私はハイテク銘柄はIBMしか保有しておらず、あと1,2銘柄増やしたいと考えていたのでタイムリーな嬉しい記事でした。

バロンズがピックしていた6銘柄を紹介します。直近の配当利回りと連続増配年数を合わせて記載します。会社名をクリックすると銘柄分析記事に飛びます。

| ティッカー | 会社名 | 配当利回り | 連続増配年数 |

| IBM | IBM | 4.1% | 18年 |

| AAPL | アップル | 1.3% | 5年 |

| MSFT | マイクロソフト | 1.6% | 14年 |

| ORCL | オラクル | 1.5% | 6年 |

| CSCO | シスコシステムズ | 2.7% | 7年 |

| INTC | インテル | 2.6% | 3年 |

「インカム投資に向く」と言う割には配当利回りが低い銘柄もチョイスされています。マイクロソフトやオラクル、アップルの3社の利回りはS&P500平均を下回っています。

でも、それは問題ないと思います。

インカム投資≠高配当株投資です。

インカム投資で注目すべきは配当利回りだけではない。

バロンズ

↑

同意です。配当利回りなんて目前の配当と株価を比較してるだけです。目先の配当にとらわれ過ぎることなく、長期的な増配力を意識することが本当の意味での「インカム投資」と言えると思います。

参考になる記事でした。

この6銘柄はどれも欲しい銘柄です。

ただご存知の通り?、私はある程度配当利回りが高くないと投資したくない人です。配当利回りが1%台というのはちょっと嫌だな~と思っちゃいます。アップルやマイクロソフトはバリュエーション的にも割高感はないし、今から投資しても長期では十二分に報われると思います。増配期待が持てます。が、、投資するのはためらわれます。

この中で一番欲しいな~と思うのはシスコシステムズ(CSCO)です。ただシスコは今年めっちゃ株価上がったから、「今から投資するのはなんだか悔しいな~」という思いがあるんですよ。ああ悩む。投資において一番の敵は自分の感情です、ほんと。

超有望なハイテク銘柄を忘れないで、バロンズさん

ところで、バロンズはこんなこと言ってます。

ハイテク企業は事業の成長に多額の現金を必要とすることから、インカム投資に適した投資対象とは通常みなされていない。

バロンズ

ただ、上に掲げた6銘柄はすでに成熟期に差し掛かっており、多額の投資を必要とせず株主還元を積極的に行っているということです。

・・・

・・・

・・・

であれば!

一社忘れてないかい、バロンズさん??

・・・

・・・

決済大手のビザ(V)です。

ビザは金融セクターではなくハイテクセクター所属です。

ビザは金融セクターではなくハイテクセクター所属です。

ビザほど事業の成長に多額の現金を必要と”しない”企業はないと思います。

2つのグラフをお見せします。

以前別に記事で紹介しましたが、再掲します。

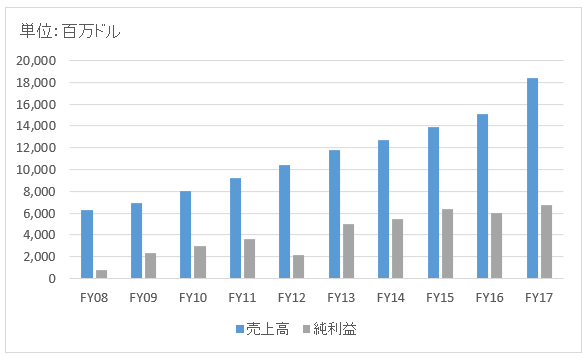

1つ目、ビザのFY08~FY17の売上高と純利益の推移です。

↑

↑

成長しています。

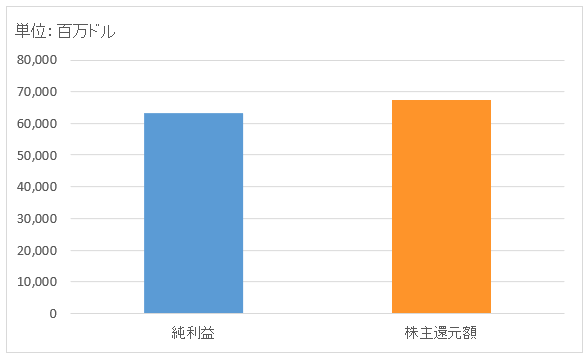

2つ目、ビザの直近6年間の総純利益と総株主還元額(配当+自社株買い)です。本当は過去10年集計したかったのですが、データの関係で過去6年です。

↑

↑

これすごくないですか?

総還元性向100%を超えています(純利益<株主還元)。純利益以上の株主還元を実施しています。にもかかわらず、事業は成長し続けています。

事業は全然成熟しておらず成長しているのに、そのために多額の現金を必要としていないということです。決済ネットワークというビジネスの特殊性からでしょうか。決済事業の詳しいことはわかりませんが。

ビザの配当利回りは0.6%と低いです。ですがさっき言った通り、配当利回りが低いからといって、インカム投資に向かないわけじゃありません。今のインカムは小さくとも、将来大きなインカムに育つ可能性のある銘柄は「インカム投資に向く銘柄」と言えます。

株主リターンとは最終的にはすべてインカム(配当)に集約されるわけですから、長期投資に適した銘柄を探すとなれば必然的に「インカム投資に向く銘柄」を探すことになります。

極論言えば、アマゾン等の無配企業だって「インカム投資に向く銘柄」と言えます。いつか莫大なインカム(配当)を出すと期待できますから。ちょっとこじつけ感がありますが・・。

ビザは有配企業です。利回りは0.6%で1%台のマイクロソフトやアップルよりさらに低いですが、ハイテクセクターでもっとも「インカム投資に向く銘柄」はビザではないかとさえ思います。

(関連記事)

ビザ(Visa)が恐ろしいほど優良企業だと思う理由

本日、休暇でバンコクから帰ってきましたが、海外旅行の際はVISA(クレジットカード)の有り難みを改めて感じます。現金払いは煩わしいですし、盗難された場合のリスクも軽減できます。私にとっても今後も成長してもらいたい企業の1つです。

なお、バンコクの若者のスマホは大部分がiPhoneでした。屋台はそれなりに安いですが、レストランは日本の値段とほぼ変わりません。地方は別として、都市部はあまり大差がないように感じましたね。日本が相対的に貧しくなっているのは目に見てわかりましたが、なんとか私たち、若手(29歳はもう中堅?)で日本を良くしたいものです。

ケーレスさん、こんばんは。

バンコク旅行おつかれさまです!

先日、小売店がリワード付きのクレジットカードを拒否する活動をしているとWSJで記事が出ていました。

知らなかったのですが、顧客へのポイント還元が高いクレジットカードは小売店も一部負担しているのですね。

そりゃ、小売店からすれば特典が多いクレジットカードは使わないで欲しいのもわかります。

ただ、小売店側はVISAでの支払いを拒否することは絶対的にできないとありました。

そんなことしたら、顧客を多く取り逃すと・・。

つまるところ、ビジネスの交渉力ということです。

ネットワーク効果とはブランド力を超えるワイドモートの要素だと思います。

技術力の高さはもはや関係なし。ネットワーク効果とブランド力の二つが永続的競争優位性だと感じます。

>バンコクの若者のスマホは大部分がiPhoneでした。

そうですか、情報ありがとうございます。参考になります。

バンコク在住の方は所得水準も高いからでしょうね。

どこの国に行っても、都市部で高品質なサービスを受けようと思えば相応のお金が必要です。

インドに行った時ホテルのレストラン(偶然ですがタイ料理でした)に行きましたが、一人5千円でした。

日本と変わりません。

こんばんは、記事をいつもたのしみにしています。ビザは素晴らしい企業ですね。もし、一つだけ銘柄を選べと言われたら多分選びそうなくらいに。売り上げの伸びに利益率の高さ、惚れ惚れしますね。株価が上がりすぎまたこと、配当がまだ低いこともありなかなか集中投資はできずわずかな保有にとどめていますが成長と増配を期待していきたいです

こんばんは。

株価が上がり過ぎに見えて、いつもグングン伸びていくのがビザですよね。

PLとキャッシュフローを見たら、株価が上がり続ける理由がよくわかります。

米国企業の中でもトップクラスの収益性です。

ユーザーが世界中にいて、事業面でもコスト面でもネットワーク効果が出ています。

配当利回りは低いですが、自社株買いが多いですし、今後の増配力はかなり強いと見ています。

本筋と関係ないかもしれませんが、

暇つぶしで保有している日本支社と本国の本社を

Google Mapsに登録するという作業をしておりました。

そこで知ったのですがVisaの本社情報が出てきません。

調べ方が悪いかもしれませんが、表示(登記?)上のVisa本社の住所は

「P.O. Box 8999,San Francisco, CA 94128-8999」

となっており「P.O. Box(私書箱)」となっておりました。

「上場する=会社を公のものにする」といったイメージなのですが、

登記上の本社が私書箱で上場できてしまうアメリカに驚きました。

私書箱という言葉を始めて知ったのは、橘玲さんの『マネーロンダリング』という小説を読んだ時です。

たしか香港かどこかの私書箱が登場して、「どういうもんなんだろう~」と疑問に思いながら読んでました。

どこか闇を感じるというか、神秘的な感じがしました。

実際は単なる郵便局での登録に過ぎないとは思いますが。

私書箱を本社住所をしているのは、実はビザ以外もあるかもしれませんね。