中央銀行が利上げして金利が上昇すれば、基本的には株価は下がります。

①将来配当金を割り引く利回りが上昇するので、将来配当の現在価値(=株価)は小さくなる。

②債券の相対的な魅力度が高まって、株式の相対的な魅力度が落ちるので株が売られる。

③企業の利息負担が増えて、企業収益を圧迫する。

これが、利上げをすることで株安になるロジックです。

この記事で説明した内容です。

なぜ利上げをすると株価は下がるのか?

利上げでむしろ株価は上がる

ところが実際は利上げしても必ずしも株価が下がるわけではありません。

むしろ上昇することが多いです。

昨年2015年12月のFRBの利上げは実に9年半ぶりでした。

それ以前の利上げタイミングは、1994年2月、1999年6月、2004年6月です。

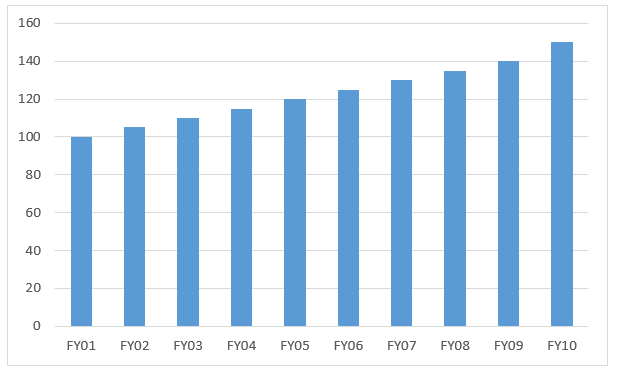

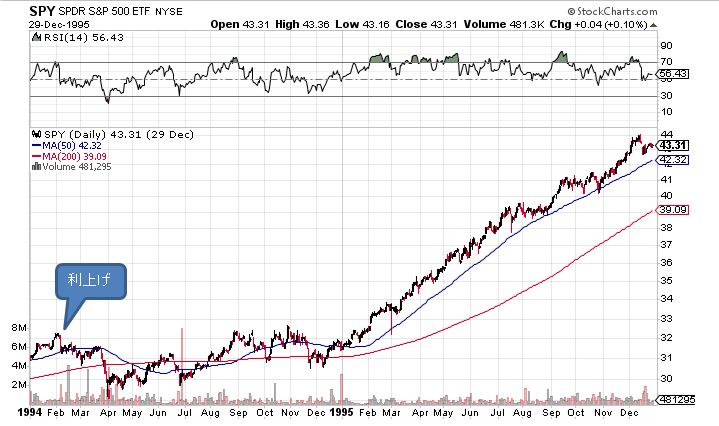

1994年1月〜1995年12月のS&P500のチャート。

利上げがあった1994年2月から4月にかけて株価が急落していますが、その後持ち直して右肩上がりの直線となっています。

1999年1月から2000年12月までのチャート

利上げをした1999年6月から株価は急騰しています。

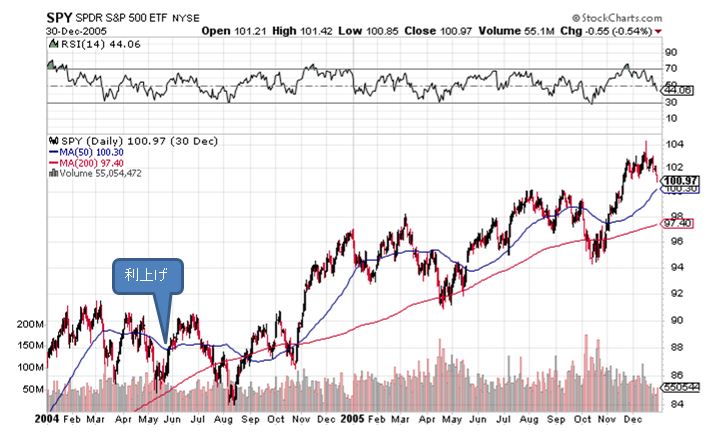

2004年1月から2005年12月のチャート

2004年6月の利上げ前後から株価は上昇基調で7月に急落しています。

8月に底をうってからは急激に上昇しています。

アメリカの過去の利上げ時のチャートを見てみると、確かに短期的に急落している時もありますが、すぐに持ち直して上昇基調になっているケースが多いです。

利上げをすると株価が下落するというのが一般的な経済原則なものの、実際は異なることがわかります。

なぜ利上げをすると、むしろ株価が上昇するケースが多いのでしょうか?

利上げで株価が上がる理由

利上げをして株価が上がる理由として、しばしばニュースで見かける説明はこうです。

「FRBは利上げをしたものの、今後の経済成長期待が高まった結果S&P500指数は上昇して取引を終えました。」

人々は株価が上昇下落した理由を知りたいというニーズがあるので、世間の経済ニュースは色々を理由をこじつけて毎日ニュースを流します。

だいたい利上げ後にも関わらず株価が上昇した場合、こんなニュースが掲載されます。

これはどう解釈すべきでしょうか。

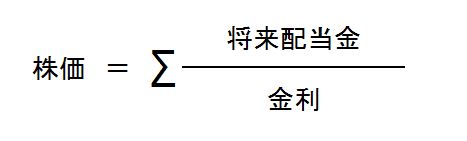

株価算定の理論式に戻ります。

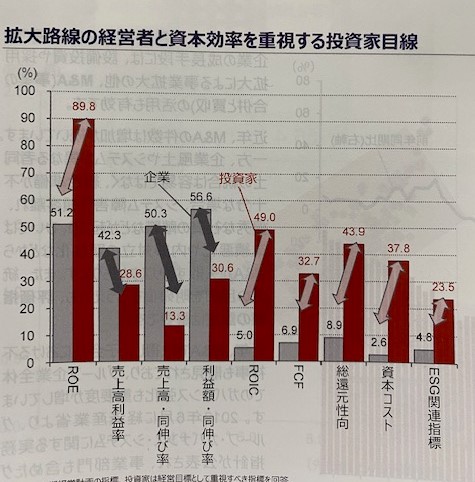

株価は将来の予想配当金合計を金利で現在価値に割り引いて算定されます。

利上げをすると、分母の金利が上がるので株価は下落します。

実は利上げをすると分子も変わるのです。

利上げをすると分子の将来配当金が上昇します。

なぜか?

分子の配当金は”予想”将来配当金だからです。

FRBが利上げをするということは、世界の超一級の経済学者達がアメリカの経済は強いと宣言することを意味します。

今後の企業業績の上昇、景気の過熱を予想しているからこそ利上げするわけです。

企業業績の向上について、中央銀行のお墨付きを得られるということです。

そうして、投資家たちの企業の将来業績、将来配当金への期待が高まるのです。

利上げをすると分母の金利が上昇する一方、分子の予想配当金も上昇するのです。

前者は株安要因、後者は株高要因。

この引っ張り合いの結果、株価が上昇するか下落するかが決まります。

金利の上昇割合の方が予想配当金上昇割合より高ければ株安。

逆であれば株高。

利上げ局面でもビビる必要ない

利上げは必ずしも株安には繋がりません。

むしろ過去の歴史を見る限り、利上げをしてから数か月のタイムラグがあるものの、株価は右肩上がりの強い上昇を見せてくれるケースが多いです。

利上げを恐れて投資を手控えるのは機会損失です。

利上げ直後は株価が急落することも多いので、そこは買いのタイミングかもしれません。