株価は以下の数式で表されます。

株価=将来の一株当たり配当 / 金利

将来の一株当たりの配当金を現在価値に割り引いた金額が株価理論値です。株式に限らず金融商品の価値とは、それが将来生み出すキャッシュフローの現在価値です。

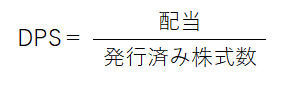

この式の分子の一株当たり配当は以下に分解できますね。

将来の一株当たり配当金=将来の予想配当総額 / 発行済み株式数

つまり、分子の将来の(予想)配当総額が上昇するか、分母の発行済み株式数が減少すれば一株当たり配当が上昇して、株価が上昇することになります。

分子の予想配当総額は感情的で、分母の発行済み株式数は理性的という特徴があるかな~って思っています。

どういうことか?

分子:感情的な増益期待

将来の一株当たり配当金=将来の予想配当総額 / 発行済み株式数

の分子である将来の予想配当総額が上昇する時とはいつでしょうか?

それは端的には好決算です。

投資家やアナリストの予想を超えるEPSや売上高を達成すれば、ビジネスは好調で今後も良い業績が続くのではと投資家は期待します。それは増配を期待させます。

利益あってこその配当です。

配当を増やすためには利益をしっかり出す必要があります。確かに低金利の昨今は銀行借入をして、それを配当原資にしていることもありますが(お金に色はないけれど)、持続的に配当を増やし続けるには本業が好調なことが絶対条件です。配当とは利益の還元なのですから。

決算数値が事前予想を上回ると普通は株価が上昇します。特に米国株は決算結果に素直に反応するような印象を持っています。

当たり前の質問かもしれませんが、、、なぜ業績が予想を上回ると株価が上がるのですか?

そりゃあ、利益が出ているんだから当然株価は上がるでしょ。確かにそれはそうですね。

ただ、より厳密に言えば、利益がたくさん出ることで投資家が将来の配当が増えると期待するから株価が上がります。

株価とは将来の一株配当の集合体です。業績が好調だと、将来の配当原資は十分だな、これからもどんどん増配できる会社だな、と投資家が期待するから予想将来配当総額が上昇して株価が上がります。

いちいち理論的な説明で恐縮ですが、これが好決算で株価が上昇する理屈です。

この好決算によって予想将来配当が上昇するパターンの株価上昇にはある特徴があります。それは株価変動が投資家の感情に左右されがちだということです。

業績が良いと将来の配当が増えるんじゃないかっていう予想は賢明です。将来を予想するには過去を振り返るのが合理的ですから。

でも、あくまでも将来の話です。予想に過ぎません。

いくらアナリスト予想を超える決算だったからって、将来の配当総額が現時点の予想値よりどれ位増えるかなんて、その予想の幅は投資家の考え方によって様々です。

そして、人間感情のクセとして良くも悪くも過剰に予想を見積もってしまいがちです。

好決算だと、今後も今の増益率が続く、いやもっともっと利益率が向上するはずだ!と。

逆に決算結果が悪いと、これからも減益は続くんじゃないか、この悪い事業環境はちょっとやそっとじゃ改善しないだろう。さっさと売ってしまおう!と。

傾向として、業績好調で株価が上がる時は理論株価を突き抜けがちだし、業績不振で株価が下がる時は悲観一色になって理論株価を下回りがちです。(理論株価って何?っていう問題はありますが。)

決算の良し悪し、将来の増益期待が株式売買の判断材料になる時、株価は投資家の感情に左右がちです。

分母:理性的な自社株買い

一株当たり配当金=将来の配当総額 / 発行済み株式数

の分母である発行済み株式数が減少する時とはいつでしょうか?

それは自社株買いをしたときです。市場から自社の株式を買い取ることで、市場に流通する株式数が減少することになります。

例えば、予想配当総額が100億円で発行済み株式数が1億株であれば一株当たり配当金は100円です。

(100億円 / 1億)

その1億株のうち0.1億株を自社株買いで買い戻せば一株当たり配当金は111円に上昇します。

(100億円 / 0.9億)

自社株買いに伴う発行済み株式数の減少の特徴として、感情に左右されにくいということが挙げられます。自社株買いは実際に行った取引としての事実ですから、そこに投資家の予想や感情が介入する余地はありません。

確かに自社株買いを発表しただけで取引未了の場合、実際にどれくらいの自社株買いが成立するのか不明で投資家の予想が介入する余地があります。しかし、企業はどれくらいの規模の自社株買いを実施する予定なのか事前にアナウンスするので、そこから大きく外れることを想定する必要はありません。

自社株買いによって一株当たり配当金が上昇して株価が上昇するパターンは、増益期待のように感情に左右されにくく理性的です。割り算の分母がシンプルに減るだけです。分母である発行済み株式数の下落幅に予測が介入する余地は小さいです。

コツコツ蓄財したいなら自社株買い銘柄を狙うべきだが、投資戦略に貴賤はない

増益期待による株価上昇は感情的で投資家の予想によって妥当な株価水準は大きくブレます。一方で、自社株買いによる株価上昇は理性的で投資家の予想によって妥当な株価水準は大きくはブレません。

言い方を変えれば、増益期待はオピニオンで自社株買いはファクトだということです。

増益期待銘柄は投資家のオピニオンが様々だから理論価値を大きく下回る株価で投資できるチャンスがあります。

自社株買い銘柄はどれだけの自社株を買い戻すという客観的ファクトがあるから理論価値を大きく下回る株価で投資できるチャンスは相対的に少ないです。

米国の成熟大型株は株価は概ね妥当で割安で投資できるチャンスは少ないと言われます。その理由として大型株は証券会社のアナリストが常に業績をウォッチしているからというものがあります。

でもそれだけじゃないですね。

成熟大型株は株価上昇が自社株買いという予想に左右されにくいファクトに依存しているからという理由も大きいと考えています。

成長著しいグロース株投資では1年で100%を超えるリターンをゲットできたり、逆に1年で半値になってしまったりするのは、その株価が増益期待のみによって支えられているからです。投資家の感情によって株価が成立しているようなものです。

だから、アナリスト予想を下回る決算発表をすれば、投資家期待がキューーっと萎んで株価が暴落してしまうわけです。逆に、期待を超える決算を発表出来れば、投資家期待がグーーっと上がって株価が急上昇するチャンスがあります。

成長力の乏しい高配当ディフェンシブ株は、もともとそれほど増益を期待されていません。もちろんゼロ成長期待ではないと思いますが。こういう成熟企業は、自社株買いによって株式数を減少させることで一株当たり配当金を引き上げて株価を上げようとします。

成熟企業の株価は、決算が良かろうと株価が30%急上昇するなんてないし、決算が悪かろうと半値になったりしません。

グロース株の株価は投資家の感情によって大きく上下すると言えます。成熟高配当株の株価はあまり投資家の感情に左右されず投資家の感情に左右されにくいと言えます。

どちらが良い悪いという問題ではありません。

短期的に儲けるチャンスがあるのはグロース株投資です。株価は増益期待という投資家の感情というか期待感によって成立しているので、他の投資家を出し抜くような予想をあなたができれば大きく儲けるチャンスがあります。

自社株買いで株価を上げようとする成熟企業への投資は短期的に儲けるチャンスはあまりありません。株価上昇が自社株買いに依存しがちなので、株価決定に投資家の感情が介入する余地が相対的に少ないです。

もちろん、低い成長率とは言えどれくらい配当が成長するのか、どれくらい自社株買いできるのかという予想はありますが。

もしあなたが、リスクを取ってでも短期間でお金を大きく増やしたいなら配当の少ない(もしくは無配の)成長株に投資したほうが良いと思います。もちろん下落のリスクはありますが。

もしあなたが、ゆっくりでいいから長期的に大きく財産を形成したいなら、株主還元に積極的な成熟優良企業の株を買ったほうがいいと思います。明らかに割安な水準で買えるチャンスは少ないですが、コツコツ株数を増やして、小さくとも妥当なリターンを毎年積み上げることで30年後には複利の力で大きく資産形成できます。

私は、株式投資ではコツコツ長期的な期間での成功を目指しているので、後者の自社株買い銘柄を買っています。これからも買います。その代わり短期間で儲けるチャンスは捨てています。

これはあくまで私個人の価値観に基づく決定であって、正しい正しくないという議論はできません。

どのくらいの期間でどのくらいのお金が欲しいのか、投資の目的は何か、これらは人それぞれであって、絶対の正解は存在しません。

大事なことは、自分の投資目的を確認してそれに応じた銘柄選びをすることだと思います。

1年で100万円を200万円に増やしたい人がコカ・コーラ株やフィリップモリス株を買っても仕方ないです、絶対無理ですから。30年かけて100万円を1,000万円にしたい人が敢えてアンダーアーマー株やスナップ株を買う必要はないでしょう。

質問連発ですみません。

しかもこの記事とは無関係なことなのですが、私のずーっとの疑問です。

http://ameblo.jp/coharuki10/entry-12265850117.html

Hiroさん分かりましたら、教えて頂けませんでしょうか?

PS. 先日1557がようやく100株まで積めて、なんか気分のいい春の夜です。

私の理解では、ファンド内に分配金が入金されるときに課税はあります。

今まで詳しく調査したことはないのですが、課税されない理由はないと思います。

ファンドだけ優遇される理由はないと考えれるのが自然かなと思います。

なので、外国税額控除できない分、インデックスファンドは1557より税務的に損な面はあります。

(ただし、ファンドから投資家への分配金課税を繰り延べることができるという大きなメリットもある。)

私の理解が誤っていたらすみません。

1557を100株ってことは200万円を超える規模ですね。

サラリーマンしながらコツコツ資産形成できる便利なツールですよね、1557は。

ありがとうございます。

私もそうなのかなぁと思いつつ、ハッキリしたことが分からなくて…

ファンドだと配当時に外国税払って、国内税は繰り延べ。解約時に国内税払うがやはり正しそうかなぁ