バフェットが初めてアップル株を購入したのは2016年のこと。当時の株価は100ドル前後。昨年2018年末にiPhoneの販売が低迷するとの憶測からアップル株は暴落しましたが、それでも150ドル付近で反発。現在2019年3月は170ドル強まで戻しています。バークシャー保有のアップル株は含み益たっぷりのはず。

さすがバフェット、素晴らしいタイミングの安値でアップル株を仕込んでいます。が、もっともっとアップル株が安かった時代があります。むかし、まだ通勤電車の中でサラリーマンが日経新聞を広げて読んでいた頃。iPhoneという世界中の人々の生活習慣を変えたデバイスが誕生する前。2000年末のアップルの株価は1ドルでした。たったの1ドル・・。

もしも、2000年末にアップル株に100万円投資して2018年まで保有し続けていたら、いくらになっていると思いますか? 2012年からの配当はすべて再投資すると仮定します。

答えは1億7600万円です。

176倍。

年率リターン35%。

すっごいですよね。わずか20年足らずで100万円が1.7億円に化けるんです。グロース株投資で億万長者。夢があります。成熟株ばかりの私のポートフォリオでは先ず実現しないスーパーリターンです。

100ドルでアップル株を仕込んだバフェットは確かに凄いけど、もっと前2000年代からアップルの潜在力に気付いて投資していれば、バークシャーの投資リターンはどうなっていたことやら。バフェットは積極的な株主還元を好みます。アップルは2012年から配当を出し始めており、バフェットが投資した2016年には自社株買いと合わせて4兆円以上の株主還元を実施しています。総還元性向はほぼ100%。

確かに莫大な株主還元は魅力的ですが、短期で爆益をゲットしたいならそんなバリュー株じゃダメです。まだまだ無配で成長企業だった頃(株価1ドルだった頃)のアップルに資本を投じ、諦めずにリスクを取り続けたほんの一部の投資家だけが億万長者になれます。18年で176倍か~、うらやま。

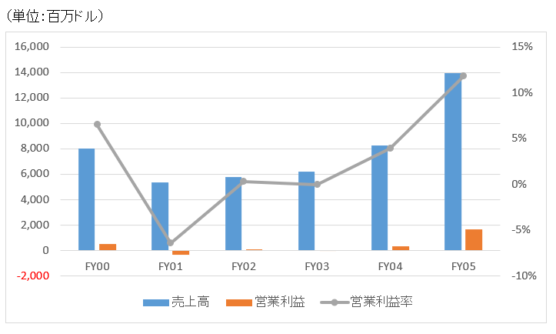

が、もちろんそれは「言うは易く行うは難し」なわけです。以下は2000年~2005年のアップルの業績です。

今のアップルからは想像も付かない不安定な業績。2001年と2003年は営業損失です。売上も落ちています。2004年、2005年と業績が上向いているのはiPod miniが売れたからです。

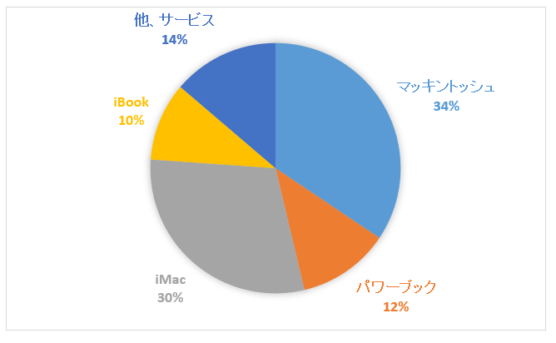

ちなみに、2000年当時のアップルのセグメント別売上構成比はこんな感じ。

↑

当然ですが、まだiPhoneもなければiPadもありません。当時まだ巨大で高価な機械装置だったパソコンの販売だけでは、どうしても収益性は安定しなかったのでしょう。利益率も低いです。

この会社が2007年にiPhoneという世界を変えるデバイスを発表し、その10年後には時価総額1兆ドル、ニューヨーク市場トップの企業になるなんて、んなことわかるわけない。

20年足らずで資産が200倍近く増えるなんてめっちゃ羨ましいです。年率7%とか10%とか言ってるのが虚しくなる。でも、やっぱそんな未来のスター銘柄を発掘するって無理だな~、運だよな~って感じます。「運も実力のうち」とは言いますけどね。でも、あの不安定なPLを見て、高い株価ボラティリティに耐えながら、貴重な資本を投じ続けるなんて僕には無理っす。

当時のアップルのリスクに比べれば、アッヴィなんて・・

最近、アッヴィ(ABBV)を買い増そうか悩んでます。「ヒュミラ」という単一製品に頼っている高いビジネスリスクと、予想PER8倍台という安い株価とのバランスを計っています。

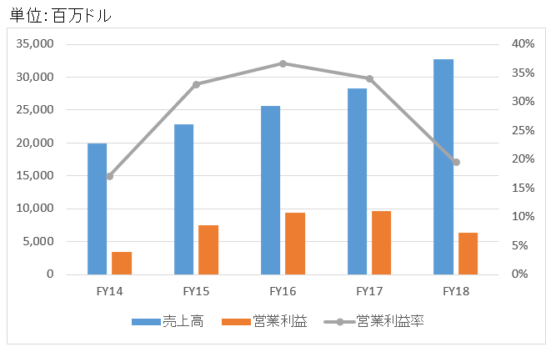

以下は2014年~2018年のアッヴィの売上高と営業利益推移。

↑

めちゃ高収益です。FY18に営業利益(率)が落ちているのは、開発資産の減損という一時コストの影響です。それがなければ、営業利益率は優に30%を超えています。これだけ稼ぐ力がある銘柄がPER8.3倍というのは、めっちゃ魅力的に見えるんです。あと5%を超える高い配当利回りもgood。

しかし、低PERというのは高いリスクの裏返し。安易に飛びつくのは危険。

と言っても、これだけしっかり利益、キャッシュを稼いでいる銘柄だし、過度に不安に思わなくてもいいかなーとも思います。 今のアッヴィ株のリスクなんて、2000年当時のアップル株のリスクに比べれば大したことないなと思います。

だからこそ、こんな低PERでも2000年以降のアップル株のような爆益を今のアッヴィ株に求めるのは無理です。それはもちろんわかってます。PERで株価の割安割高を判断できる時点で、そういう銘柄はテンバガーにもなりません。リスクを取ると言ってもその程度。僕はしっかり利益、キャッシュフローが出ている銘柄しか買いません。ハイリスクと言っても、五十歩百歩というか、所詮優良株投資の範疇です。

これ自分もよく思います。Amazonを2000年代前半から持ってたら〇〇〇%の上昇!っていう記述を見かけますが、当時のITバブル崩壊の記憶も新しい時にAmazonを長期保有するのってかなり難しいと思います。

現在から過去を振り返って、あの時ああしていれば大儲けと考えるのは簡単ですが、実際は行動を制約する原因がその時々にあったはずなので、言うは易く行うは難しだと思います。

当時のPLを見ると、未来のスター銘柄を長期保有する難しさを痛感します。

今の様なピッカピカの財務諸表ではないです。かなり不安定。

アマゾンも今でこそPLもキャッシュも黒字ですが、赤字を垂れ流す期間もあっての今があります。

電気自動車のテスラは財務厳しく、まだまだ投機的な雰囲気がしますが、こういう銘柄が20年、30年後に超優良企業になっているのかもしれませんよね。

今のテスラ株を永久ホールドする勇気は私にはありません。