※2017年6月7日データ更新

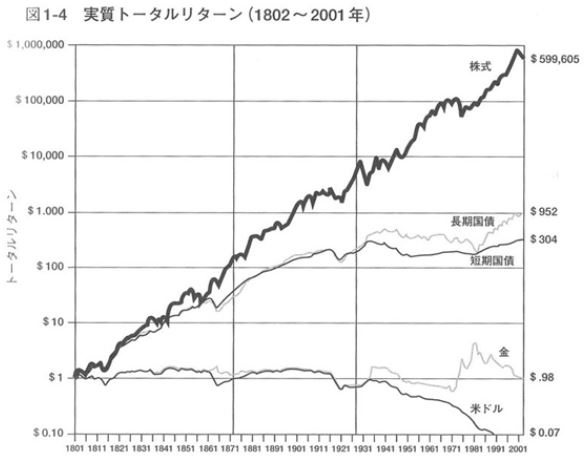

上のグラフは株式、国債、金、現金、それぞれの価値が200年間でどう変動したかを表しています。

(アメリカのデータです。)

あなたの財布に入っている紙幣の価値がいかに儚いものかがよくわかると思います。

株式が圧倒的に高いリターンを生んでいることは一目瞭然です。資本主義社会である以上、株式が最も高いリターンをもたらすことはある意味必然です。

こんなパフォーマンスを出せるのはごく一部の機関投資家だけだと思いますか?

いえいえ、短期パフォーマンスを追求しなくていい個人投資家こそこのような右肩上がりの株式長期パフォーマンスを享受しやすい環境にいるのです。

こんなパフォーマンスを出すためには、鋭い銘柄選択眼と絶妙な購入タイミングが必要ではないのかと思いますか?

いえいえ、まあまあの価格でS&P500ETFを購入してほったらしておくだけで達成できます。

なぜなら上記グラフの株式の線はS&P500指数だからです。S&P500はニューヨーク証券取引所とNASDAQに上場している銘柄から代表的な500銘柄の株価を時価総額で加重平均した指数です。

要するにアメリカの主要500社の時価総額加重平均株価ということです。

上位構成銘柄はこんな感じ。

| 会社名 |

| アップル |

| マイクロソフト |

| アマゾン・ドットコム |

| フェイスブック |

| ジョンソン&ジョンソン |

| エクソン・モービル |

| バークシャー・ハサウェイ |

| アルファベット |

| JPモルガン・チェース |

| GE |

S&P500はアメリカの主要企業の指数なので、このように優良大企業がたくさん詰め込まれています。

このような指数に連動する投資をインデックス投資と言います。

素人が生半可な知識で個別銘柄投資する位なら、インデックス投資をするほうが長期パフォーマンスは間違いなく高くなります。

インデックス投資をするのであれば、日本のTOPIXではなくやはり米国のS&P500をおすすめします。

歴史的にアメリカの株価は常に右肩上がりですし、良くも悪くも株主資本主義が徹底されているので会社の利益が効率的に株主に還元される社会環境があるからです。

投資素人や投資に興味がない人はS&P500指数に連動するETFを買ってほったらかしにしておくだけで十分です。

私は株式投資、資産運用の世界に魅了されてたくさんの本を読んで多少研究してきました。その結果、複数のETFと個別株を保有しています。

ETFや個別株を選別・保有してどや顔でMyポートフォリオとか言っているわけですが、こんなに自分なりに本読んで長期戦略考えて運用しても、たった1本のS&P500ETFにパフォーマンスで負ける可能性があります。

それって結構格好悪いですよ(笑)。

たくさん本読んで市場を少しでもアウトパフォームする運用を追求して色々なETFに手を出しておいて結局S&P500に負けてしまうのなら、最初から余計なことせずにS&P500のみに投資しておけばよかったとなるわけです。

まさに時間の無駄ということです。

(投資本を読んでいる時はとても楽しいので、いいんですけどね。)

その可能性は否定できません。私は高配当のバリュー銘柄に集中投資したほうが市場平均(S&P500)より高いリターンを生むと信じていますが、50年後結果としてS&P500の方が良い結果だったということは十分あり得ます。

つまり、投資初心者や投資素人(上から目線で言ってすみませんが)におすすめのS&P500ETFは単純なわりに長期でとても強いコスパ最強の投資ツールなわけです。

S&P500ETF 徹底比較

S&P500ETFを買えばいいと言っても、具体的に何を買えばいいか迷う人も多いと思います。

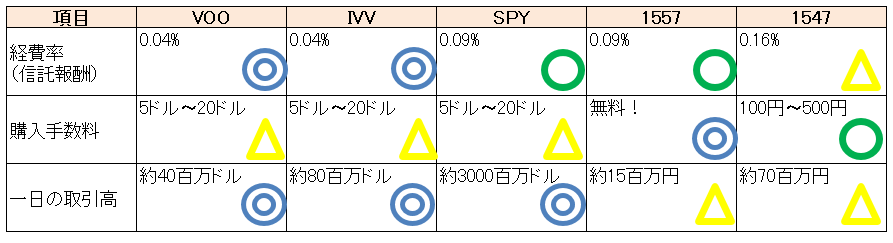

そこで、どのS&P500ETFが優れているのか検討してみました。

エントリーETF 一覧

これが国内で購入できるS&P500ETFの一覧です。

| 提供会社 | ティッカー | 名称 | 種類 |

| バンガード | VOO | バンガード・S&P500 ETF | 米国ETF |

| ブラックロック | IVV | iシェアーズ・コア S&P500 ETF | 米国ETF |

| ステート・ストリート | SPY | SPDR S&P500 ETF | 米国ETF |

| ステート・ストリート | 1557 | SPDR S&P500 ETF | 国内ETF |

| 日興アセットマネジメント | 1547 | 上場インデックスファンド米国株式 | 国内ETF |

全部で5つ。

米国ETFが3本、国内ETFが2本。

「1557」は”SPY”の東証上場版です。

経費率(信託報酬)

同じS&P500ETFを比較しているわけですから、当然基本的なパフォーマンスは同じです。

最も長期パフォーマンスに差が付くのが手数料。

特に保有期間中永続して発生する信託報酬に着目すべきです。

5つのETFの年間経費率を比較します。

| VOO | IVV | SPY | 1557 | 1547 |

| 0.04% | 0.04% | 0.09% | 0.09% | 0.16% |

IVVの経費率が0.07%から0.04%に下がり、最安となりました。

→その後バンガードVOOの経費率も0.04%に引き下げ。

やはり米国のETFの方が全体的にコストは安いです。

米国ETFの3つはすべて0.1%を切っています。

「1547」は0.16%と割高です。

結果

IVV = VOO > SPY = 1557 >> 1547

購入手数料

長期的に考えると手数料では購入手数料より信託報酬に注意すべきです。

ですが、小口に購入することが多いサラリーマンにとっては購入手数料も侮れません。

特に米国ETFは買付手数料が高くなりがちなです。

5つのETFの購入手数料を比較します。

どのネット証券を利用するかで手数料が変わりますが、ここでは最安パターンで考えます。

| ティッカー | 購入手数料 | 最安の証券会社 |

| VOO | 5ドル〜20ドル | マネックス証券・SBI証券 |

| IVV | 5ドル〜20ドル | マネックス証券・SBI証券 |

| SPY | 5ドル〜20ドル | マネックス証券・SBI証券 |

| 1557 | 無料! | カブドットコム証券 |

| 1547 | 100円〜500円ほど | SBI証券 |

米国ETFの3本はマネックス証券かSBI証券が最もおすすめです。

購入手数料は約定代金の0.45%で下限が5ドル、上限が20ドルです。

最安とは言え、米国ETFの購入手数料は結構掛かります。

米国ETFでは小出しはあまりおすすめできず、できれば3,000ドル位から投資したいところです。

この評価項目の優勝は「1557」。

これはカブドットコム証券のフリーETFを利用すれば、手数料無料となります。

フリーETFを利用するのに難しい申請や資格は不要です。

カブドットコム証券に口座開設すればだれでも利用できます。

詳細はこちらの記事をご覧下さい。

“手数料無料のETF カブドットコム証券のフリーETFは使える ”

最後、「1547」ですがこちらはフリーETF対象ではないので購入手数料が必要です。

国内ETFということもあり、海外ETFよりだいぶ安くなっています。

国内ETFを最も安く買えるのはSBI証券です。

結果

1557 >>> 1547 >> VOO = IVV = SPY

一日の取引規模

流動性を見るうえで純資産総額も大切なのですが、たとえ純資産規模が多くても日々の取引高が小さければ流動性が高いとは言えません。

基本的に純資産総額と取引高は正比例関係にありますが、米国ETFが東証に上場しているケースはこれに該当しないので注意が必要です。

5つのETFの一日の取引高を比較します。

| VOO | IVV | SPY | 1557 | 1547 |

| 約40百万ドル | 約80百万ドル | 約3000百万ドル | 約15百万円 | 約70百万円 |

※百万ドルと百万円で単位が違うので注意

取引規模は米国ETFが圧倒的に上です。

SPYなど日本円で3000億円です。

ちょっとした上場企業の年間売上高に匹敵します。

米国ETFはVOOとIVVもSPYには及びませんが、40億円〜80億円の取引があります。

海外ETFは取引量が非常に多く、安心して取引できます。

面倒な時は成行注文でも大丈夫だと思います。

対して、国内ETFの取引高はかなり少ないです。

1557は一日の取引高は15百万円もありません。

1547も1557よりはましですが、50歩100歩という感じです。

長期投資は短期売買はしないので、そこまで流動性に神経質になる必要はないかもしれませんが、この国内ETFの取引量の少なさというのは頭に入れておく必要があります。

結果

SPY >> IVV > VOO >>>>>>>>> 1547, 1557

総合結果

以上3つの観点から、主観的な面がありますが、評価結果をまとめました。

| VOO | IVV | SPY | 1557 | 1547 |

| 7点 | 7点 | 6点 | 6点 | 4点 |

VOOとIVVを同率で1位としました。

流動性という点で若干IVVが優位な面はありますが、個人投資家に投資金額であればどちらも問題ない水準です。

SPYのメリットは流動性が非常に高いことですが、億円単位を運用している機関投資家ではないのですから、ここまで取引高が大きいことの恩恵は個人投資家にはありません。

長期投資であれば頻繁に売買をしないでしょうし。

敢えてSPYを選ぶ理由はないと思います。

得点では2位ですが、1557は非常にお勧めです。

購入手数料が無料なのは経済面でも魅力ですし、何より精神的負担少なく数万円ずつから投資できる点が魅力です。

1547は選択から外してよいと思います。

結論として、IVVかVOOか1557が良いと思います。

比較的まとまった金額を投資する方で海外ETFに抵抗のない方は、IVVかVOOがお勧めです。

購入手数料は掛かりますが、長期投資最大の敵である信託報酬が安いことのメリットは大きいです。

米国籍なので取引は日本時間夜11:30~となります(夏時間では10:30~)。

1557はカブドットコムのフリーETFの対象という大きな長所があります。

数万円から10万円程度をコツコツ手数料を気にせず買いたい人は1557がお勧めです。

1557は国内ETFなので、平日の日中に取引できて便利ですよ。

安定のS&P500ETF

世の中には無数の投資商品が存在します。

世の中の金融商品の99%は証券会社の手数料稼ぎ目的の、投資家からみたら価値のない商品です。

変な投資信託を買う位なら個別株式、もしくはインデックスファンド・ETFです。

迷ったらS&P500ETFを買っておけばいいです。

よほど買いのタイミングを誤っても(例えばリーマンショック直前)、10年以上持てば戻ります。

30年超保有して後悔することはないと思います。

上で紹介したS&P500ETFのどれかを買っておけばいいです。

不安になったら冒頭のグラフを見ましょう。

歴史を疑うほど私たちに深い見識があるでしょうか。

S&P500指数は過去200年常に右肩上がりでした。

それが今後50年も続く可能性と続かない可能性、どちらに賭けますか?

私は続くほうに賭けています。

米国株投資を始めるか迷っているあなたへ

株式投資にはリスクがあります。米国株投資は有望だと思っていても、なかなか始める勇気が出ないかもしれません。私もかつてそうだったのでわかります。

先ずは最初の一歩を踏み出しましょう。

よかったら、以下の記事も合わせてご一読下さい。

↓

米国株投資を始めるか迷っているあなたへ

「私は続くほうに賭けています。」

この言葉でバフェットが知り合いに述べた「自分は見れないかもしれないが、君は将来ダウが10万ドルに上昇するのを見ることができる。」というコメントを思い出しました。 (正確ではありませんが、こんな感じのコメントだった気がします。)

それであればS&P500、1557も期待しております。

はい、その言葉私も知っていますよ。

2014年バフェットがCNBCの番組でインタビュアーに言った言葉です。

当時そのインタビュアーは確か60歳くらいだったはずです。バフェットは80歳くらいか。

今60歳の人がS&P500ETFを買えば、存命中に株価ベースだけでも5倍以上になるということですね。

米国株長期投資家に心強い言葉ですね!

1557は配当金受け取り方法の関係でNISAですと非課税になりませんから個人的には5点ですね。

ご意見ありがとうございます!

やはり1557はNISAでは非課税にならないのですね。。

かなり主観的な点数付けなので、どうぞご参考までにされてください。

昔書いた記事できちんと情報を更新しないとせっかくブログ訪問してくれた人に嘘の情報を教えてしまっているなと、最近思っています。

まだアップデート必要な記事あるんだろうな。。

社会人になってからはデフレ時代しか経験していないので、インフレになっていくのがある意味楽しみです。

自分が積み立てしているS&P500が価値が上がっていくのではという期待を抱いています。

そうですね、日本でもこれからは間違いなくインフレは進むと思います。

インフレ=紙幣が腐る、です。

インフレ経済になるからこそより一層、お金は無駄に溜め込まずドンドン使って、余ったお金はドンドン投資すべきです。

そうやって人生を楽しんだほうがいいですね!

S&P500の価値が上がらないことは想像できません。

世界経済が崩壊でもしない限り、ずっと右肩上がりですよ。

投資はあくまで手段です。

チェルシーさんのようにS&P500を積み立てるのが最も時間リターンの良い投資法だと思います。

これからもコツコツ投資を続けていかれることを応援してます!!

こんにちは

税金や両替手数料まで考慮するとどれがお得なのでしょうかね?

あまり考えずプログラム売買の一環で1557を持っていたのですが思いの外税金が高くこちらのHPが目にとまりました。また、これを機会に日本株とチャートしか見ていなかったのですが、S&P500にも興味が出ています。

また、200年ではなくもう少し短期のチャートで見ると、昔の日本のように誰でも株すれば儲かるみたいなチャートで危うさみたいな物も感じています。例えば政治が混乱しマーケットは敬遠すると思っていたのですが、政策が出る前から急上昇していますし大丈夫なのだろうか?等と思ったりもしています。日本の株の歴史を見ていると、本当に正しく評価された株価なのでしょうかね?あまりに綺麗な右肩上がりで逆に怖く感じています。

こんばんは。

コメントありがとうございます。

この記事がきっかけでアメリカ株投資に興味を持って頂けたら、私としてはとてもうれしく思う次第です。

とおり様のようにプログラム売買でシステム化すると、時間を浪費しないですね。

長期投資はとはいっても20年くらいの期間では運悪く、それほど高いリターンを得られない期間もありますよね。歴史上。

日本の株はバブルの頃は正しく評価されていなかったのでしょうね。

配当利回りも普通に0%台だったと聞きます。

またファイナンス理論も当時の日本には全く普及していなかったそうです。

そこをアメリカのバンカーが狙って大儲けしました。(メリルリンチ)

今の日本の株価はそこそこ適正水準なんだろうと思います。

バリュエーションの妥当性だけで言えば米国株より日本株とさえ思います。

しかし、それでも長期投資の対象は米国株しか考えられません。

それは盤石なコーポレートガバナンスによる株主利益の追求があるからです。

米国株への長期投資はゆっくり儲けたい人、投資に刺激を求めない人には最適だと思います。

>税金や両替手数料まで考慮するとどれがお得なのでしょうかね?

ある程度まとまった金額を投資するのであればやはりIVVが経済的には良いと思います。

長期保有を前提とすれば信託報酬が最優先かなと考えます。

1547の件ですが、1日の約定代金を10万円以下に抑えて買う場合は松井証券は手数料無料です。

SBIよりも手数料が安くなります。

1547は売買単位が10口なので23000円程度で買えるから1日の約定代金を10万円以下にして松井証券で買えば良いです。

そうなのですか。

松井証券さんは全くチェックしておりませんでした。

信託報酬を考えればまだ1557優位なのでしょうが、普段から松井証券を利用している投資家は1547に投資するという選択もありかもしれません。

貴重な情報をご提供下さり、ありがとうございます。

Hiroさん

こんにちは、水木シーゲルです。

SP500のIndexならばどれを買ってもHappyになるでしょう。

また、下がっても世界最大のIndexなので、しょうがないね。。。って言い訳もできてしまいます。

とても簡単で、手堅と思いますが、最大の欠点は暇になってしまうことです。

年金支給まで大体20年ですが、ひたすらSP500ってのも暇でしょうがありません。

ついついNVIDEAや、ダウやの負け犬戦略や、CFDの誘惑に負けそうです。

日本の個別株も持ってますが、今のところSP500のパフォーマンスに大負けしてます。

水木シーゲルさん、こんばんは。

そう結局、S&P500連動ETFはどれも低コストの優良商品なんで、どれ買ってもOKだと思います。

とは言え、みなさんいざ自分の大切なお金を投資しようと思ったら、少しでもお得な商品を選びたいと思うものです。

そういう判断材料のために、こんな比較記事を作ってみた次第です。

インデックス投資が暇っていうのは、メリットでもありデメリットでもあります。

私の様な投資ブロガーにとっては、インデックス投資は大変困ります。

ブログネタを提供してくれないからです(笑)。

インデックス投資家で継続してブログ更新されている方は色々と発想が豊富なんだと思いますね、凄いと思います。

投資に興味があって色々と銘柄調べたり、読書して研究したい人はインデックス投資は辛いところですよね。

私は自分がインデックス投資をしてた頃を思い出すと、「結局どれだけ勉強しても、買う商品変わらないし投資リターンも変わらんし勉強するだけ無駄かな~」などと思っていた時期もありました。

インデックス投資が暇である点のメリットは時間節約です。

このメリットはめちゃくちゃ大きいと思います。

だからこそ、私は多くの普通のサラリーマン投資家にはS&P500ETFのみをお勧めしたいです。

気が向いたら高配当ETFなんかも買いつつ。

自分で投資戦略組んでS&P500をアウトパフォームするのは難しいことだと思います。

私はがんばってそこを目指します!

Hiroさん こんにちは。

いつも貴重な情報をありがとうございます。私はアメリカの在住者です。北カリフォルニアで自営業をやっていますが、お恥ずかしながら40代後半になる今まで株式投資には門外漢できました。

こちらのブログで勉強させて頂きS&P500なら私でもできるかもしれないと思いメールをさせて頂きました。ちょっとまとまった現金があるのでこれからの20年間投資をしてみようと考えてます。何か気を付けなければならないことなどお教え願えませんでしょうか? なんだかストレート過ぎる質問ですがご教授していただけましたら大変幸いです。

アメリカの株素人おじさん

アメリカの株素人おじさんさん こんばんは。

遠いアメリカからご覧頂き、ありがとうございます。

これもネットの力ですね。

日本にいても、アメリカにいても長期投資の基本的な考え方や方法論は変わらないと思います。

ただし、お住まいの州の税制やアメリカの証券会社については、私は詳しく存じ上げません。

リスクを抑えてゆっくり長期投資されるのであれば、おっしゃる通りS&P500ETFがお勧めです。

バフェットもS&P500を推奨しています。

アメリカには分配金自動再投資のDRIPという制度があるそうです。

是非ご検討下さい。

投資の注意点としては、比較的まとまったお金があるとのことですが、一気に投資するのではなく時間を置いて投資された方がよいと思います。

例えば、投資予定金額を12分割して1か月毎に投資するなどです。

私に今の米国株インデックスが割高か割安か、今後株価が上がるか下がるか予見することはできません。

ですが、2017年ここまで米国株かなり順調です。

上半期だけで8%超のリターンです。

ボラティリティも過去に例をみないくらいの低さです。

しかも債券価格まで上昇しております。

ハイテク株高騰の影響もあります。

信用崩壊による暴落はないと思っていますが、短期的な調整はいつ起こってもおかしくありません。

一方で、今後もハイテク株中心にグングン伸び続ける可能性もあります。

割高割安わからないと申し上げましたが、ただの素人感覚で恐縮ですが少々割高感を感じているのが本音です。

ですが、割高割高と言っている内に株価がもっと伸びて投資機会を失ってしまうこともよくあることです。

一気に資金を投じるのではなく、定期的に間隔を空けてゆっくり投資されることをお勧めいたします。

ある程度ルール化して、毎月末に一定額を投資されるという方法も良い方法だと思います。

是非、アメリカ株投資がんばって下さい!

アメリカにお住まいとのことで、直接的には為替の影響がないのが羨ましいです。

ご不明な点あれば、いつでも遠慮なくご連絡下さい。

以上、よろしくお願いいたします。

Hiroさん

Quick Responseで恐縮です。それにご親切なアドバイスやお心遣いありがとうございます。

6月26日現在でマーケット プライスが$223.39です。

今後経過をお知らせいたします。まだ初心者なのでおかしなことをお聞きするかもしれませんが、

見捨てないでくださいね。

取り急ぎ、多謝感謝です。

こんばんは。

いいえ、とんでもないです。

ブログ運営が長くなるにつれて、細かい内容の記事が増えているかもしれません。

しかし、私が思う最も合理的な長期投資方法は低コストなS&P500ETFのバイ&ホールドです。

これは今も変わっていません。

いきなり個別株を買うことはお勧めしません。

たとえ、投資歴が長く投資に慣れてきても、投資の時間を最小限に抑えたいなら個別株には移行しなくてよいと思います。

どんな些細なことでも疑問あれば、遠慮なくご連絡くださいね。

もし公開コメントが嫌でしたら、問い合わせフォームからメール下さい。

即日返信は厳しい時もありますが、すべて目を通して返信していますので。

よろしくお願いします。

Hiroさん

本当にありがとうございます。すぐまたご連絡させて頂きます。

はい、ご連絡お待ちしておりますね。

日本株の個別や投資信託をリーマンショック以前は、主に購入していましたが、

ファンドはリターンの少ない割に投資信託の信託料の高いことにに気が付き、徐々にポートフォリオの見直し中です。

インデックス投資狙いで、S&P500の他にNASDAQも購入を考えております。

過去のパォーマンスをとAI時代の将来性に期待してETFのNASDAQ銘柄に大変興味が御座います。

何か、アドバイスなどが御座いましたらご教授ください。

日本市場、米国市場を問いませんので。

こんばんは、コメントありがとうございます。

投資信託が嫌だったというより、日本株のリターン物足りなかったという感じでしょうか。

私は米国株ブログなのでバイアス掛かっていますが、長期投資であれば日本株より米国株がお勧めです。

NASDAQ100連動のETFと言えば、QQQが有名ですね。

経費率0.20%の良いETFだと思います。

銘柄もNASDAQ100ですから、言うまでもありませんが、アップル、マイクロソフト、アマゾン、フェイスブックなど有力企業がたくさんあります。

QQQですが、長期投資のバイアンドホールドならば推奨できません。

分配金再投資まで含めたトータルリターンでS&P500ETFを超えるとは思えません。

利回りは1%以下です。

ですが、短中期でQQQに投資するのは合理的だと思います。

2017年はNASDAQ銘柄が相場を引っ張りました。

フェイスブック、アマゾン、アップル、グーグルなどです。

これらの銘柄はいまだバブルとは個人的には思っておらず、今後も上がり続けるチャンスはあります。

投資タイミングは私にはあまりわかりませんが、期間を区切って投資する価値はあると思います。

長期のバイ&ホールドであれば、S&P500に勝てる商品はそうそう存在しないと思っています。

個人的には、HDVやVYMなどの高配当ETFのリターンには期待しています。

しかし、それら高配当ETFですらS&P500に勝てる保証はありません。

日本市場は短中期投資なら売買する価値があると思います。

国内市場の方が、情報も収集容易ですし。

ほったらかしで、長期投資ならS&P500が安心だと考えます。

よろしくお願いします。

こんばんは。

ここ数日、HDVの株価を追っていて気づいたんですが、昨日6/27の下落とは別にチャート確認で取引開始直後に急落があり、手元の計算では85ドルから2%近く下がってるはずです。

なのに、yahooファイナンス等の下落価格と下落率(1%未満)と相違があります。

IVVも気になって見たら同様でした。

銘柄入れ替えでもあったのでしょうか?

Hiroさん、何故かわかりますか?

よろしくお願いします。

こんばんは。

HDVは確かに最近銘柄入替がありました。

ちょうど、記事をまとめようとしているところです。

ただ、Kentaさんがおっしゃっている、2%近い株価下落は銘柄入替によるものではないと思います。

恐らく、取引開始直後寄り付きの下落だと思われます。

HDVの取引価格が異常値になったわけではないと思いますよ。

IVVも同じだと思います。

取引開始直後はどうしても、それまでの一日のマーケット指標の変動を一気に織り込みますので、チャートを見ると急落しているように見えることもあると思います。

よろしくお願いします。

Hiroさんへ

お返事をありがとう御座います。

国内個別株の他、国内ETFや

投資信託では、新興国中心の銘柄を主に購入しておりました。

BRICsは酷い状態になってしまっていて、

HSBC社の信託料は、特に割高に感じて、

損切りも含めて、最近思い切って現金化しました。

その資金をS&P500やNASDAQ辺りの米国ETFに投資しようと思って、

情報を探していて、このサイトに辿り着いた次第で御座います。

個別で、香港、インドネシア、マレーシアなどの国の株なども購入しておりますが、

米国本土への投資は初めてなので勉強させて頂いております。

今後も勉強をさせてください。よろしくお願いします。

shinsukeさん、

2017年は新興国株式は結構良いパフォーマンスでしたね。

アメリカ利上げでドル債務コストが上がって新興株混乱するかも、みたいな意見も聞かれましたが、そういうのは事前に織り込まれているってことですかね。

私も、以前は新興国株式、東南アジア株式を結構な金額保有しておりました。

その頃は、国のGDP成長=企業の利益成長=高い株式リターンと信じていました。

今は考えが変わって、長期投資で最も大切なのはコーポレートガバナンスであり、コーポレートガバナンスで最もな大切なのは配当だ、という発想で米国高配当株を中心にポートフォリオを組んでおります。

短期的には、欧州株なんて良いパフォーマンスが期待できるかもしれません。

ですが、相場はわかりませんので、割高感が感じられても粘り強く、米国株への投資を続けていこうと思っています。

HSBC証券ですか、海外証券口座開設するってなんかハードル高いイメージです。

投資経験豊富なんですね。

海外証券口座の情報まで持っておりませんが、やはり普通に長期投資するだけであれば国内ネット証券が良いと思います。

私も米国株についてまだまだ勉強中の身ではありますが、少しでも良いコンテンツ提供できるよう努力していこうと思います。

今後とも、よろしくお願いします。

バフェットは自分の妻への相続のための信託で現金の90%をS&P500へのインデックスファンドでの運用を指示しているみたいですね。 多くの日本人の場合、これを聞いたら信じられないでしょうね。

S&P500を積み立てている僕にとっては勇気づけられるコメントでした。

はい、バフェットは遺言で奥様に90%はS&P500ETFで10%は現金にしなさいと指示しているようですね。

普通の投資家はS&P500を買っておくのが一番合理的だよっていうバフェットの強いメッセージですね。

やはりいつも言っていますが、投資に時間を掛けられない、というか時間を掛けたくないであろうサラリーマン投資家にとって、S&P500やNYダウ連動のインデックス投資に勝るものはないと思います。

私は個別株や高配当ETFに投資してS&P500を超えるリターンを目指していますが、相当な時間コストを投下しています。

そのうえ、S&P500を超えれる保証など全くない・・。

こんにちは。初めてコメント入れます。

夏季連休に入り、このブログで勉強させていただいています。長年、日本株式でシステムトレードをやっていたのですが、国内株式のベースラインの上がらなさに嫌気がさして米国株を調べ始め、このブログに辿り着きました。S&P500とバークシャーハサウェイBの2本立てで始めてみようかなと考えているところです。

もしよろしければ教えていただきたいのですが、

S&P500をSPYと国内1557の2011~2017の上昇を比較した場合、SPYが約1.7倍、1557が約2.3倍となっています。震災時やギリシャショック時の変動もやや異なります。米国と東証で市場が違う以上、場合によってはこれ以上に乖離する可能性があるということでしょうか?取引額も少ないですし、場合によっては長期的に伸び悩むことも考えられるのでしょうか・・・?

米国株式の安定上昇に(というか日本の上がらなさに)驚愕中です。期待値通り、配当込みで年利10%いくのなら、CFDで金利を払ってもプラスになりそうな気がしています。CFD関連の記事も期待しています。(まだ全部読んでいないので、既にあったらすみません)

こんばんは。

初コメント下さいまして、ありがとうございます。

夏季連休で投資の勉強とは、とても有意義な時間の使い方ですね。

世界の株式市場が上がっていく中、やはり日本株だけが置いて行かれておりますね。

いまだに1989年の史上最高値の半値ほどです。

今の日本株はPERで見ると他市場よりも明らかに割安に見えますが、円安の追い風がないと上昇は難しそうに見えます。

ご質問の件ですが、1557は円建て評価額、SPYはドル建て評価額という違いがあるため、上昇率に差があるように見えていると思います。

2011年と言えば1ドル80円を下回るほどに円高が進んだ年です。

そこからドル円は一時120円を超えるまで円安に進みました。

今は110円近辺ですね。

1557のパフォーマンスにはこの円安による為替差益も加味されております。

一方で、SPYは純粋なS&P500の上昇分のみを反映しております。

実質的な円建てリターンは両者とも大きく異なることはないと思います。

米国株は怖いくらいに安定していますよね。

夏の調整が来るかもしれませんが、大きな流動性ショックが起こる予兆は感じられません。

配当込みで年利10%いけるといいですよね~。

私も心の中でそれくらいのリターンをこっそり期待しています。

でも最近の安定した金融環境を見るに、なかなかハードルの高い目標かもしれないなと感じております。

CFD関連の記事はすみませんが、ほとんどありません。

いつかチャレンジすることあれば、積極的に記事上げていきたいと思います。

よろしくお願いします。

どうもありがとうございます。なるほど、為替の影響ですね。ということはSPYと1557を半々で持っておけば、購入時点からの円ドル為替の影響はキャンセルすることができそうですね。

昨日バークシャーハサウェイのポートフォリオが発表になりました。本ブログからも勉強させていただき、連休中にポートフォリオを組めたらと思います。

本当にありがとうございます!

こんばんは。

ご返信ありがとうございます。

すみません、一つ補足させて下さい。

もしかしたら、FUKUさん勘違いされているかもしれないと思いまして。

SPYと1557を両方持っておけば、為替リスクが相殺されるわけではありません。

どちらの商品も投資家が負う為替リスクは共通です。

1557は円建てなので、為替変動も加味した円貨で評価されているだけです。

SPYはドル建てですが、結局円建てで資産評価する時は換算する必要があります。

平たく申し上げますと、1557は勝手に円貨に換算されている、SPYは自分で円貨に換算する(ネット証券の機能で自動で円貨計算してくれますが。)ということです。

1557とSPYについては、期待リターン、リスク、為替影響どれもほぼ共通です。

差異はないと思ってください。

特段のこだわりがなければ、両方投資する必要はないと思いますよ。

1557はカブドットコム証券のフリーETFを利用すれば、購入手数料無料で買える点がメリットですが、流動性が低いのがデメリットです。

SPYは購入手数料は掛かりますが、流動性が高い点がメリットです。

毎月少額(数万円)をコツコツ投資されるのであれば、1557を推奨します。

ある程度まとまった金額(数十万円以上)を一度に投資されるのであれば、SPYを推奨します。

なお、海外ETFも選択肢に入っているのであればSPYよりもVOOやIVVがさらに推奨商品です。

SPYの手数料率は0.09%ですが、VOOとIVVは0.04%と超格安です。

絶対にSPYがいいというこだわりがなければ、S&P500連動の海外ETFならVOOかIVVにした方がいいと思います。

以上、参考になれば嬉しいです。

連休も残すところ一日ですね。

投資の勉強頑張って下さい。

また何かあれば、いつでもご連絡ください。

ご指摘の通り、完全に勘違いしていました。SPYの動きを円で表すと1557になるということですね。運用資産の10%を金現物で、残りを円建てとドル建ての半々で運用しようとしていたので、「こりゃあ丁度いい」などと考えていました。

ただ、何かしらの国内要因で東証の1557に買い(売り)が殺到した場合、価格差は出てこないのでしょうか?謎が多いです。まあVOOでやっていこうと思うので、もはやどうでもいいのですが・・・

ブログ記事を過去から読み返しています。大分影響を受けまして、シーゲル氏の本3冊をamazonでポチってしまいました。株運用は10年以上やっているのですが短期逆張りのテクニカルがメインだったため、長期バリュー投資への知識不足が目立ちます。目的が長期運用ということもありますし、焦らずにもう少し勉強してみます。

丁寧な説明いただけまして感謝ばかりです。ブログ記事もそこらの1000~2000円する本よりよっぽど分かりやすいです。書籍化するときは教えてください。それまではとりあえず訪問のたびにスポンサーリンクをクリックしておきます!

こんばんは、お返事ありがとうございます。

正しいご理解に至って頂けてよかったです。

>何かしらの国内要因で東証の1557に買い(売り)が殺到した場合、価格差は出てこないのでしょうか?

はい、そのリスクはあると思います。

ETFはどうしても理論価格と実際の株価が乖離してしまうリスクがあります。

流動性が低い国内ETFだと、そのリスクは相対的に大きいです。

それと、流動性が低いので、一括で大量に買い付ける時、大量に売却する時に苦労する可能性があります。

1557は大変便利な商品なのですが、流動性が低いことによるデメリットがあることは十分に認識して投資する必要があります。

そのデメリットを認めてもなお、フリーETFで手軽に投資できるメリットは大きいなと思っています。

>まあVOOでやっていこうと思うので、・・

そうでしたか、バンガードのVOOは低コストですし流動性も問題なしです。

VOOへの投資ぜひ続けて下さい。

ブログ記事、過去分から読んで下さりありがとうございます。

今でも拙い文章力・構成力だと思っておりますが、以前は今以上に酷い文章だと思います。

意味がわからない所がありましたら、遠慮なくコメントorメール頂ければと思います。

シーゲル教授の『株式投資の未来』はぜひ最初に読んでみて下さい!

目から鱗の事実がたくさん書かれてあります。

そして、私のブログの内容はいかに『株式投資の未来』に影響されているかよくわかると思いますw。

私は長期投資の知識しかないので、短期のテクニカルな投資をお持ちのFUKUさんが羨ましいです。

必要な勉強量・経験値という意味では、長期投資よりも短期売買のほうが圧倒的にハードルが高いと思います。

日本株とかで短期売買して儲けてらっしゃる方は、皆さん努力家・勉強家ですよね。

そういう方のブログを拝見してそう感じます。

あと、単純に株式取引が好きなんだなって思います。

長期投資は成功か失敗か見極めが、長期的な単位でしかできず、人生の短さを考えれば大きな失敗できません。

なので、最初にある程度時間を取って勉強するのは賛成です。

自分が納得して投資できるのが一番だと思います。

それこそが投資のリスクを下げる最善の方法だと思います。

>訪問のたびにスポンサーリンクをクリックしておきます!

どうもご配慮ありがとうございます。

ブログの収益化というのは課題ではありますが、今はこうやって気軽に更新するだけで十分かなという心境です。

ただアドセンス収入は最近は無視できない金額になってきてありがたく頂いております。

クリックして頂くのはとても嬉しいのですが、最近のグーグル先生はとても賢いようで意図的なクリックはすべてお見通しのようです。

私のクリック収入は無効になるし、グーグル先生の評価も下がってしまう時があるようです。

ってことで、本当に興味がある広告がある時だけクリックして頂ければ十分ですよ。

お気持ちだけで十分です、ありがとうございます。

Hiroさん、はじめまして。

私は米国株式とバフェットさんのファンで、約2000万円くらい株式に投資している者です。

ご意見を頂きたいのですが、過去50年位は、S&P500に対し、バークシャーハサウェイ株の方 がリターンが大きかったと思います。

しかしながら、バフェットさん自身遺言として、VOOのS&P500をすすめています。

バークシャー株のリスクに対し、ご意見を頂けましたら幸いです。

やまちゃんさん、はじめまして。

私もバフェットは好きです。

投資額も同じくらいですね。よろしくお願いします。

バフェットは90%をS&P500に連動するETFに、10%を米国債を投資するよう遺言を残していますね。

バフェットは「分散投資は無知に対するリスクヘッジだ」と言っています。

否定的な発言に思えますが、裏を返せば金融投資に無知ならば分散投資しておくことが安心だと解釈できます。

自分の奥さんが投資に造詣があるとは考えていないようで、バフェットは奥さんにS&P500に投資するよう遺言を残しているのだと思います。

バークシャー株は過去高いリターンを出してきた実績がありますし、今でも十分投資に値する優良株だと考えています。

バークシャー株のリスクは、やはりあれだけ運用資金が大きくなっていますのでなかなか資本コストに見合う投資先が見つからないことだと思います。

バークシャーは将来的には有配になることも示唆していますが、今まで無配を貫いてきたいので配当を出すのはそう簡単に意思決定できるものではないでしょう。

米国企業は一度有配になると、無配に戻ることが文化的に困難です。それはバークシャーも例外ではないと思います。

バークシャーと言えども無配を続けて無理に再投資することで、資本を棄損してしまうことがあるかもしれません。

でも、バフェットがいる内は心配無用ですかね。

それと、バークシャーも一個別銘柄であることに変わりはないので、バークシャーへの集中投資は控えるべきですね。

バークシャーは今後もS&P500を超えるリターンを生み出す潜在力がある銘柄だと思います。

Hiroさん

とても丁寧に、参考になるコメントを頂きまして、

有難う御座います。バフェットさんも高齢ですしね。

それから、一つ意見させて下さいね。

私も最近知ったのですが、個人型確定拠出年金イデコというのは、いいですよ。購入金額は全額控除され、節税しながら投資信託を買えます。残念ながら今のところS&P500は無い様ですが、ニュヨークダウ30ベースの投資信託は、マネックス証券、sbi証券で購入出来る様です。

60歳になるまで解約出来ませんが、条件が合えば、凄い節税効果が有りますよ。

私はNISA、積み立てNISA、イデコ、を、フル活用しようと、思っています。それでは失礼致します。有難う御座いました。

やまちゃんさん、

いえいえどういたしまして。

個人型確定拠出年金(イデコ)はいい制度ですよね。

60歳まで取り崩すことができませんが、運用益が非課税な上に拠出金は所得控除ですからね。

至れり尽くせりです。

実は私はイデコは使っていません。

勤務する会社の事情で年間拠出上限が10万円強と少ないことと、資金が固定化されることが嫌だからです。

でも資金が固定化されると言っても、資産のごく一部ですから一般的にはイデコは利用すべき制度だと思います。

NISAもそうですが、国家の希望に沿った行動を取ると得する仕組みですね。

国民の預金を少しでも投資に回して経済活性化に繋げたいという政府の思惑があります。

その思惑にはしっかり乗った方が得ですね。

今は利用していませんが今後利用することもあるかもしれません。

NISAはフル活用しますよ。

こんにちは

まだ読者になって、数ヶ月の新参者なので、古い記事にも面白い……今でも読む価値を失わない記事が多くて……皆さんのように深い質問ができませんがS&P500 ETFに関連してで質問させてください。

昨年、国内上場された1655でS&P500を運用しています。

こちらブラックロックのIVVの国内版のようなので、わかりやすいかなぁ…と、言う単純な理由です。

それと、MSCIコクサイETFで1657.

こちらもブラックロックだけど、元がIVVが2/3そしてIEURなどの先進諸国のETFのミックス。

Hiro さんの主張とは離れますが、1655と1657を混ぜてIVVを8割位に他の先進諸国に分散するイメージにしています。

ブラックロックだとIVVよりTOKが配当が良さそうに見えて……MSCIコクサイな配当でS&P500を増やすのに良いかなあと、……でも、過去分析を見る目が凡人なので、カンと勢いです。

1655と1657のETFを二つに分散…どんな風に見えますか?

ちなみに

ポートフォリオ全体は国内ETFで

1655+1657 55%

他は

高配当な1566, 1651, 1660 を各15%の感じです。

配当と毎月の積み上げで1655を増やしつつ、1657も少し入れて組み入れのETFに含まれるIVVと上げながら配当も増やせればなぁ…と皮算用です。

最終目標は、1655がポートフォリオ全体で8割位になる事。

そうなると、アーリーリタイアが見えてきそうかなぁ。

長々と駄文で失礼しました。

こんばんは。

情報ありがとうございます。

1655も1657も存じ上げない商品でした。

1655がS&P500で、1657がMSCIコクサイということですね。

1655と1657との分散で何ら問題ないと思いますよ。どちらも低コストな良いETFですね。

米国以外の欧州株を含めた方がパフォーマンスが良くなるのかどうかは、わからないです。

欧州にも優良企業はたくさんありますし、コーポレートガバナンスもしっかりしていますから長期保有できます。

新興国株はあまり長期保有には向かないというのが私の意見ですが、欧州株は問題ないと思います。

シーゲル氏も国際分散投資を推奨しています。

債券やREITもお持ちなのですね。

徐々に株式の割合を増やす(1655が8割)という方針には賛成です。

やはり長期保有で一番強いアセットクラスは株式だと思いますので。

自分が個別株投資を始めてから、ETFなどインデックス商品について疎くなってきました。

ETFもどんどん良い商品が出てますね。

私が投資を始めたころは、MSCIコクサイ連動のETFの手数料率は0.25%はあったと記憶しています。