“Profit is opinion, cash is fact”

「利益は意見、現金は事実」

これは真実であり、すべての投資家が覚えておくべき事実です。

長い目で見れば利益とキャッシュは一致しますが、短期的にはかなりズレます。

(実は金融庁が積極的に導入を推進しているIFRSでは長い目でみても利益とキャッシュは一致しません…、まあそれは置いておく。)

典型的な例は固定資産への投資。

100億円で工場を新設したとしましょう。

キャッシュアウトは工場を建設した期間に100億円生じますが、会計上の費用は38年で按分して計上されます。

そう、減価償却ですね。

毎年約3億円ずつゆっくりと費用化していくのです。

なぜなら工場を新設したことによる経済効果は長い期間続くと考えられるからです。

工場で新たな製品を製造し販売して収益獲得に貢献する費用であるその100億円は、収益獲得が期待される期間である38年で按分して費用化するのです。

現代のビジネスで38年が妥当かという議論はあるものの。

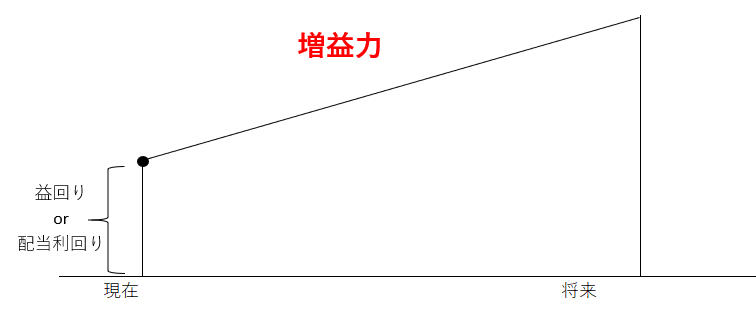

投資先企業の収益性を検証するという意味でPLを見ることは当然大切なのですが、キャッシュフローにより着目すべきです。

特に営業CFは毎期安定しているか、設備投資が少なくフリーCF(※)は多いかという点は長期投資家には重要です。

※フリーCF = 営業CF – 設備投資

私は広瀬隆雄さんが『Market Hack流米国式投資の技法』に書かれている以下の2点は非常に重要だと思っています。

①営業CFが純利益より小さい会社は避ける

②営業CFマージンが15%以上の会社が長期保有銘柄として望ましい

※営業CFマージン = 営業CF / 売上高

①のハードルは優良企業であれば簡単に超えれるハードルです。でも、②の営業CFマージンは結構引っかかる企業が出てきます。

ちなみに直近5年間平均の営業CFマージンが凄まじい米国会社を挙げると、オラクル(38%)、マイクロソフト(37%)、インテル(37%)、アップル(33%)、ファイザー(31%)、フィリップモリス(30%)、ベライゾン・コミュニケーションズ(28%)などです。

これらの営業CFマージンが30%を超えているほどの企業は法外に稼ぎ過ぎている会社です。要するに超優良企業です。

さて、上場企業の経理で5年間働いている私が正直に言いますが、利益は操作できます。

もちろん投資家や監査法人を欺くような不正は絶対にしませんが。

でもね、ちょっと会計基準の解釈をこねくり回して1億円~2億円の利益を捻り出すことは正直できます。

営業利益の公表目標値は300億円なのに、実績は299億円だった!

あと、1億円足りない。

こんな時社長は経理部長に言うわけです、「何とかしろ!!」って(笑)。

そして経理部長から私のような下っ端経理部員に通達がくるわけです、「何かいいネタ見つけてこい!」って(笑)。

正直1億円くらいだったらね、造作もないですよ。

賞与引当金の引当月数を下げる、費用の一部を前払費用に資産化する、費用処理されているシステム費用をソフトウェアとして資産計上する、などで1億円利益を引き上げることは余裕です。

これは解釈の変更によって会計処理を変更しているだけであって、不正ではない。

支払システムから自動で費用処理されたものが、よく考えると本来資産化すべきだったということは実務ではよくあります。

会計処理を変更したら注記する

とは言え、正式に会計方針の変更や会計上の見積りの変更するときは、必ず注記します。

減価償却方法を定率法から定額法に変更したら利益の金額は大きく変わりますが、変更した理由、利益に与える影響額を注記します。

投資家に誤解を与えないためです。

以下は、第一三共が2012年第一四半期に減価償却方法を定率法から定額法に変更したときの注記です。

当社グループ事業のグローバル化や海外売上比率の高まりを契機に海外連結子会社との減価償却方法の統一を検討した結果、製造設備・研 究設備等について経済的に急激に劣化・陳腐化することが見込まれなくなっており、使用する有形固定資産が概ね耐用年数内で安定的に稼働 し、投資効果が平均的に発生すると見込まれたことから、より費用収益の対応の適正化を図るために行うものであります。

これにより、従来と同じ方法によった場合と比較し、営業利益は749百万円、経常利益及び税金等調整前四半期純利益はそれぞれ719百万円 増加しております。(第一三共 四半期報告書より抜粋)

こうやって注記することで投資家やアナリストは、会計処理方法変更の影響を理解することができます。

その影響を加味したうえで財務分析をすることができます。

個人投資家でも日本株に投資する時は、投資先の有価証券報告書の経理の状況くらいはさすがに読むでしょ。日本語なわけだし。

米国企業のARを読むか?

日本企業の場合、会計方針が変更されて利益測定基準が変わったとしても注記を見ればその内容を理解できます。

日本の短信や有価証券報告書は日本語で書かれているので、アナリストでなくとも個人投資家でも気軽に読めますね。

では、米国株投資家が米国企業のアニュアルレポート(AR)を読み込むかと言われたらどうでしょう?

少なくとも私はそこまでできません。

そんな英語力もないです。

アナリストやファンドマネジャーは当然ARを読み込んでいるはずですが。

多額の資金を投資家から預かっているファンドマネジャーは、投資先の会計処理方法の変更を知りませんでしたなんて言い訳は絶対にできません。そんな言い訳したら投資家は大激怒して資金を引き揚げます。

ファンドマネージャーは投資先企業のARを熟読して、会計処理の変更もすべて把握しているはず。

でも、サラリーマン米国株投資家はどうでしょう?

アニュアルレポートまで読み込んで投資意思決定している人はごく僅かのはずです。

モーニングスターなどから財務諸表データ見るくらいのはずです。

日本の米国株投資家は米国企業の会計処理変更の事実・影響額を把握できない、だから米国株投資では損益ではなくキャッシュに着目すべきです。

半導体の高収益企業であるインテル(INTC)が、2016年度から半導体製造装置の耐用年数を4年から5年に変更したことをご存知ですか?

これによって、インテルの2016年度の利益は15億ドル(約1,500億円)も増加します。

これはインテルの税引前利益に10%もの影響があります!

この事実を知らずにインテルの今期のPLをモーニングスターで見たら、あなたは騙されますよ。

インテル株(INTC)への投資を考えている人、特に今期の財務指標を見るときは気を付けましょう。キャッシュを見ましょう。

キャッシュと株主還元!

キャッシュを見れば騙されることはありません。

Cash is fact.

私は米国株銘柄分析というコーナーを開設しています。

そこでは、米国優良企業の業績(PL)、財政状態(BS)、キャッシュフロー(CF)、株主還元(配当・自社株買い)の情報を掲載しています。

でもね、正直PLとBSはおまけです。(上部に記載しているくせに)

見てほしいのは、キャッシュフローと株主還元。

見るのはここだけでいい。

過去10年のキャッシュフローを見ればそれが長期投資対象に相応しい黄金銘柄かは素人でも明らかにわかります。なせならキャッシュは粉飾できないからです。

上述の営業CFマージンが15%以上継続してあるか、営業CFは毎期安定して高いか、フリーCFは毎期安定して高いか。大事な着目点です。

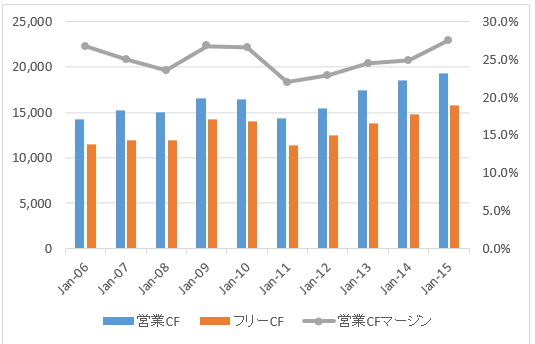

以下はとある米国企業の過去10年のキャッシュフローです。

どの会社かわかりますか?(このグラフだけ見てわかったら、あなたは米国株オタクですw)

(単位:百万USD)

これは長期投資銘柄の定番、ジョンソンエンドジョンソン(JNJ)のキャッシュフローです。

青色の営業CFは毎期安定していますよね。高成長企業ではないから右肩上がりではないけど、2008年のリーマンショックなんてどこ吹く風。

そしてオレンジのフリーCFを見て下さい。フリーCFは青の営業CFから設備投資を差し引いた金額です。だから、必然的に営業CFよりは小さくなります。大切なことは、オレンジの棒の高さが青の棒と同じくらい高いかどうか。

オレンジの棒が青の棒と同じくらい高いということは、その企業はビジネスを継続するうえで過剰な資本投資が不要ということを意味しています。ここはバフェットも大切だと言っているポイントです。JNJのオレンジの棒(フリーCF)は非常に高いですよね。ここも優良企業の証です。

何度も言いますが、キャッシュは嘘を付けないんだからあなたはこのグラフを心の底から信用していいわけです。(私がグラフ作成ミスってるリスクはありますが…)。

それから灰色の折れ線もすごく大事!これが営業CFマージンです。

この営業CFマージンが継続して15%を超えていることが大切。欲を言えば20%以上!

JNJの灰色の線をもう一度見て下さい。過去10年常に15%どころか20%を超えていますね。こういう企業をワイド・モート(広い堀)がある企業と呼ぶんです。ちなみに、JNJの過去5年平均営業CFマージンは24.3%でした。素晴らしい!

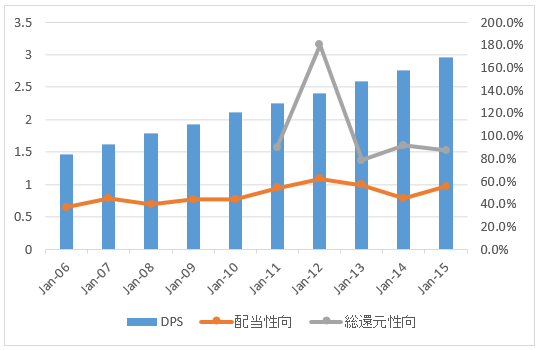

それからシーゲル流投資家としては株主還元も要チェックです。

これは同じくジョンソンエンドジョンソンの株主還元データ。

DPS(一株当たり配当)は毎期上昇しているか、配当性向はできれば50%未満で将来の増配余地を残しているか、積極的に自社株買いをして株主に還元しているか、といった情報は大切です。

JNJはDPS(青い棒)は右肩上がりですね。配当性向(オレンジの棒)は最近は50%以上あってちょっと増配余裕がなくなってきているかもしれないけどまだ大丈夫な水準でしょう。

総還元性向(灰色の線)は配当+自社株買いの合計金額と当期純利益の割合で特段の目安数値はないけど、これも高い方が株主還元に積極的という意味で望ましい。JNJの総還元性向は100%近くあって配当だけでなくしっかり自社株買いをして株主に還元している姿勢が見て取れます。

株式投資というとどうしても値上がり益、キャピタルゲインに目が行きますが、シーゲル教授は長期投資家の投資リターンの大半は配当がもたらすと言っています。私は配当と同じくらい自社株買いも大切だと思っています。株主還元という視点は長期投資をするうえで非常に大切です。

まだまだアップしている企業数は少ないけど、優良企業と思われる企業からアップしているの是非、米国株銘柄分析見てみて下さい!!

私が優良企業ばかりアップしているせいもありますが、米国高収益企業の素晴らしいキャッシュフローに酔いしれることでしょう。

キャッシュフローと株主還元をよく見て欲しいです。

あまりに優良企業が多すぎてどれに長期投資すべきかわからなくなること間違いなしです!(笑)

おまけ

ところで、インテルが半導体製造装置の耐用年数を引き延ばしたことの意味は大きいと思いませんか?

インテル創業者のゴードン・ムーア氏が提唱した「ムーアの法則(半導体の集積密度は2年ごとに倍増するという法則)」は終焉したと言われますが、そういうことなのでしょう。

そんな時代の流れが会計処理から垣間見えますよね。

会計上の利益は処理方法次第で操作はできるがキャシュは真実ですね。

素人の私には会計上の処理方法の変更で利益がどのように影響したかは読み取れませんが。

おまけの「ムーアの法則」調べてみました。 豆知識をつけることができました。

会計処理の変更は業界動向によっても変わってくるのですね。

いずれにしてもキャシュフローと株主還元に注目ですね。

私は実際に経理部で働いているので身を持って体感していますが、会計処理は操作できます。

それは粉飾するという意味では決してないので誤解しないでくださいね。

きちんと監査法人に説明したうえでの、諸々の操作です。。

ちょっとした会計処理なら投資家に影響は与えないのでいいです。

ですが、、正直、、「減損」をするしないの判断は損益にうん百億円の影響があります。

にも関わらず、結構恣意的に判断できる余地があります。

キャッシュフローを見るのが一番いいと思います。

会計が難しいどうこうというより、会計には経営者の感情が入り込む余地が最近は大きすぎです。

特に、繰り返しになって恐縮ですが、、減損は・・・