バフェットにとっての「ほどほどの価格」とはバーゲン価格

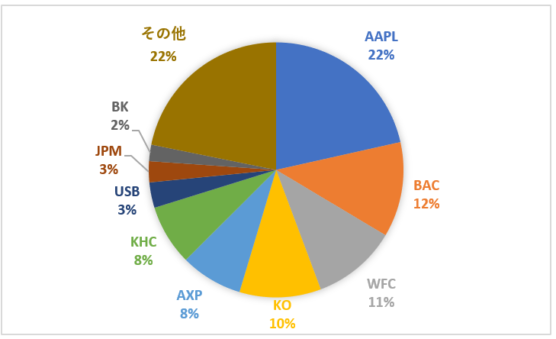

以下は2018年末時点のバフェットの(バークシャー)の上場株ポートフォリオです。

今や最大のバフェット銘柄はアップル(AAPL)です。あと、ここ数年は金融銘柄を買い漁っていますね。ただ、バフェット銘柄の代名詞と言えばコカ・コーラ(KO)ではないでしょうか。バフェットはチェリー・コークが大好きで、コークを飲んでいる姿がネット上にたくさん出てきます。

バフェットが初めてコカ・コーラ株(KO)を買ったのは1988年。私が生まれた翌年です。約6億ドルを投じました。当時のバークシャーのポートフォリオに占めるKOの割合は40%近くありました。翌年1989年にも追加で投資し、合計投資額は約10億ドル。

この最初の2年でバフェットのコカ・コーラ株への投資はほぼ完結しました。1994年に若干追加で投資しましたが、あとは一部売却を除きただひたすらホールドするのみ。その間に株価はグングン伸び、コカ・コーラ株はバークシャー株主に大きな富をもたらしました。

私の認識が正しければ、バフェットは1994年以降はコカ・コーラ株を1株も買い増していません。売りはしてないけど、買いもしてない。ただひたすらホールドし配当金を貰い続けています。

「なぜだろう?」って僕は考えたくなります。バフェットも投資判断ミスがあり得ることは、IBMや最近のクラフトハインツの件からわかります。そうは言っても、やっぱ80年近く株式市場を見てきて、これまで大成功を収めてきた投資の神様。バフェットの投資をそのまま真似しようとは思わないけど、何を買って何を売ったのか毎四半期の動向はウォッチしています。参考にしています。

バフェットはコカ・コーラ株を25年近く買い増していません(そのはず)。自信のある銘柄に集中投資するのがバフェット・スタイルです。コカ・コーラ株に魅力があるなら、追加投資してもおかしくはないはず。

なぜバフェットはコカ・コーラ株に投資しないのか?

答えはシンプル。現在のコカ・コーラ株は追加投資に値する魅力的な株ではないと判断しているからです。もっと魅力的な銘柄が他にあるからです(アップルなど)。そういうことでしょう。

バフェットが初めてコカ・コーラ株に投資した1988年当時の同社のPERは15倍でした。1990年代になるとコカ・コーラ株のPERは30倍以上に押し上げられるのですが、さすがバフェット、PER15倍と言う安値で調達しています。

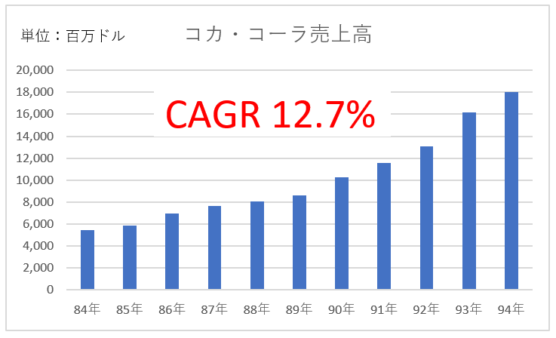

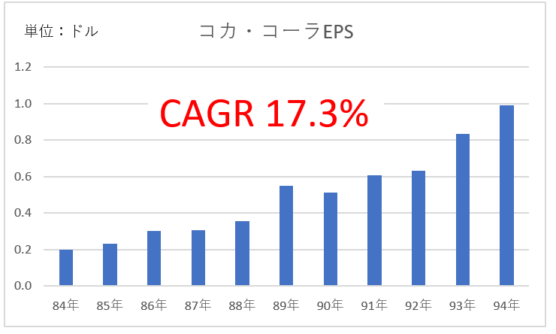

当時のコカ・コーラ社の売上成長、EPS成長を考えればPER15倍は格安でした。以下は1984年~1994年のコカ・コーラ社の売上高推移とEPS推移です。

EPSは年率17%で成長しました。最近のコカ・コーラ社とは全く違いますよね。ちなみに2008年~2018年のEPS成長率はCAGRで1.8%です。

つまり、バフェットは10年で売上高が3倍、EPSが5倍に増える銘柄をPER15倍(益回り6%~7%)で掴んだのです。そりゃガッポリ儲かるわ。。

バフェットのこの言葉は有名です。

素晴らしい価格でほどほどの企業を買うのではなく、 素晴らしい企業をほどほどの価格で買う 。

ウォーレン・バフェット

これを聞くと「ああ優良株に毎月コツコツ投資するだけで良いんだ。」って思っちゃうかもしれません。

いや、恐らくその解釈は違う。

少なくとも卓越したリターンを目指すなら「ほどほどの価格」ではダメなんだ。バフェットが言う「ほどほどの価格」の基準はめちゃくちゃ高いと思われます。バフェットにとっての「ほどほどの価格」とは、一般的にはかなりのバーゲン価格です。

EPSが年率17%で成長する企業がPER15倍。これのどこが「ほどほどの価格」なのでしょうか。安いでしょう。安過ぎでしょう。もちろん、それは今だから言えるだけですが。

現在のコカ・コーラ株をどう評価すべきか・・

私は今コカ・コーラ株に100万円超投資しています。きちんと財務データ、バリュエーションを見た上で投資を決断しました。毎年の潤沢な営業キャッシュフロー、着実に増えている配当は魅力的です。しかし、EPSの伸びは緩やかで配当性向は高まるばかり。そんな低成長にもかかわらず、予想PERは20倍近くもあります。

・バフェットが投資した時

EPS成長:年率17%

PER:15倍

・現在

EPS成長:??

PER:19倍

これからコカ・コーラ社のEPSはどれくらいのペースで伸びるのでしょうか。現在のPERが妥当か否かは、そこに掛かっています。ただ、1984年からの10年間のようなCAGRで17%という成長はちょっと厳しいでしょう。

ジェレミー・シーゲル氏の『株式投資の未来』によると、1957年~2003年のコカ・コーラ株の年率リターンは16.0%にも上りました。全銘柄中第6位。何がその高リターンをもたらしたのか。それは、年率11%という市場平均を超える高いEPS成長です。

EPS成長なくして高い株主リターンは実現されません。キャッシュが安定していれば、それで万事OKとはなりません。ほどほどのリターンでいいなら別ですけどね。高いリターンを目指すのであれば、長期的にEPSを成長させられる銘柄を選ぶ必要があります。長期のEPS成長率と、株価(つまりPER)とのバランスです。

今のコカ・コーラ株をどう評価すべきか・・。少なくともバフェット先生はNoと言っています。だって、もう20年以上も買い増してないから、そういうことでしょう。

株式投資って難しいですよね。僕は別にコカ・コーラ株に悲観しているわけじゃないです。まだ1日8ドル以下で生活してる人は世界で40億人もいます。社会全体の所得が向上する中で、生活必需品企業のEPSもまだまだ成長すると思っています。ただどれくらい成長するかはやっぱ読めない。

現在のマーケットはブランド力のある生活必需品企業のバリュエーションとして、PER19倍~20倍を与えています。コカ・コーラ、ペプシコ、コルゲート・パルモリーブ、プロクター&ギャンブルなど。これは妥当なのか、高過ぎるのか。はたまた実は低すぎるのか。企業の内部成長だけでなく、将来のインフレ率も考える必要があります。

う~ん、考えれば考えるほど株式投資って難しいなあって思いますね。僕は今のコカ・コーラ株のバリュエーションは妥当だと思っています。明確な根拠はないですよ。インフレ率はそんな急激に上がらないと思うし、まだグローバルな成長余地は残っていると思います。それでPER20倍なら悪くないと判断しています。

どれだけ考え続けても未来が不確実なことは変わりません。最後はいつもの「えいや!」です。考えれるだけしっかり考えたら、後は流れに任せるしかない。

行動ファイナンスの理論でヒューリスティックというものがありますが、株式市場も人が営んでいる市場ですから、価値と価格が乖離する偏った方向に行くこともあります。

先人の言い伝えにあるように、リターンリバーサルを狙う逆張りも時には大切だと思いますね。

「人気下がると片寄るときは、かえって上がるものゆえ考えに及ばざるなり。上げも同断。すなわち海中に飛び込む心持ち、極意なり。」(宗久翁秘録)

バリュー株投資の本質は逆張り投資ですよね。

順張りの方が安心感はありますが、安心=低リターンと心得るべきか。

逆張りの発想を恐れていては、高いリターンは無理ですね。

「みんながどん欲な時に恐怖心を抱き、みんなが恐怖心を抱いている時にどん欲であれ。」(バフェット)

一方で、ほどほどのリターンを目指して順張りの発想で投資を続けるのも有効かなと思います。

株価が落ちない優良企業に順張りで投資を続けることも、高いリターンを実現する一つの方法かもなとも思います。